categoria: Draghi e gnomi

Euro, il Target 2 è la punta dell’iceberg

Il dibattito sul costo-opportunità dell’adesione dell’Italia all’Unione Monetaria Europea si è recentemente riacceso. La scintilla è stata provocata da una risposta di Mario Draghi ad un’interrogazione al Parlamento Europeo in cui gli si chiedeva, nella sua veste di Governatore della BCE, delucidazioni sulla posizione netta italiana nel sistema di pagamenti dell’Area euro, il Target2. Nel rispondere Draghi ha fatto presente che secondo le statistiche più recenti, relative a novembre 2016, l’Italia è in debito verso il resto del sistema per circa 360 miliardi di euro. La Germania, invece, ha una posizione creditizia pari a circa 760 miliardi di euro.

Va sottolineato che il debito contratto dall’Italia tramite il Target2 rientra nella normale operatività di un mercato monetario unico, come sottolineato dallo stesso Draghi. L’entità del debito raggiunto in Italia, e negli altri paesi periferici come Spagna (330 miliardi), Portogallo e Grecia (entrambi circa 70 miliardi), è però un segnale delle tensioni ancora presenti sui mercati finanziari internazionali. Senza l’intervento straordinario della BCE, con operazioni quali i finanziamenti LTRO/TLTRO e gli acquisti di titoli di Stato con l’SMP e il quantitative easing (QE), il Target2 non avrebbe potuto svolgere una funzione di camera di decompressione per i paesi in difficoltà. Questi ultimi avrebbero quindi avuto seri problemi nel rifinanziare l’ingente debito estero, contratto per buona parte prima della crisi. Il saldo a debito del Target2 non è infatti altro che una forma di debito verso l’estero.

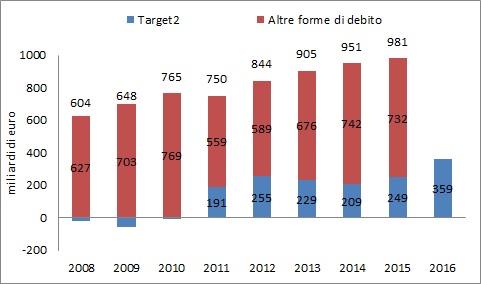

Nel 2011 si nota come il Target2 sia stato utilizzato a compensazione di altre forme di indebitamento nel frattempo volatilizzatesi (grafico 1). Nell’anno horribilis per l’economia italiana, e per quella dell’Eurozona, la turbolenza sui mercati finanziari spinse lo spread BTP-Bund a sfiorare i 600 punti base. Senza la possibilità di accedere al Target2, e con la contestuale fuga dei prestiti interbancari concessi dagli istituti di credito europei, le banche italiane avrebbero avuto una forte crisi di liquidità in grado di spingerle fino ad una crisi di solvibilità.

Grafico 1. Italia: debito estero netto

Note: un valore negativo indica un credito netto verso il Resto del Mondo. Dato del 2016 relativo a novembre. Fonte: elaborazioni dell’autore su dati BCE ed Eurostat

Target2: la punta dell’iceberg

Se il dato dei 360 miliardi di debito verso il Target2 ha destato particolare scalpore, bisogna tener presente che il debito estero netto (privato e pubblico) verso l’estero è ben più ampio, essendo pari complessivamente a 980 miliardi di euro nel 2015, ovvero il 60% del Pil. Le statistiche relative al 2016 non sono ancora disponibili ma presumibilmente questo debito potrebbe essere ulteriormente cresciuto, stante anche il balzo del saldo del Target2 per effetto del QE.

Ciò che dovrebbe essere chiaro a chi propone di abbandonare la moneta unica, per tornare alla lira, è che tale montagna di debiti è espressa in una valuta estera (euro, dollaro, yen, ecc…), per cui riappropriarsi del potere di emettere moneta domestica non ci aiuterebbe. Al contrario, questa scelta potrebbe peggiorare drasticamente la sostenibilità del debito a fronte della prevedibile, e auspicabile da chi propone di abbandonare l’euro, forte svalutazione della rediviva lira.

Probabilmente l’unica via di uscita sarebbe quella di non pagare buona parte di questo debito estero, ovvero dichiarare il default. È facile attendersi che i contraccolpi finanziari, sia per il nostro paese sia per l’intera economia globale, sarebbero molto rilevanti, tanto da far apparire uno stormir di fronde quanto accaduto all’apice della crisi della Grecia. Come ogni debitore che perde reputazione e capacità di accesso ai finanziamenti dopo un fallimento, anche l’Italia, dopo un default di portata immensa, si troverebbe tagliata fuori dai mercati finanziari internazionali per molti anni.

Conclusioni

Se è vero, per chi scrive, che un’uscita dall’euro avrebbe effetti ben più rilevanti del debito di 360 miliardi di euro verso il Target2, non bisogna neanche pensare che l’impianto economico dell’Area euro, come costruito al momento, sia sostenibile nel lungo termine.

L’Eurozona, o più in generale l’Unione Europea, può essere paragonata a una grande nave che, in mezzo al mare in tempesta, sta imbarcando acqua. I passeggeri di terza classe (operai, lavoratori poco qualificati, soprattutto dei paesi periferici, ma non solo) si trovano con l’acqua alla gola e per non annegare sono costretti a svuotare lo scafo a forza di braccia. Quelli di seconda classe (ceto medio) hanno i piedi immersi nell’acqua gelata e vivono nel terrore che il livello possa salire ancora. I viaggiatori di prima classe (l’1% più ricco, soprattutto dei paesi dell’Europa centrale) non si curano invece del problema, confidando anche sul fatto che la nave non affonderà (d’altra parte chi l’ha progettata viaggia proprio in prima classe).

La soluzione che salverebbe nave e passeggeri è da un lato semplice: tutti, a prescindere da classe e paese di appartenenza, dovrebbero impegnarsi per riparare le falle. Allo stesso tempo, però, è difficile coordinare le attività, soprattutto quando prevale la diffidenza verso chi si pensa voglia fare il furbo e non impegnarsi a sufficienza. Il risultato finale è che la nave continua a imbarcare acqua ed è destinata ad affondare. Fintanto però che l’imbarcazione è a galla quello è il mezzo più sicuro, seppur non per tutti confortevole, per navigare nel mare in burrasca. Pensare di abbandonarla, utilizzando delle vecchie scialuppe di salvataggio battezzate con il nome di lira, peseta o dracma, non è certamente la scelta più saggia.

Twitter @MilaniC