categoria: Vendere e comprare

Le aziende nella primavera 2023 e i rischi all’orizzonte. Come cautelarsi

Nel corso degli ultimi anni, nelle nostre riflessioni in questo spazio, abbiamo cercato di comprendere quali fossero le dinamiche più rilevanti per le imprese, ed in particolare per noi, consulenti e manager, impegnati ad affiancarle in momenti “particolari” della loro esistenza.

Se volessimo oggi affrontare il tema di come arrivano le aziende a questa primavera del 2023, dovremmo certamente tracciare uno scenario piuttosto variegato e complesso: da una prima visuale, dobbiamo ricordare la panoplia di provvedimenti emergenziali che ha consentito di iniettare liquidità nel sistema produttivo, reso possibile moratorie dei debiti e sterilizzato (per cinque anni, fino al 2025) le norme del codice civile sulla tenuta patrimoniale, disinnescando le clausole “ricapitalizza o chiudi” (cioè gli artt. 2446 e 2447 per le S.p.A.).

Se quindi, da un lato, è stata costruita una sorta di “backstop”, dall’altro, pressoché contemporaneamente, ci sono state una serie di opportunità da cogliere: il rimbalzo dopo il crollo del PIL nel 2020, la presenza di stimoli importanti come i bonus edilizi (non è qui il luogo per discutere della loro maggiore o minore convenienza), i progetti legati al PNRR ed alla riprese generalizzata degli investimenti pubblici, il buon andamento dell’export.

Il cambio di scenario

Da qui la solida crescita, con conseguente ripresa dell’occupazione, che si è verificata negli anni 2021 e 2022 all’interno per contro di un radicale cambiamento di scenario: le dinamiche inflattive, già evidenti prima dell’aggressione russa all’Ucraina, hanno causato un repentino incremento dei tassi e l’andamento congiunturale del primo semestre del 2023 è stata a lungo oggetto di previsioni contrastanti: si è pensato, Governo in primis, che la stretta monetaria potesse portare ad un raffreddamento della dinamica dei prezzi ed a una recessione tecnica, mentre successivamente i dati hanno mostrato la persistenza di una crescita in Eurozona, ancorché diversamente declinata per Paese (e l’Italia, una volta tanto, guida questa particolare classifica della crescita 2023).

Questa premessa, certamente incompleta, ci serviva per inquadrare meglio alcuni dati usciti in questi giorni che ci consentono di commentare la situazione congiunturale ed alcuni temi sui quali ci siamo spesso soffermati, ad esempio sul versante dei rapporti, sempre di “amore/odio”, con le banche finanziatrici.

Il rapporto del Centro Studi Confindustria (CsC) “Congiuntura Flash” ed il rapporto Prometeia-IntesaSanPaolo su Settori Industriali, entrambi pubblicati nel maggio scorso, fotografano un momento positivo per l’economia italiana, ed in particolare per l’impresa manifatturiera, con alcuni elementi di rischio e prospettive di crescente incertezza.

Per le aziende una crescita in assestamento

Vediamo alcuni dati: il rapporto CsC parla di “crescita in assestamento” dopo un buon primo trimestre (1,9% è la crescita del primo trimestre 2023 sul quarto 2022, come conferma Istat proprio mentre scriviamo queste note) e “qualche segnale debole” ad inizio del secondo quarter; la stretta sui tassi ha portato ad una flessione dell’erogazione di prestiti e certamente porterà, come il caro materiali, a tensioni ulteriori sul lato dei margini delle imprese.

La produzione industriale “resiste”, secondo CsC, avendo limitato allo 0,1% il calo del primo trimestre, mentre su lato dei consumi si nota (finalmente) la ripresa delle immatricolazioni auto, dopo un lungo periodo di riduzione.

Il Rapporto Intesa-Prometeia riferisce invece di buoni dati del fatturato industriale, che raggiungerà, secondo queste stime, i 1170 miliardi nel 2023 (a prezzi correnti) con il superamento per la prima volta della soglia del 50% per le esportazioni. Anche Intesa e Prometeia confermano le pressioni sui margini, che però rimangono “storicamente alti”, a conferma di un momento positivo, che porterà, nel 2024, a “ritmi di crescita più dinamici”.

I campanelli d’allarme

Un contesto quindi positivo, ma con alcuni elementi di rischio e qualche campanello d’allarme che inizia a suonare; ci sono infatti altri dati che iniziano a generare alcune preoccupazioni e che vanno attentamente presi in considerazione.

Sappiamo bene, e lo abbiamo spesso scritto in questo spazio, che il principale e forse unico motivo per cui deflagrano le crisi d’azienda è quello finanziario, cioè la crisi di liquidità o comunque la tensione finanziaria: il perché vi sia tensione finanziaria ha varie origini, ma la crisi avviene sempre a causa della cassa che manca.

La stretta bancaria sulle aziende

Sappiamo anche che uno dei principali indicatori di tali tensioni è insito al sistema creditizio, presidiato ancora in larga parte dagli Istituti Bancari, vera cinghia di trasmissione, oltre che di risorse finanziarie da fare affluire al sistema produttivo, anche di tutte le tensioni che possono esserci sui mercati.

Ebbene, in tema rapporto banche/imprese sarebbe lungo ripercorrere la storia degli ultimi 10-15 anni, con la sempre maggiore rigidità del sistema bancario, il quale, a torto o a ragione, ha sottoposto le aziende ad una forte stretta sulla valutazione del relativo merito creditizio: ormai da parecchio tempo le forme tecniche di affidamento (dallo scoperto di conto corrente alle varie forme di smobilizzo di carta commerciale) sono rigidamente codificate, così come lo sono i rating creditizi dei vari soggetti affidati, cioè le imprese.

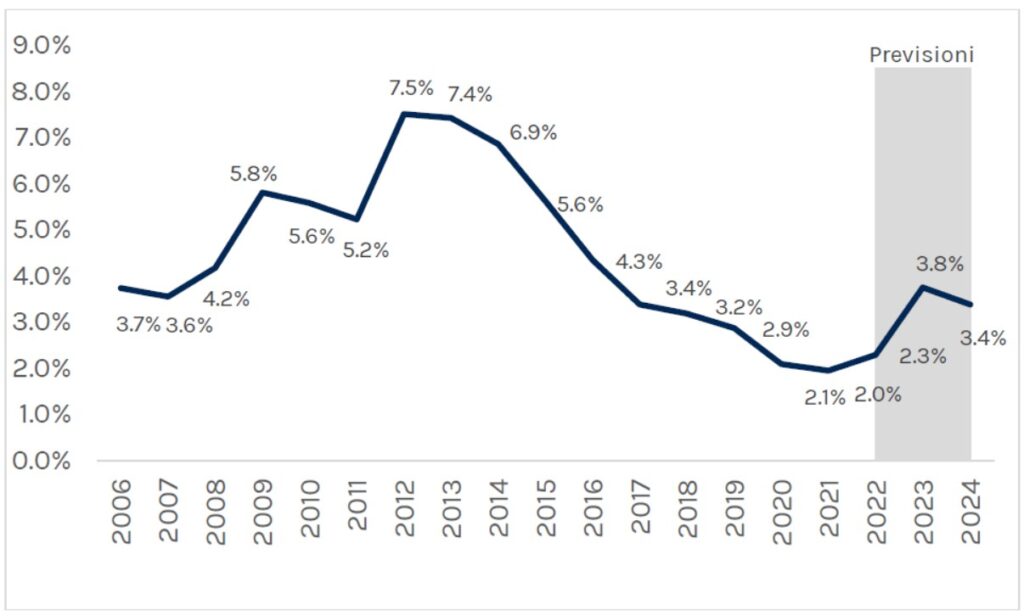

Ebbene, se questa è la premessa, vediamo allora l’andamento del tasso di deterioramento come emerge dal recente rapporto ABI-Cerved sui crediti deteriorati delle imprese: ebbene, il grafico è chiaro e si nota un’inversione di tendenza nel 2022 di in un dato che era in discesa da oltre 10 anni, e cioè dal picco del 2012: si nota altresì un aggravarsi di questa nuova tendenza al rialzo nel 2023, salvo poi tornare ad attenuarsi nel 2024.

Tasso di deterioramento: andamento e previsioni

(Fonte: Rapporto ABI-Cerved Gen. 23)

Come si determina il tasso di deterioramento? Si tratta del rapporto fra le posizioni deterioratesi in un dato anno e le posizioni non deteriorate presenti all’inizio di quell’anno, considerando come “deteriorate” le posizioni scadute, le unlikely-to-pay (le ormai famose posizioni UTP) e quelle in sofferenza, cioè ormai classificate come irrecuperabili.

Tre ragioni per l’incertezza

Si tratta quindi di una sorta di “sensore” di breve periodo (all’interno di un determinato anno) di come posizioni creditizie “in bonis” possano trasformarsi in posizioni problematiche: è proprio questa tassonomia delle ormai note classificazioni bancarie, che guida, fra le altre cose, la determinazione degli accantonamenti che gli Istituti devono fare a fini della vigilanza bancaria e che, per conseguenza, possono determinare l’opportunità, per le banche, di procedere alla cessione delle posizioni deteriorate a operatori specializzati, un mercato che in questi dieci anni è fiorito con la nascita di molto gestori (i c.d. Servicer NPL) che si sono sostituiti alle banche come controparte di tutte le quelle aziende che si sono trovate a gestire situazioni di crisi con connessa riorganizzazione del loro indebitamento.

Il fronte bancario quindi ci dà segnali di allerta e le previsioni di ABI e Cerved vedono un 2023 e 24 con molta incertezza, dovuta ai noti fenomeni di turbolenza legati alla crisi internazionale, alle tensioni inflattive, ma anche

“al phasing out dalle misure pubbliche di sostegno al credito. In questo periodo, le imprese che durante la pandemia hanno contratto prestiti usufruendo del fondo di garanzia per le PMI o fatto ricorso alle moratorie dovranno ripagare i debiti a fronte di un netto rialzo dei tassi di interesse”.

Il paragone con il 2008-9

Per contro, tuttavia, in un’intervista al Sole 24 Ore del 22 maggio, il Direttore Generale dell’ABI (l’associazione di tutte le banche italiane), Giovanni Sabatini, non fa alcun parallelo, né automatismo, fra la attuale situazione di “pre-allarme” e quanto portò, in seguito alla crisi 2008-9, al picco di deterioramento dei crediti bancari poi registrato nel 2012: “E’ un mondo completamente diverso da quello del 2008-9. La patrimonializzazione degli Istituti è più che raddoppiata. Il coefficiente CET1 ratio è al 15,3% mentre era la metà prima della crisi sub-prime” ha affermato il dirigente.

Procedure concorsuali in aumento

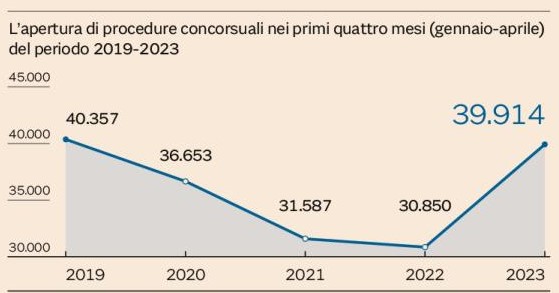

Un ultimo dato che per le aziende, di nuovo, richiede un minimo di attenzione è l’aumento delle procedure concorsuali: il primo quadrimestre 2023, secondo quanto riportato dal Sole 24 Ore, vede le dichiarazioni di fallimento e di altre procedure legate a situazioni di crisi e di insolvenza tornare a livelli pre-COVID.

Apertura di nuove procedure concorsuali (Sole 24 Ore – 22 maggio 2023)

Il dato è ovviamente da prendere con le dovute cautele, venendo da un periodo, quello post-pandemico, dove da un lato, come detto, vi era una serie di provvedimenti emergenziali per evitare questo tipo di situazioni, mentre, dall’altro, erano improcedibili le istanze di fallimento presentate e quindi i fallimenti semplicemente non venivano dichiarati. Anche questo, però, dovrà essere un dato da tenere sotto controllo nel prossimo futuro, per capire se quelle tensioni che iniziano a generarsi nel settore bancario scateneranno nuove ondati di fallimenti o se saranno in qualche maniera fronteggiate con quei sistemi di risoluzione o gestione anticipata delle crisi sui quali spesso ci siamo soffermati.

In conclusione: alcuni consigli per le aziende

Quali conclusioni possiamo trarre da queste brevi note? Quali consigli possiamo dare alle aziende che vivono oggi questa congiuntura? Il consiglio agli imprenditori e manager è sempre lo stesso: prestare la massima attenzione ai rischi presenti in azienda, farne una valutazione attenta, presidiarli ed attuare ogni possibile mezzo di attenuazione, effettuare un ciclo di pianificazione e controllo attento e frequente. Non farsi cogliere impreparati dalla crisi comporta anche la necessità di utilizzare strumenti straordinari che i consulenti possono mettere a disposizione: in fondo, l’azienda, come ormai sappiamo, è un corpo vivente, e anche per essa si applicano i principi della saggezza popolare: prevenire è meglio che curare.