categoria: Draghi e gnomi

Condono, ristrutturazione o rifinanziamento? Il peccato originale nella crisi greca del debito

Spesso gli economisti, per risolvere analiticamente i loro modelli, partono dall’idea che si debba cominciare dal futuro per poi procedere a ritroso alla soluzione per il presente, ipotizzando che gli agenti economici siano in grado di anticipare correttamente le conseguenze di ciò che fanno oggi.

Al contrario, i responsabili della politica economica, e purtroppo non solo loro, si trovano tipicamente a dover fare esattamente l’opposto: cercare di risolvere un problema presente che è frutto degli errori commessi in passato, errori le cui conseguenze erano state ignorate, spesso volutamente, quando le scelte erano state compiute.

Il caso della Grecia documenta la storia della gravissima sequenza di errori – sistematici – commessi, le cui conseguenze erano state previste e dunque potevano essere evitate. Tali errori precedono le misure di austerità, imposte nella zona Euro non solo ai Paesi debitori delle istituzioni, ma anche a tutti gli altri.

In questo lavoro cerco di argomentare che il “peccato originale” dei creditori internazionali è stato quello di rifinanziare, anziché cancellare parzialmente, il debito greco con il primo pacchetto di aiuti.

In tale modo si sono poste le basi per politiche di restrizione controproducenti, che hanno reso in seguito necessari interventi di bail-out di dimensioni molto superiori a quelle originariamente scartate.

Una rara combinazione di scelte miopi e inefficienti che hanno danneggiato insieme creditori e debitori.

Breve cronistoria dei piani di salvataggio

Prodromi. È utile inquadrare i successivi salvataggi nell’ambito delle principali tappe della crisi greca. Com’è noto, questa inizia ufficialmente il 20 ottobre del 2009 con la rivelazione del ministro del Tesoro del governo presieduto da Papandreou, George Papacostantinou, che il “vero” deficit del settore pubblico ammonta al 12,5% del PIL, anziché al 3% dichiarato in precedenza dal governo Karamanlis.

Con l’ingresso nella zona Euro la Grecia, come l’Italia, aveva beneficiato di una sostanziale riduzione del costo del debito: alla eliminazione del rischio di cambio i mercati avevano associato un’implicita assicurazione contro l’insolvenza (si veda la Figura 1).

In Grecia i tassi calano nonostante l’esplosione del debito pubblico. Questo passa da 96 miliardi nel 2000 (BIS, 2015), circa il 103,4 % del PIL (OECD, 2015), a 414 miliardi nel 2009, circa il 127,8 percento. La crisi “suona la sveglia” ai mercati e i tassi volano dal 4,8 al 10,8% nel giro di un anno (OECS, 2015).

All’annuncio dei conti truccati seguono ripetuti declassamenti delle agenzie di rating, e già nei primi mesi del 2010 il Parlamento approva due piani di austerità che prevedono il congelamento dei salari pubblici, un taglio del 10% dei bonus e degli straordinari, blocco delle pensioni, aumenti dell’IVA, delle accise su benzina, alcol, sigarette e beni di lusso, e tagli agli stipendi nel pubblico impiego.

I mercati non sono rassicurati, e in aprile Papandreou chiede, e ottiene a maggio, il primo programma di aiuti, accompagnato dal terzo pacchetto di misure di aggiustamento.

Il primo bail-out. Il finanziamento consiste in 80 miliardi di euro, da sborsare nell’arco di tre anni, da parte dell’Eurogruppo, ripartito pro-rata tra i vari Paesi, in base alla partecipazione di ciascuno al capitale della BCE. Questo pacchetto sarà poi ridotto a 77,3 miliardi per la mancata partecipazione della Slovakia, e l’impossibilità di Irelanda e Portogallo di far fronte alla propria quota. Al finanziamento europeo si aggiunge un prestito Stand-by del FMI, per altri 30 miliardi, corrispondenti a circa 30 volte la quota della Grecia nel FMI (European Commission, 2015).

È il più ampio finanziamento nella storia del Fondo Monetario (IMF, 2013).

Gli obiettivi sono:

a) ridurre il deficit fiscale sotto il 3% entro il 2014, con un rapporto debito-PIL che inizi a stabilizzarsi a partire dal 2013 per poi ridursi;

b) garantire la stabilità finanziaria istituendo un fondo indipendente che sostenga le banche in caso di necessità;

c) ristabilire la competititività attraverso ampie riforme strutturali;

d) in aggiunta alle misure fiscali intraprese nel 2010 e ammontanti al 5% del PIL, si prevede un aggiustamento “front loaded” per altri 11 punti di PIL nel triennio 2010-13, da ottenere tramite:

i) un aumento della pressione fiscale di 4 punti (soprattutto IVA);

ii) una riduzione della spesa di 5,2 punti di PIL (abolizione della tredicesima e quattordicesima dei dipendenti pubblici e delle pensioni);

iii) misure fiscali strutturali per circa 1,8 punti di PIL.

Secondo un “memo” interno riservato del FMI, e pubblicato dal Wall Street Journal (WSJ, 2014, IMF, 2010), nella riunione del Board del FMI molti direttori esecutivi non europei, pari a circa un terzo del totale, esprimono forti riserve sul disegno complessivo del bail-out greco.

Le obiezioni sollevate riguardano alcuni punti decisivi:

1) Le proiezioni di crescita sono irrealistiche, e dunque edulcorano le analisi sulla sostenibilità del debito greco, ponendo anche a rischio la credibilità del Fondo;

2) il pacchetto dev’essere accompagnato da una parziale cancellazione del debito e dal coinvolgimento dei creditori privati (Private Sector Involvement, PSI), soprattutto le istituzioni finanziarie europee;

3) in assenza di PSI, l’intero onere dell’aggiustamento cade sul Paese debitore e dunque le misure di austerità necessarie per ridurre il debito rischiano di produrre effetti sociali e politici difficilmente sostenibili;

4) le riforme strutturali richieste dalla Commissione, a differenza di quelle richieste dal Fondo, non presentano una coerenza macroeconomica, ma appaiono come una “lista della spesa”;

5) Il coivolgimento di delle tre istituzioni (Fondo, Commissione e BCE) rischia di portare a divergenze di giudizio.

Purtroppo queste obiezioni rimangono inascoltate: nel Board prevalgono le posizioni dei direttori esecutivi di Stati Uniti, Germania, Francia e degli altri principali paesi Europei, preoccupati che una ristrutturazione del debito possa danneggiare le banche creditrici, causando poi fenomeni di contagio. In effetti le regole del FMI imporrebbero di non effettuare nuovi presti quando il debito non sia “sostenibile con elevata probabilità” (IMF, 2103).

Per poter comunque partecipare al salvataggio, il Fondo modifica le proprie regole, introducendo appositamente l’eccezione della presenza di “rischi di contagio internazionale”.

Verso il secondo salvataggio. Il governo di Atene, coerentemente con gli impegni approva il terzo piano di austerità (maggio 2010), e una riforma delle pensioni (luglio) che aumenta da 60 a 65 anni l’età pensionabile per le donne, impone un tetto sui salari e decide il taglio del 10% dei salari sopra i 1800 euro per i lavoratori delle imprese pubbliche.

I mercati non sono per nulla rassicurati, e lo spread,che a gennaio era intorno ai 300 punti base supera in aprile i 1000 punti; a luglio 2010 il tasso a lungo arriva al al 10,8 percento. Le agenzie di rating continuano il declassamento del debito.

Come prevedibile (e previsto), i contraccolpi economici, politici e sociali, non si fanno attendere. Il ministro del Tesoro viene sostituito. Il PIL è in caduta libera e la disoccupazione galoppa (Figura 2): il quarto pacchetto di austerità, che prevede nuovi aumenti di imposte e tagli ai salari, viene approvato nel giugno 2011 ed è accolto da violente manifestazioni di fronte al Parlamento.

Al fine di ottenere la sesta tranche del prestito, Papandreou ottiene dal Parlamento l’approvazione del quinto programma di aggiustamento nell’ottobre 2011 (30% di tagli dei salari dei dipendenti pubblici, riduzione della soglia per l’esenzione fiscale, un taglio del 20/40% delle pensioni superiori a 1200 euro per i pensionati con più/meno di 55 anni).

Nuove dimostrazioni di protesta pagano il prezzo di un morto a piazza Syntagma. A ottobre viene raggiunto l’accordo per il secondo bail-out. Si dimette Papandreou e nasce un nuovo governo di unità nazionale presieduto dal governatore della Banca Centrale di Grecia, Papademos.

Il secondo salvataggio. Il secondo programma di aggiustamento (European Commission, 2015) ha l’ambizione di ridurre il rapporto debito PIL dal 160 al 120% entro il 2020, riportare il bilancio primario dal 2013 in surplus, portare avanti un ambizioso programma di privatizzazioni e riforme strutturali del mercato del lavoro, dei beni e dei servizi. L’unico obiettivo raggiunto sarà quello delle riforme del lavoro.

Come al solito si richiedono alla Grecia misure “prioritarie” (liberalizzazione delle professioni, legge anticorruzione, privatizzazioni, presenza della Troika ad Atene, creazione di un fondo separato su cui versare gli interessi sul debito). Il piano contiene l’importante novità del coinvolgimento del settore privato (PSI) .

L’accordo definitivo, raggiunto nel febbraio 2012 prevede:

a) un nuovo prestito di 100 miliardi dell’Eurogruppo (poi portato a 144,6), un “contributo significativo”, poi definito in circa 30 miliardi, del FMI, una riduzione dei tassi della Greek Loan Facility a 150 punti base sopra il Libor, un’estensione della maturità dei primi prestiti;

b) il trasferimento alla Grecia dei profitti realizzati sugli acquisti di titoli greci dalle Banche Centrali nazionali nell’ambito degli acquisti sul mercato secondario (SMP, Securities Markets Programme);

c) l’accettazione volontaria di un “taglio” del 53,5% sul valore nominale dei titoli greci posseduti dalle istituzioni finanziarie private, per una perdita in valore attuale calcolata intorno al 75 per cento.

In pratica, per ogni 1000 euro nozionale di titoli posseduti, i proprietari ricevono 150 euro sotto forma di nuovi “titoli PSI” di maturità da uno a due anni, emessi dal nuovo fondo salva stati, EFSF, più 315 euro di “nuovi titoli Greci” recanti una maturità compresa tra i 10 e 30 anni, con un rendimento medio del 3,65% e un valore nominale pari al 21% dei titoli originali.

Allo swap, che il governo Greco “incoraggia” introducendo in modo retroattivo la clausola di azione collettiva (CAC), partecipa il 95,7% del valore dei titoli privati, pari a 197 miliardi, ma non aderiscono i detentori di titoli governati dalla giurisdizione inglese, circa 6 miliardi in valore nominale, che sono ripagati in pieno.

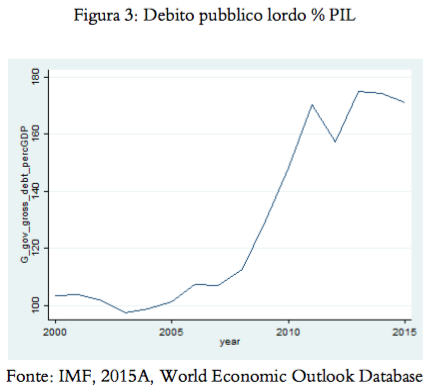

L’Institute of International Finance stima che il debito in circolazione di riduca in totale da 350 a 250 miliardi circa. La Figura 3 mostra che il secondo pacchetto è tardivo e insufficiente. La solvibilità misurata dal rapporto debito/PIL migliora in maniera modesta e, soprattutto, temporanea.

È un risultato oltremodo deludente: il debito greco diminuisce “poco” perché il “taglio” ai privati, viene più che compensato dai nuovi prestiti delle Istituzioni (175,2 miliardi, si veda la Tabella 1).

Inoltre, il PSI non è poi così penalizzante come appare per i privati (Roubini, 2012): il nuovo debito nei confronti delle istituzioni internazionali finanzia per 30 miliardi i pagamenti “upfront” concessi ai creditori privati come “dolcificanti” (sweeteners) per invogliarli a partecipare allo swap; inoltre, mentre i titoli originali erano soggetti alla giurisdizione greca, quelli nuovi hanno il vantaggio di ricadere sotto quella britannica, e quindi difficilmente potranno essere convertiti in dracme in caso di Grexit; infine circa 25 miliardi dell’European Financial Stability Fund, EFSF, servono a ricapitalizzare le banche private, mantenendole tali.

Il PSI dunque è “insufficiente e tardivo” – too little, too late – come ricostruirà lo stesso FMI (IMF, 2013a). Il risultato è che il debito greco rimane non sostenibile e in aggiunta le perdite vanno ancora di più a carico delle istituzioni pubbliche, che arrivano a possederne circa due terzi.

Verso il terzo bail-out. Le elezioni politiche del maggio 2012 inaugurano una fase di fortissima instabilità politica oltreché economica. Nuove elezioni a giugno producono un fragile coalizione di governo di unità nazionale assediata da una crescente opposizione di estrema sinistra e destra. Il settimo pacchetto di austerità viene approvato dal Parlamento in novembre, con ulteriori tagli ai salari dei dipendenti pubblici, 4000 licenziamenti previsti nel 2013 e 15000 nel 2014, e l’aumento dai 65 ai 67 anni dell’età pensionabile.

Dopo la vittoria di SYRIZA alle elezioni europee del 2014, l’esigua maggioranza non riesce a eleggere il nuovo presidente della Repubblica e si torna a votare nel del gennaio 2015. Eppure, i primi mesi del 2014 mostrano dati economici confortanti: il bilancio presenta un avanzo primario rispettabile (1,4% del PIL), la Grecia torna ad avere accesso ai mercati finanziari con un prestito di tre miliardi di euro, Fitch migliora il rating da B- a B (con outlook “stabile”), il PIL torna a crescere (+0,6% – si veda la Figura 2) e la disoccupazione decelera.

La vittoria elettorale di SYRIZA è fondata sulla promessa di porre fine all’austerità e di rinegoziare il debito con i creditori ufficiali, perciò a sorpresa Tsipras indice un referendum contro l’accordo raggiunto a febbraio con l’Eurogruppo, che estendeva di quattro mesi la scadenza dei prestiti alla Grecia. Il nuovo primo ministro richiede al Fondo Monetario di posticipare le rate dovute il 5 giugno, poi decide di pagarle sfruttando la quota di Diritto di Prelievo nel Fondo Monetario, infine cade in arretrato con lo stesso FMI.

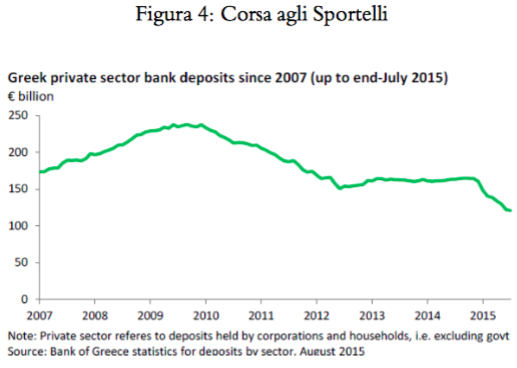

A luglio La corsa agli sportelli bancari sembra ormai inarrestabile (si veda la Figura 4)

Il primo ministro decide la chiusura delle banche, l’imposizione di un limite ai prelievi e adotta controlli sui movimenti di capitali internazionali. Le banche sono tenute in vita dalla Emergency Liquidity Assistance (ELA) della Banca Centrale Europea, che però congela nuove iniezioni di liquidità e le condiziona di fatto al raggiungimento di un nuovo accordo con i creditori e dunque al pagamento dei debiti in scadenza e degli arretrati a Banca centrale europea, FMI, EFSM (fondo salva stati).

Di fronte alla scelta tra accettare un accordo, già rifiutato dal voto popolare del referendum, o uscire dall’Eurozona per impedire il fallimento del sistema bancario, il primo ministro Tsipras ottiene dal Parlamento l’approvazione delle misure richieste dai creditori, firma il 19 Agosto un nuovo memorandum d’intesa e si dimette il giorno successivo. Le elezioni di settembre 2015 confermano SYRIZA come primo partito, anche se con una risicata maggioranza.

Il terzo bail-out. Il terzo programma di aggiustamento viene sottoscritto dal governo greco con Commissione, BCE e fondo ESM, “con l’input”, si scrive, del FMI, la cui partecipazione finanziaria è lasciata in sospeso. L’assenza del FMI è un dato importante. Il Fondo subordina la propria partecipazione a due condizioni:

1) un accordo sulla cancellazione del debito (debt relief) che ne assicuri la sostenibilità;

2) la definizione di riforme fiscali, strutturali e del sistema finanziario (si veda più avanti). La Commisssione Europea, invece, ritiene che la sostenibilità possa essere garantita con un credibile programma di riforme strutturali e non richieda dunque tagli nominali (haircut), pur dichiarandosi pronta a considerare misure addizionali (grace periods e scadenze più lunghe) dopo una valutuazione delle riforme concordate (European Commission, 2015).

Il terzo programma viene finanziato con 86 miliardi stanziati dal fondo salva stati ESM per gli anni 2015-18 (questi includono 7,1 miliardi necessari a ripagare un “prestito ponte” del EFSM). Il FMI, si dice, potrà concorrere a questa somma se deciderà di aderire, così come gli stati membri potranno contribuire, devolvendo i profitti realizzati con le operazioni di acquisto di titoli SMP, mentre la stessa Grecia potrà partecipare se riuscirà a tornare sui mercati finanziari. Dello stanziamento, 25 miliardi serviranno alla ricapitalizzazione delle banche.

La prima tranche, di 26 miliardi, viene versata immediatamente e serve in parte (10 miliardi) a ricapitalizzare le banche, e in parte (16 miliardi) a ripagare i creditori internazionali, tra cui la BCE (tre miliardi), il FMI, l’EFSM (7,1 miliardi), ed i creditori nazionali nei cui confronti lo stato greco ha accumulato fortissimi arretrati. Il finanziamento non comporta un aggravio per i paesi partecipanti, in quanto viene finanziato dal riscorso del ESM al mercato.

Una valutazione dei piani di prestiti alla Grecia. La Tabella 1 riassume le caratteristiche dei tre piani d’aiuto e ne mostra l’inefficienza complessiva. Il totale delle riserve stanziate dalla comunità internazionale raggiunge circa 372,5 miliardi, una somma per difetto, perché essa non tiene conto delle perdite in conto capitale subite dai creditori ufficiali per la riduzione dei tassi e l’allungamento delle scadenze, la cosiddetta OSI, Official Sector Involvement; se a questa somma si aggiunge il contributo del settore privato (circa147,5 miliardi) arriviamo, ad un totale di circa 520 miliardi, 106 miliardi superiori alla stima del debito del settore pubblico totale del 2009 (414 miliardi).

Ciò significa che se ad esempio, il PSI fosse stato fatto subito, come richiesto dai direttori esecutivi non europei del FMI, e l’intero debito residuo (266,5=414-147,5) fosse stato interamente cancellato a spese della comunità internazionale, quest’ultima avrebbe risparmiato questi 106 miliardi, mentre i greci avrebbero potuto adottare programmi di aggiustamento meno recessivi.

Condono o Rifinanziamento del Debito: teoria, evidenza e pratica

1 – Teoria ed Evidenza. In quali circostanze andrebbe condonato, parzialmente o totalmente, il debito di uno Stato, ovvero il debito andrebbe rifinanziato con prestiti delle Istituzioni quando spariscono creditori privati?

Cosa si sarebbe dovuto fare in Grecia nel 2009?

La risposta dei creditori ufficiali alla prima domanda è che nuovi prestiti si giustificano quando il debitore è solvibile, ma non ha liquidità sufficiente a far fronte ai pagamenti dovuti. Quando invece il debitore è insolvibile, si dovrebbe prenderne atto e cancellare, almeno in parte, il debito.

In realtà, la distinzione tra crisi di solvibilità e di liquidità è molto labile, come il seguente semplice esempio illustra (v. Krugman 1995). Supponete che l’intero debito, D , principale e interessi, debba essere ripagato oggi, ma lo stato disponga oggi solo di risorse pari a x < D, mentre potrà disporre x’ (in valore atteso) domani. Per evitare una crisi di liquidità, il mercato dovrebbe prestare nuovi fondi, pari a D-x, al costo opportunità 1+i, dove i rappresenta il tasso di interesse.

Questo avverrà solo se i potenziali creditori ritengono che saranno ripagati, ovvero se x’ ≥ (1+i) (D-x). Ma questa è proprio la condizione che garantisce la solvibilità dello Stato: il valore attuale dei pagamenti attesi dev’essere almeno pari al debito, x + x’/(1+i) ≥ D.

Dunque, se uno Stato è solvibile troverà in linea di principio nuovi prestiti per far fronte a problemi di liquidità. Se al contrario si verifica una crisi di liquidità, questo dev’essere dovuto al fatto che il mercato ritiene che lo Stato non sia solvibile. Si noti che questa situazione non sarebbe risolta se lo Stato debitore fosse disposto a pagare tassi di interessi maggiori, perché i nuovi creditori otterrebbero al più risorse pari a x’, indipendentemente dal tasso di interesse promesso.

Le cose, in realtà sono un po’ più complicate.

Innazitutto gli interessi dei creditori attuali non necessariamente sono allineati con quelli dei nuovi potenziali creditori. In condizioni di incertezza ai primi potrebbe convenire rinnovare i prestiti anche a un governo insolvente, al fine di evitare i possibili costi aggiuntivi di una crisi, e allo scopo di “scommettere sulla resurrezione” di una buona congiuntura, mantenendo in vita il prestito.

In questo modo potremmo avere uno Stato insolvente che, almeno temporaneamente, continua ad avere accesso ai mercati finanziari. Analogamente, gli interessi collettivi dei creditori differiscono da quelli individuali: a ciascuno converebbe che fossero gli altri a rinnovare il debito, uscendone senza perdite. Ovviamente questo aspetto di free riding potrebbe portare un governo solvibile a una crisi di liquidità.

Se, dunque si potesse stabilire con elevata probabilità che lo Stato è insolvente, non resterebbe che adeguare il valore del debito al valore attuale dei pagamenti attesi, attraverso la ristrutturazione, cancellazione del principale o degli interessi.

Ci sono però due aspetti che questa strategia comporta. Il primo, sfavorevole alle diverse forme di condono, è il problema dell’azzardo morale: se lo Stato debitore si aspetta di non dover ripagare i debiti, metterà in atto politiche insostenibili e, “in equilibrio”, cesserà di esistere un mercato per il debito sovrano. È questa la motivazione di fondo con cui la Germania si è sempre opposta alla cancellazione del debito greco, così come alle operazioni della BCE per l’acquisto di titoli dei Paesi in difficoltà (Securities Markets Programme, Outright Monetary Transactions).

Il secondo aspetto, invece favorevole al condono, è il cosiddetto debt overhang. Ci sono due versioni di questa idea. La prima (Sachs, 1986, Krugman 1995) sostiene che se le possibilità di ripagare il debito (x’ nell’esempio) dipendono dall’attuazione di politiche di riforme economicamente e politicamente costose, come riforme del mercato del lavoro o misure che riducano l’evasione, un elevato debito costituirà un disincentivo alle riforme, perché implica che i loro benefici andranno in larga misura ai creditori. Questa ipotesi implica che potrebbe verificarsi il caso della curva di Laffer del debito (si veda la Figura 5).

Per valori “bassi” del debito sovrano nominale in circolazione (sull’asse delle ascisse), il valore di mercato aumenta in un rapporto di 1:1 lungo la retta bisettrice. Man mano che il debito in corcolazione aumenta, il suo valore di mercato cresce via via meno che proporzionalmente, e, da un certo punto in poi, B nella figura, comincia a ridursi. Questo perché tanto maggiore il debito, tanto minore l’incentivo a recuperare risorse e tanto più elevata la probabilità di insolvenza. Se un Paese si trovasse da questa parte della curva, una cancellazione del debito beneficerebbe, oltre che i debitori, anche i creditori, facendo aumentare il valore di mercato del debito in loro possesso.

La letteratura empirica sulla curva di Laffer del debito è molto scarsa, attiene esclusivamente ai Paesi emergenti e in via di sviluppo, e si ferma a fine anni Ottanta (Claessens et al, 1989). Il principale risultato è che solo una manciata di Paesi ad alto debito si trova “dalla parta sbagliata” della curva di Laffer.

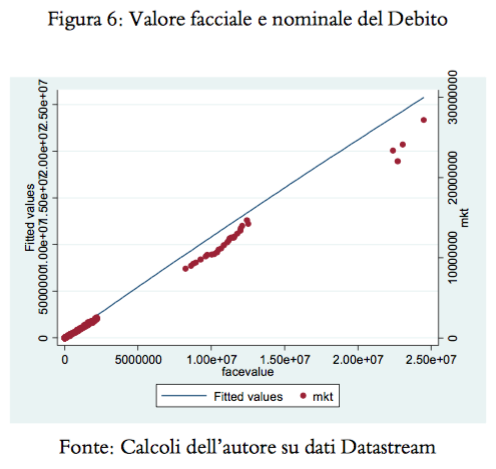

La Figura 6 mostra la relazione empirica tra il valore facciale (asse delle ascisse) e valore di mercato del debito pubblico (asse delle ordinate) per 24 Paesi industrializzati tra il 1977 ed il 2015 (Aksoy e Manasse, 2015).

I Paesi si suddividono chiaramente in 3 gruppi, a basso medio alto valore del debito. Via via che aumenta il debito nominale il valore di mercato tende a collocarsi sempre più al di sotto della bisettrice, indicando una relazione non lineare (confermata dall’indagine econometrica). Cionostante, la relazione tra valore di mercato e valore nominale appare sempre crescente: sembrerebbe che nessuno tra i Paesi avanzati si trovi nella parte “sbagliata della curva di Laffer”. Il che tenderebbe a escludere la possibilità di poter cancellare il debito senza danneggiare i creditori.

La seconda versione dell’ipotesi di debt overhang sta nell’idea che un livello di debito pubblico elevato, a partire da una certa soglia – il 90% secondo Reinhart e Rogoff, 2010 – scoraggi la crescita, ad esempio richiedendo elevate imposte distorsive su lavoro e capitale. È questa una tesi notoriamente controversa (si veda Panizza e Presbitero, 2013 per una rassegna della letteratura) su cui è per lo meno inopportuno derivare ricette pratiche per la soluzione di crisi di default.

2 – Pratica. In pratica, come detto, è difficile tracciare una linea netta tra debitore insolvibile e uno illiquido. E infatti il Fondo monetario condiziona l’erogazione dei propri prestiti al fatto che il debito sia “sostenibile con elevata probabilità”, ovvero che, per diversi scenari sulla crescita, i tassi di interesse, le spese e le entrate, associate a diverse probabilità, lo Stato sia in grado di far fronte ai propri obblighi finanziari nella maggior parte dei casi.

Nel giugno 2015, una settimana prima della data del referendum greco, il Fondo pubblica (IMF, 2015b), in modo perlomeno inusuale, i risultati preliminari della “Analisi di Sostenibilità del Debito greco”. In essa si sostiene che, rispetto alla situazione del rapporto redatto nel 2014, formulato in una situazione di segnali economici positivi, si sono verificati numerosi cambiamenti in negativo: minori surplus primari di bilancio e un affievolimento dello sforzo riformatore e delle privatizzazioni. Questi sviluppi, si sostiene, richiedono come minimo, una “estensione significativa” della maturità del debito e nuovi prestiti a tassi “concessionali” (cioè non di mercato), e, se le autorità non vi pongono rimedio, anche un taglio del valore del debito (haircut). L’accelerazione della crisi bancaria porta una un’ulteriore aggravamento della valutazione del FMI.

Il rapporto di luglio (IMF, 2015c), pubblicato alla vigilia dell’ultimo accordo non lascia più dubbi: il deterioramento del quadro macroeconomico e la crisi bancaria in atto portano a stimare a 85 miliardi le risorse necessarie alla Grecia nel triennio per far fronte ai previsti pagamenti, e portano al 200% del PIL il debito previsto per il 2017, ammesso si giunga ad un nuovo accordo con le istituzioni internazionali: “Greece’s debt can now only be made sustainable through debt relief measures that go far beyond what Europe has been willing to consider so far“.

Così il Fondo monetario si sfila dal terzo accordo.

Conclusioni

È facile dare lezioni con il “senno di poi”. Eppure, che il primo salvataggio della Grecia richiedesse una parziale cancellazione del debito e un coinvolgimento del settore privato fin da subito, era già chiaro a quei direttori esecutivi del FMI che nel 2010 avevano espresso forti perplessità sul primo pacchetto di salvataggio.

Essi avevano prefigurato in maniera profetica le gravi implicazioni di politica economica, e le conseguenze economiche, sociali e politiche della scelta di non cancellare un debito che, vicino al 150% del PIL nel 2010, era già “insostenibile con elevata probabilità”. Quello che nessuno aveva previsto è che il susseguirsi di questi errori, un coinvolgimento del settore privato tardivo e insufficiente nel secondo programma, oltre che il perdurare del rifiuto di “fare i conti con la realtà” nel terzo, non avrebbe danneggiato solamente la Grecia e i creditori, cioè i contribuenti, internazionali, ma avrebbe portato la zona dell’Euro vicino all’implosione.

Twitter @pmanasse

NOTE E BIBLIOGRAFIA

N.B. Questo lavoro è stato pubblicato, in una precedente versione, nel Rapporto OSSERVATORIO MONETARIO N. 3/2015, “La crisi greca: un bilancio”, Capitolo 3, Università Cattolica, Novembre 2015

T. Aksoy e P.Manasse, 2015, “Debt overhang and Structural Reforms”, mimeo Università di Bologna

Stunt Claessens,Ishac Diwan, Kenneth A. Froot, Paul R. Krugman, 1989, “Market-Based Debt Reduction For Developing Countries Principles and Prospects”, World Bank

Bank for International Settlements, 2015, Amount Outstanding of Total Debt Securities in General Government Sector, All Maturities, Residence of Issuer in Greece, retrieved from FRED, Federal Reserve Bank of St. Louis, November 15, 2015

European Commission, 2015, Financial Assistance to Greece

IMF 2010, Strictly confidential

IMF, 2013 IMF, Greece: Ex Post Evaluation of Exceptional Access under the 2010 Stand-By Arrangement

IMF, 2013a, Sovereign debt restructuring—recent developments and implications for the fund’s legal and policy framework

IMF, 2015a, World Economic Outlook Database

IMF, 2015b IMF, Greece: Preliminary draft debt sustainability analysis Country Report No. 15/165

IMF, 2015c IMF, Greece: Debt sustainability analysis Country Report No. 15/186

Paul Krugman, 1995, Currencies and Crises, MIT Press OECD, 2015, Main Economic Indicators

Panizza, Ugo and Andrea F Presbitero (2013), “Public debt and economic growth in advanced economies: A survey”, Swiss Journal of Economics and Statistics.

Nouriel Roubini, 2012, “Greece’ s private creditors are the lucky ones”, Financial Times

J. Sachs, 1986, The debt overhang of the developing countries, in Handbook of International Economics, North Holland

Wall Street Journal, 2014, The History of the IMF and Greece’s Bailout

Wikipedia, Greece government-debt crisis timeline