categoria: Tasche vostre

Per i mercati (forse) un altro Lehman moment. Che fare dei nostri soldi?

Post di Costantino Forgione, Consulente Finanziario* –

L’anno scorso qui su Econopoly avevo esposto i motivi per i quali, dopo dieci anni di crescita quasi ininterrotta dei mercati, era opportuno ridurre i rischi e vendere sia l’azionario che l’obbligazionario per rifugiarsi in gestioni separate o altri strumenti a basso rischio.

In un articolo su LinkedIn pubblicato a marzo di quest’anno, poco dopo l’inizio del conflitto in Europa, ho analizzato la nuova situazione che si era venuta a creare ed ho nuovamente consigliato di disinvestire da azionario e obbligazionario per investire in titoli legati all’inflazione, in commodities ed ancora in gestioni separate. Da allora azionario e obbligazionario hanno perso non poco, mentre commodities e titoli legati all’inflazione sono saliti, anche loro non poco. Le gestioni separate sono rimaste ovviamente stabili.

Nel frattempo le conseguenze del conflitto in Europa stanno cambiando drammaticamente le prospettive dell’economia e dei mercati finanziari europei e, conseguentemente, le prospettive dei nostri investimenti.

Qualora non abbiate disinvestito da azioni ed obbligazioni allora, perché tanto “i mercati salgono sempre”, facciamo una sintesi di come siamo messi adesso. Dopo più di dieci anni di steroidi monetari mondiali post Lehman e crisi dei debiti europei, con inflazione negativa, tassi azzerati, quantitative easing, liquidità a fiumi, helicopter money e così via, tutta “droga” che ha gonfiato bolle mostruose su qualsiasi asset vogliate considerare, azioni, obbligazioni, immobiliare, criptovalute, meme stocks, Nasdaq con aziende zombie e così via, ora la bolla si sta sgonfiando.

Il nuovo paradigma, che in Europa ci accompagnerà per un bel po’, è recessione e alta inflazione: stagflazione.

Non c’è bisogno di illustrare la gravissima situazione delle forniture di gas senza il quale non solo non potremo scaldarci quest’inverno, ma senza il quale le nostre aziende non potranno operare, se non a costi tali da rendere antieconomica la loro produzione.

Quello del gas è però solo uno dei problemi, sebbene il maggiore, la catena produttiva e logistica è una struttura complessa in cui basta che si inceppi un ingranaggio perché tutta la catena si blocchi: già ora le industrie non trovano le materie prime di cui hanno bisogno per poter produrre, a prescindere dai costi.

Il caro energia sta facendo chiudere aziende che non ce la fanno a pagare bollette spropositate, causando deindustrializzazione ed aumento della disoccupazione con conseguente aumento del carico sui bilanci statali per i piani di aiuti ad imprese e famiglie che dovranno essere attuati.

Alcune aziende energetiche in Austria, Germania, Svezia, Francia e Finlandia hanno già dovuto chiedere aiuti finanziari di emergenza ai rispettivi governi, in assenza dei quali sarebbero fallite lasciando senza energia milioni di consumatori ed aziende. Altre aziende europee seguiranno e causeranno ulteriori oneri a carico di bilanci statali già fiaccati dalla pandemia.

Le aziende che riusciranno a non chiudere dovranno scaricare i maggiori costi dell’energia sui consumatori aumentando ulteriormente l’inflazione, consumatori che consumeranno meno a causa dei prezzi più elevati aggravando così la recessione. Le aziende venderanno meno e faranno molti meno utili di prima. Il rimbalzo economico post-Covid è definitivamente archiviato.

È estremamente difficile immaginare che tutto questo, insieme al prossimo aumento del costo del denaro, farà salire il mercato azionario. È invece assai più probabile che l’azionario europeo acceleri ulteriormente la propria discesa.

L’inflazione in costante aumento un po’ in tutto il mondo obbligherà le banche centrali ad aumentare ulteriormente i tassi e l’aumento dei tassi a sua volta farà scendere ulteriormente anche l’obbligazionario. Oltre alle obbligazioni governative scenderanno anche le obbligazioni corporate ed in particolare quelle emesse da aziende a basso merito di credito (high yield) che sono maggiormente sensibili ai costi di rifinanziamento del debito.

L’aumento dei tassi farà scendere anche il mercato immobiliare, sia perché aumenteranno i costi dei mutui, sia perché non ci sarà più l’incentivo a comprare case a debito per metterle a reddito come è successo in Europa negli ultimi 10 anni, dato che ora le obbligazioni hanno di nuovo rendimenti apprezzabili (vedi mio post su Econopoly).

Abbiamo quindi azionario, obbligazionario ed immobiliare che calano contemporaneamente, qualcosa che storicamente non si è quasi mai verificato: la bolla che si sgonfia, appunto, e che non lascia alcun approdo sicuro dove investire.

Il differenziale tra i tassi USA (già aumentati) e quelli dell’Euro (ancora bassissimi) ha inoltre indebolito l’euro, ed un euro debole importa ulteriore inflazione. Se si vuole evitare che il cambio si svaluti ancora la BCE sarà obbligata a seguire gli USA nel suo percorso di rialzo dei tassi.

Alcuni sperano che la contrazione economica obbligherà la BCE ad alzare i tassi meno di quanto non si tema attualmente, ma rammento che l’ultimo dato sui prezzi alla produzione in Germania è del +38% (!), ed i prezzi alla produzione si riflettono poi, a cascata, sui prezzi al consumo.

L’inflazione salirà ancora, l’euro si svaluterà, la Bundesbank si farà sentire in seno alla BCE ed i tassi europei verranno alzati nonostante la contrazione economica, esattamente come Powell ha detto che farà negli USA.

In questo contesto l’Italia è uno dei paesi più a rischio perché alle nostre note debolezze strutturali si aggiunge una forte dipendenza dal gas russo, esposizione al gas che abbiamo comunque via Germania, data la nostra condizione di suo subfornitore: se si ferma la Germania ci fermiamo anche noi. E la Germania si sta fermando.

Avremo quindi ulteriore inflazione, contrazione economica, deindustrializzazione, disoccupazione in aumento, tensioni sociali, ulteriore peggioramento del nostro già elevato rapporto debito/Pil.

In Italia possiamo aggiungere anche un nuovo Governo dalla tenuta incerta ed ecco servita una perfetta combinazione per un potenziale disastro. State quindi lontani da azionario e obbligazionario europeo ed in particolare da tutti gli asset italiani. L’America è messa meglio, ma in un contesto simile soffrirà anche lei: lì i tassi saliranno più che in Europa per cui state alla larga anche da azionario e obbligazionario USA.

*****

Negli ultimi 10 anni di crescita quasi ininterrotta dei mercati abbiamo guadagnato un sacco di soldi, ma adesso siamo condannati a perdere parte di quanto abbiamo guadagnato finora: per compensare l’8% di inflazione (che comunque salirà) dovremmo riuscire a guadagnare l’11% lordo ogni anno. È impossibile, soprattutto per risparmiatori che generalmente non vogliono rischiare niente.

I mercati finanziari continueranno a scendere e se continuiamo a restare investiti perderemo l’inflazione e in aggiunta perderemo altri soldi anche sul calo dei mercati, per cui vendete le azioni ed obbligazioni che non avete venduto finora: rispetto alle mie raccomandazioni di marzo siamo già a circa -15% su entrambe i comparti, ma non è ancora troppo tardi rispetto a quello che ancora abbiamo davanti a noi.

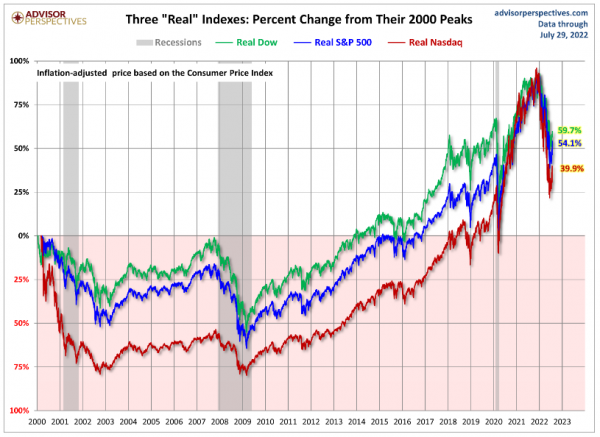

E se in banca vi dicono di non vendere perché “il mercato sale sempre” fate vedere questo grafico: avete voglia di aspettare 10 anni per rivedere i vostri soldi? Perché di questo potremmo parlare in futuro.

Andamento reale (corretto per l’inflazione) dei tre principali indici azionari americani dal picco del 2000 – fonte Advisor Perspectives

Quello che comincia a delinearsi assomiglia sempre più ad un nuovo “Lehman moment”. Per evitare una implosione dell’economia europea si comincia a parlare di nuovi, enormi piani di aiuto a carico degli stati e/o dell’Unione Europea a supporto di famiglie ed imprese, aiuti che per la loro mole avrebbero conseguenze devastanti sui bilanci pubblici degli stati europei, con conseguenze a lungo termine difficilmente immaginabili.

Solo in UK il nuovo primo ministro sta già parlando di sussidi che potrebbero costare circa 90 miliardi di sterline all’anno, più di quanto speso per l’epidemia Covid. Anche gli altri stati europei non sono in una situazione diversa e dovranno fare ulteriore debito (dopo quello già fatto per il Covid: negli ultimi due anni il nostro rapporto debito/PIL è già passato dal 135 al 150%).

Conseguenze altrettanto importanti potrebbero verificarsi qualora la BCE decidesse improvvisamente di cambiare nuovamente strategia e tagliare i tassi e/o fare un nuovo Quantitative Easing a supporto dell’economia: ci troveremmo con un’inflazione a livelli sudamericani.

Se l’Europa politica non riuscirà a trovare soluzioni migliori rispetto a quelle attuate finora saremo probabilmente destinati a rivedere l’economia degli anni ’70, anche quella fiaccata da una crisi energetica globale provocata da una guerra, che causò inflazione alle stelle, decrescita economica e tensioni sociali (Guerra del Kippur e crisi energetica, 1973).

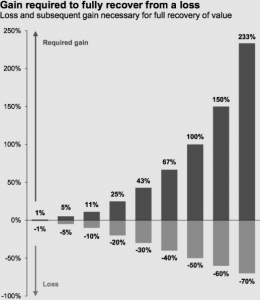

Nel frattempo voi chiamate la vostra banca o il vostro consulente e chiedete che fare dei vostri investimenti, senza farvi raccontare la storia per cui “il mercato sale sempre”: nel lunghissimo termine il mercato salirà, ma nel frattempo è probabile che scenda ulteriormente, e ricordate che dopo che il vostro investimento ha perso il 50% (ad esempio) non basta che risalga del 50% per tornare al punto di partenza, dovrà salire del 100%.

Percentuale di guadagno richiesto dopo aver subito una perdita. (Cliccare sull’immagine per ingrandire)

Sarà una lunga attesa.

Se ne vuoi parlare mi trovi su LinkedIn

*Le opinioni espresse sono personali e non indicano in alcun modo la posizione di

eventuali parti collegate.