categoria: Sistema solare

Le banche Usa fuggono dal rischio (e dal rendimento)

Si può raccontarla in tanti modi questa storia bancaria. Partendo ad esempio dal 1955, dove sembra ci riporti la lancetta del tempo. Le banche americane, quell’anno, avevano la stessa percentuale di prestiti sul totale dell’attivo al quale sono tornate nell’ultimo trimestre del 2021. E il caso vuole che sempre quell’anno le banche avessero lo stesso rapporto di depositi sul totale del passivo. Una coincidenza troppo singolare per non lasciar sospettare che sia in corso una sorta di “fuga dal rischio bancario” negli Stati Uniti.

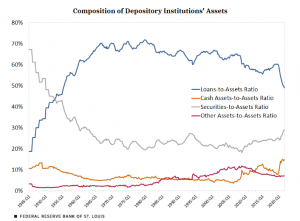

La prima parte di questo racconto, che illustra l’andamento degli attivi bancari Usa, ci dice che il rapporto fra prestiti e attività ha raggiunto il suo picco (71,8%) alla fine del 1979 per scendere costantemente fino al 64,4% del 30 giugno 2008 e arrivare al 49,1% del 30 settembre 2021. Il declino del rapporto prestito/attivi ha accelerato dopo i due periodi di grandi acquisti della Fed (2009-14, 2020-21). Il grafico sotto ci permette di seguire l’evoluzione di questo trend nel lungo periodo.

In questo lungo periodo le banche hanno spostato risorse dai prestiti, che sono attivi più rischiosi, a titoli e liquidità, ossia ad attività meno rischiose. Le banche sono diventate così più sicure e liquide ma potenzialmente meno redditizie. Perché?

Le risposte tecniche possono essere diverse. La Fed ipotizza che non ci sia nessun nesso causale fra il declino degli attivi più rischiosi e la prolungata espansione monetaria, ma che la risposta vada cercata nei “mutamenti dei requisiti normativi e l’ambiente economico”. Quanto ai primi, le banche hanno dovuto far fronte a requisiti di liquidità più stringenti, che hanno incoraggiato la loro tendenza alla rimanere liquide. Quanto ai secondi, “le tensioni economiche e finanziarie potrebbero aver indotto le banche ad operare con una quota maggiore di attività a basso rischio e altamente liquide, nonostante la minore redditività che ciò comporta”. Di conseguenza conclude la Fed, “gli acquisti simultanei di attività della Fed su larga scala e il de-risking delle banche sono più probabili casuali che causali”.

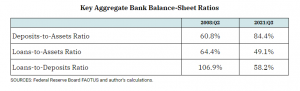

A una conclusione simile la Banca arriva analizzando l’andamento del passivo bancario. La variabile osservata è il rapporto fra prestiti e depositi (loans-to-deposits ratio, LTDR) che è un indicatore della profittabilità di un bilancio bancario. Avere molti prestiti rispetto ai depositi significa che la banca ha molte risorse impegnate nelle attività più rischiose – e quindi più profittevoli – e viceversa. La tabella sotto ci consente di osservare questo indicatore nel confronto fra il secondo trimestre 2008, ossia prima della Grande Crisi finanziaria, e nell’ultimo trimestre 2021, ossia dopo la crisi Covid.

In pratica il rapporto si è quasi dimezzato, confermando la “fuga” delle banche Usa dal rischio. Ciò ha riportato il LTDR al 58,2%, con la percentuale di depositi sul totale degli asset arrivato all’84,4%, dal 60,8 della metà del 2008, lo stesso del 1955.

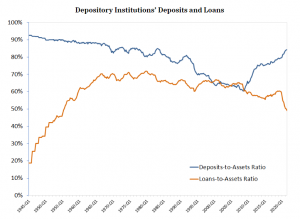

Se guardiamo al trend di lungo periodo l’importanza di questo andamento diventa ancora più evidente.

Il declino della quota dei depositi inizia nell’immediato dopoguerra, in corrispondenza di un sostanziale aumento del totale dei prestiti, e prosegue, con brevi momenti di interruzione fino ai primi anni 2000, quando per la prima volta la quota dei depositi supera quella dei prestiti. Dopo il 2008 i depositi decollano e i prestiti crollano, trend che la pandemia ha semplicemente accelerato.

Le ragioni per questo andamento possono essere le più diverse. Da un punto di vista tecnico, gli anni 2000 si sono distinti per un aumento sostanziale del passivo della Fed, il cui bilancio ormai supera i quattro trilioni, per le note operazioni di allentamento monetario motivate dalla risposta alle varie crisi, a cominciare da quella di internet del 2000.

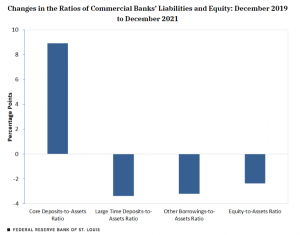

L’allargamento del passivo della banca centrale, corrisponde a un aumento delle riserve bancarie degli istituti di credito, che però non ha generato una spinta dei prestiti da parte delle banche commerciali, ma un aumento dei depositi bancari, ossia delle attività più liquide e a minor rischio. In sostanza le banche commerciali hanno diminuito la propria quota di rischio sia sul lato dell’attivo – diminuendo i prestiti e preferendo le attività più liquide (cash e obbligazioni) – che su quello del passivo, aumentando i depositi meno rischiosi.

Gli economisti della Fed escludono un rapporto di diretta causalità fra le manovra di politica monetaria e le scelte di business delle banche: queste ultime avrebbero potuto scegliere di dosare diversamente il mix di strumenti nel loro bilancio. Ma è difficile non tenere conto del contesto e delle influenza che le azioni della banca centrale generano nel circuito economico. E soprattutto della domanda di prestiti che arriva dal mercato. Aspettative depresse non sono il viatico ideale per far ripartire gli investimenti e quindi la richiesta di credito.

A sua volta l’offerta di prestiti da parte delle banche, oltre ad essere condizionata dai requisiti regolamentari più stringenti, può essere influenzata dalla circostanza che la Fed remunera le riserve bancarie depositate presso la banca centrale, e questo può essere un incentivo a lasciare queste risorse ferme. Dulcis in fundo, bisognerebbe chiedersi se la costante socializzazione dei rischi, rappresentata icasticamente proprio dallo svilupparsi dei bilanci della banca centrale, non abbia finito col raffreddare anziché stimolare gli animal spirit dei capitalisti. Troppo interventismo pubblico, pure se motivato da ottime ragioni, può facilmente trasformare l’imprenditore in rentier. E il banchiere non fa eccezione.