categoria: Il denaro non dorme mai

Mercato ribassista, questo sconosciuto. Che rendimenti avremo in futuro?

Oggigiorno, valutare un asset sembra un metodo antiquato che rischia di restare sugli scaffali delle biblioteche. A cosa serve valutare un asset, quando tutto sale? Una domanda del tutto lecita. Nonostante ciò, abbiamo deciso di fare una valutazione del mercato secondo la vecchia scuola, per capire realmente come siamo messi.

Expected Total Return

Nel grafico di Real Investment Advice, vediamo che la media dei rendimenti attesi a 10 anni dai quattro indicatori è -0,75%. Quando la Fed si ritira, per il suo programma o a causa dell’inflazione, con una crescita economica più lenta e l’enorme sovraccarico del debito, le valutazioni ricche/spinte sono quelle che avranno importanza. L’errore commesso da molti investitori è presumere che tale media dei rendimenti attesi sia per ogni anno del prossimo decennio. Come vedremo, non sarà così ogni anno, ma ci saranno uno o due anni terribili che avranno un impatto sull’intero decennio, che abbasserà la media dei rendimenti.

Le linee verticali mostrano la deviazione standard corrente. L’intersezione della linea di tendenza e della deviazione standard, evidenzia il rendimento annuo atteso.

Il primo degli indicatori è il Mkt Cap GDP, un indicatore a cui Warren Buffett dà molta valenza. Data la forte correlazione degli utili aziendali con il PIL, questo rapporto ha molta validità. Come dimostrato dal puntino verde vicino la linea verticale, per questo indicatore, il rendimento annualizzato atteso per i prossimi dieci anni è dello 0%.

Il secondo, Tobin Q che misura la relazione tra la capitalizzazione totale del mercato azionario e il suo valore intrinseco aggregato. Il rendimento annualizzato atteso per i prossimi dieci anni è dell’1%.

Il CAPE calcola una media di dieci anni di guadagni storici rispetto a periodi di un anno più comunemente utilizzati. Questo aggiustamento fornisce una misura più stabile che non è soggetta a rotazioni economiche e di guadagni temporanee. Il rendimento annualizzato atteso per i prossimi dieci anni è del + 2,5%.

Infine, l’ultimo, l’indicatore di prezzo/vendita, utilizzato per valutare il valore delle azioni, calcolato come rapporto tra il prezzo di mercato delle azioni e i ricavi di vendita, oppure come rapporto tra il prezzo di una singola azione e i ricavi per azione. Il rendimento annualizzato atteso per i prossimi dieci anni è del -6,5%.

Correzioni durante il decennio

Una delle questioni essenziali che sovrastano il mercato è semplicemente quella delle valutazioni. Come recentemente sottolineato da Goldman Sachs, il mercato sta spingendo il percentile dell’89% o più in 6 su 7 parametri di valutazione.

Dal 1877 ci sono 1654 misurazioni mensili del prezzo aggiustato per il ciclo degli utili (CAPE 10). Di questi 82, solo il 5% circa, erano uguali o superiori ai livelli attuali del CAPE (30,5). A parte alcuni casi negli ultimi due anni e altri due avvenuti nel 1929, il resto si è verificato durante il boom tecnologico della fine degli anni ’90. Il grafico sotto mostra la percentuale di tempo in cui il mercato è stato scambiato a vari intervalli di livelli di CAPE.

Dato che le valutazioni sono a 30,5 volte gli utili e che la crescita dei profitti segue strettamente la crescita economica, dai recenti massimi di mercato, ciò comporterebbe un calo dal 44% al 55%.

Il grafico seguente utilizza le misurazioni del ritracciamento di Fibonacci come potenziali livelli di reversione. Vale la pena sottolineare che i mercati stanno attualmente spingendo le deviazioni standard di 2, al di sopra della media mobile di 50 settimane. Come notato, i mercati tendono al di sopra della media mobile a 50 settimane durante i mercati rialzisti. La tendenza dei mercati ribassisti è stare al di sotto di tale media.

È importante sottolineare che le correzioni durante i mercati rialzisti possono rompere temporaneamente al di sotto di quella media, ma risalire rapidamente al di sopra di essa. Questo è il motivo per cui marzo è stata una correzione non un mercato ribassista, poiché le tendenze dei prezzi non sono cambiate.

Utilizzando tali livelli di ritracciamento di Fibonacci:

• Una correzione del 23,6% riporterebbe i mercati a circa 3100, lasciando intatto l’attuale mercato rialzista.

• Il livello di ritracciamento del 38,2% inizierebbe a ripetere il test dei minimi di marzo 2020. Questo inizierà a spingere i primi confini di un “mercato ribassista” se i prezzi non si riprenderanno rapidamente.

• Un mercato ribassista sarà ben radicato al livello di ritracciamento del 50%. I livelli di valutazione si avvicineranno a livelli più ragionevoli di “valore equo” e il sentiment diventerà negativo.

• A un livello di ritracciamento del 61,8%, cancellerà la maggior parte del mercato rialzista degli ultimi decenni. Mentre molti suggeriranno che un simile ritracciamento è improbabile, la storia suggerisce che in questi termini è davvero possibile.

• Se viene raggiunto il livello di ritracciamento del 74,6%, non rimarranno molti investitori sul mercato. Tuttavia, le valutazioni saranno tornate a livelli storicamente bassi, che sono stati la base per l’inizio dei mercati rialzisti secolari a lungo termine.

Cosa potrà causare un massiccio calo o più cali nei prossimi dieci anni?

Il vero problema nel discutere le correzioni è triplice:

1. È passato così tanto tempo da quando abbiamo avuto un mercato ribassista, molti investitori hanno dimenticato cosa succede e, cosa più importante, come hanno reagito in precedenza.

2. La maggior parte dei consigli dei media tradizionali viene scritta da individui che non gestiscono denaro per vivere, non hanno un capitale di investimento sostanziale a rischio e non sono mai stati effettivamente in un mercato ribassista

3. Data l’espansione estremamente lunga del mercato, molti investitori sono davvero arrivati a credere che “questa volta è diverso”.

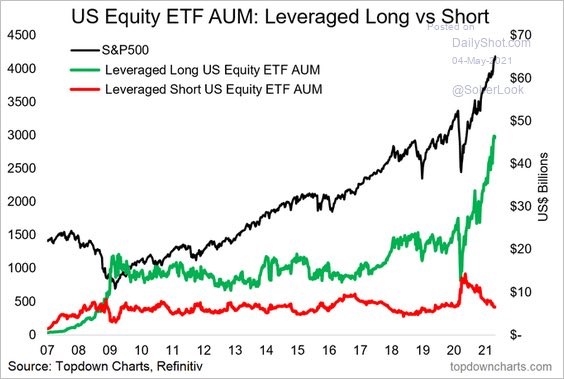

Molti credono, che viviamo nella nuova rivoluzione industriale. Un periodo in cui la tecnologia cambierà tutto. È molto probabile che siamo in un periodo altamente disruptive. Se però pensiamo che le valutazioni non si riallineeranno più, stiamo anche pensando che i mercati non saranno mai più gli stessi. Vorrà anche dire che le banche centrali non alzeranno mai più i tassi d’interesse e continueranno le politiche accomodanti. Se questo succede, cambierà il credito, il valore del debito e tutto quello che conosciamo oggi. Ora quali possono essere alcuni fattori che potrebbero portare realmente ad un riallineamento delle valutazioni. Prima di tutto come sempre un evento geopolitico. Quelli non mancano mai, e specialmente nell’ultimo periodo le relazioni tra Stati Uniti e Cina non sembrano migliorare. In giro c’è tensione, e questo non è mai positivo per nessuno. Archegos è saltato qualche settimana fa, e ha rischiato di portar con sé Credit Suisse. Il suo CDS è schizzato dopo che si è conosciuta l’entità della perdita. A differenza di Lehman, questa situazione non ha però contagiato il mercato interbancario, anzi le altre banche sono rimaste “fiduciose” su Credit Suisse. Infine, quello forse più probabile è un evento relativo al credito da qualche parte del mercato. La leva è tanta in giro sia nel privato che nel pubblico. Questo non è mai un fattore positivo per i mercati a lungo termine.

Per domande contattateci @theimmigrant84 su Twitter o visitate la nostra pagina web investirecomeimigliori.com