categoria: Vendere e comprare

L’apertura del capitale, sfida per le imprese: il Private Equity c’è

Alcune notizie di cronaca finanziaria ci fanno riflettere su uno dei temi più rilevanti riguardante le imprese italiane e la loro struttura, con particolare riferimento al lato destro dello Stato Patrimoniale, quello che definisce la struttura delle Fonti, e che include il Patrimonio Netto, cioè i capitali propri dell’azienda, e i Debiti Finanziari, cioè il ricorso a capitale di terzi; è appena il caso di ricordare che i primi sono capitali soggetti al rischio d’impresa, non hanno “scadenza”, sono remunerati dai dividendi, e implicano “pazienza” per chi ha investito in un progetto industriale normalmente a lungo termine, mentre i secondi devono essere restituiti a scadenza, sono remunerati da tassi di interesse, più o meno onerosi, e talvolta (spesso) sono assistiti dalla concessione di garanzie di vario genere sugli asset aziendali.

Abbiamo già affrontato più volte il tema del progressivo processo di de-leveraging dell’impresa italiana negli ultimi dieci anni, che ha progressivamente ridotto (talvolta invero in maniera forzata e poco virtuosa, talaltra invece con più criterio) la propria quota di dipendenza dal debito in generale e da quello bancario in particolare: è, in generale, una notizia da accogliere positivamente anche se, si sa, non è detto che il minore ricorso al debito sia sempre positivo, soprattutto quando esso impedisce di cogliere opportunità di crescita o quando denoti un allontanamento fra le imprese e le banche, un rapporto che di recente si è fatto vieppiù problematico.

In questo processo, una parte importante hanno giocato gli strumenti connessi alla cosiddetta “apertura del capitale” da parte delle imprese: rinforzarsi patrimonialmente significa, in questa logica, favorire l’ingresso di soci finanziari e di players professionali nel campo dell’intermediazione finanziaria che investano nell’equity delle aziende i capitali raccolti dal risparmio e le accompagnino nei loro progetti industriali.

Notizie di cronaca finanziaria si diceva.

La prima riguarda il Gruppo IMA, leader di mercato nel settore della produzione di macchine per il confezionamento, con circa 1,6 miliardi di fatturato, 6.200 dipendenti e 45 stabilimenti produttivi; è di luglio scorso la notizia di un riassetto della proprietà del Gruppo con il fondo BC Partners che acquisirà una quota del 45% e la famiglia Vacchi, fondatrice del Gruppo, che scenderà al 55% (è possibile, secondo le cronache, un’ulteriore discesa); la società ha dichiarato che l’obiettivo è di “accelerare l’espansione globale di IMA”: secondo questa visione tale obiettivo può essere raggiunto grazie all’intervento degli investitori specializzati di BC Partners ma, si badi bene, senza il permanere della quotazione di IMA, posto che nello stesso comunicato si annuncia il de-listing della Società dalla Borsa per il tramite di un’OPA residuale.

La seconda notizia riguarda il cambio di proprietà della A.S. Roma, da Fred Pallotta a Dan Friedkin, due imprenditori americani; anche in questo caso – stavolta in via ufficiosa – si è cominciato a ipotizzare il de-listing del Club giallorosso, che fa parte del piccolo plotone di società calcistiche quotate (insieme a Juventus F.C. e S.S. Lazio), e il possibile ingresso di un Fondo; ingresso di un Fondo che è stato affiancato anche alla Juventus stessa, nel momento di particolare stress sul lato dei risultati economici dopo l’approvazione dei conti al 30/6/2020.

Sia la quotazione in Borsa (che avviene per il tramite di una Initial Public Offering – IPO) che l’ingresso di un fondo di Private Equity (o di Venture Capital, che affianca imprese in fase iniziale della loro vita) fanno parte di un processo che abbiamo definito di “apertura del capitale”, per il quale investitori qualificati, o il pubblico indistinto, entrano a far parte della compagine proprietaria di un’azienda.

A fianco a questo tipo di operazioni si sta facendo largo anche il cosiddetto “Private Debt”, cioè l’erogazione da parte di soggetti privati (sono normalmente Fondi) di finanziamenti a titolo di debito, che come vedremo sta assumendo un peso importante nel novero delle attività dei “Financial Sponsors”.

Ma torniamo all’Equity: spesso le due modalità (Private Equity/Venture Capital e IPO) sono viste come passi successivi di uno stesso piano: si parte con il Fondo, che inizia ad introdurre in azienda la sensibilità necessaria e poi si può ipotizzare l’IPO (che talvolta è la way-out per il Fondo, posto che gli investitori professionali hanno come compito quello di investire per poi realizzare): storico in questo tipo di lavoro fu il progetto “Wave”, realizzato da Aldo Livolsi in Fininvest nel 1993, con l’ingresso prima di partner strategici e finanziari (Al-Whaleed e Kirch) e poi con la quotazione di Mediaset in Borsa.

Abbiamo volutamente semplificato uno scenario che può avere ovviamente risvolti di grande complessità, ma per il momento ciò ci basta per farci alcune domande: cosa comporta l’apertura del capitale di un’azienda con l’ingresso di “Financial Sponsor” di carattere professionale? In cosa è diverso l’approdo in Borsa dall’ingresso di fondi di Private Equity o di Venture Capital? Dopo diversi decenni in sui questi strumenti sono a disposizione del tessuto imprenditoriale italiano, possiamo fare qualche affermazione in merito?

La preferenza per uno o l’altro sistema è soggetta a diverse valutazioni: con il Private Equity si limita il numero di interlocutori e si riesce talvolta a trasferire meglio i significati di tipo imprenditoriale sottesi ad un Business Plan, mentre spesso l’approdo in Borsa rende più difficoltoso comunicare la “Equity Story” necessaria per consentire al “mercato” di prezzare correttamente un titolo, anche perché, naturalmente, l’espressione di tali valori nelle trattazioni è soggetta all’influsso di altri fattori che condizionano l’andamento generale dei mercati finanziari.

Altro aspetto: si critica spesso la tendenza delle società quotate a privilegiare i risultati di breve (con la relativa importante enfasi sui risultati trimestrali), ma, per contro, anche l’orizzonte temporale del Fondo, che deve necessariamente disinvestire dopo un certo tempo – normalmente di alcuni anni, può essere un limite importante nella valutazione dell’imprenditore che valuti l’apertura del capitale.

Per altri versi, possiamo affermare certamente che il processo di apertura del proprio capitale a investitori professionali faccia parte di un processo di crescita per un’azienda; se partiamo dal modello della media impresa italiana, di proprietà famigliare, con un capitale concentrato in pochi soggetti, magari tutti riconducibili ad una o più famiglie fondatrici o comunque ad un gruppo ristretto di persone, possiamo affermare che la quotazione in Borsa o l’ingresso di un fondo portino con sè rilevanti cambiamenti organizzativi e gestionali.

Posso portare a questo riguardo un caso personale: all’inizio della mia carriera lavorai in un gruppo di medie dimensioni (circa 150 milioni di fatturato) attivo nel settore delle fibre chimiche con stabilimenti in Italia ed in Francia; i due gruppi famigliari proprietari aprirono il capitale ad un socio (industriale, in quel caso: la multinazionale Dupont) e questo portò all’introduzione di prassi innovative in diverse funzioni aziendali: introducemmo un sistema di controllo formalizzato, con procedure di budgeting e reporting; si iniziò a fare recruiting di personale maggiormente qualificato; nei consigli di amministrazione fecero il loro ingresso esponenti del nuovo socio e amministratori indipendenti; furono adottate la certificazione dei bilanci e una serie di best-practices in tema di contenimento dei rischi di cambio (la società esportava più del 50% in epoca pre-euro) e di adozione principi contabili internazionali.

A ben vedere, tutte queste prassi, cui si aggiunge, nel caso di quotazione in Borsa, la necessità di costante e trasparente comunicazione dei propri dati ed informazioni al pubblico e la necessità di adottare tutti gli strumenti a tutela degli investitori diffusi, sono sicuramente virtuose – e altrettanto certamente costose – e possiamo affermare che, spesso, è proprio questo passaggio che manca alla media impresa italiana. Semplificando, potremmo dire che in essa non mancano mai (o quasi) l’intuito, le idee imprenditoriali, la capacità innovativa; mancano, spesso, la capacità di cambiare pelle ed adottare strumenti moderni di gestione, attirare management indipendente, innestare su valori imprenditoriali di successo strumenti manageriali più spiccatamente professionali, soprattutto, ma non solo, in campo finanziario.

Ecco quindi il senso di avere una struttura di investitori professionali che intervengono nel capitale di rischio delle aziende, ed il fenomeno è senza dubbio ormai consolidato; il Convegno annuale di AIFI, l’associazione che raccoglie tutti i soggetti che operano nel mercato del Private Equity, del Venture Capital e del Private Debt, consente di farne una fotografia, anche tenendo conto dell’emergenza Covid19.

Fonte: dati AIFI e PWC

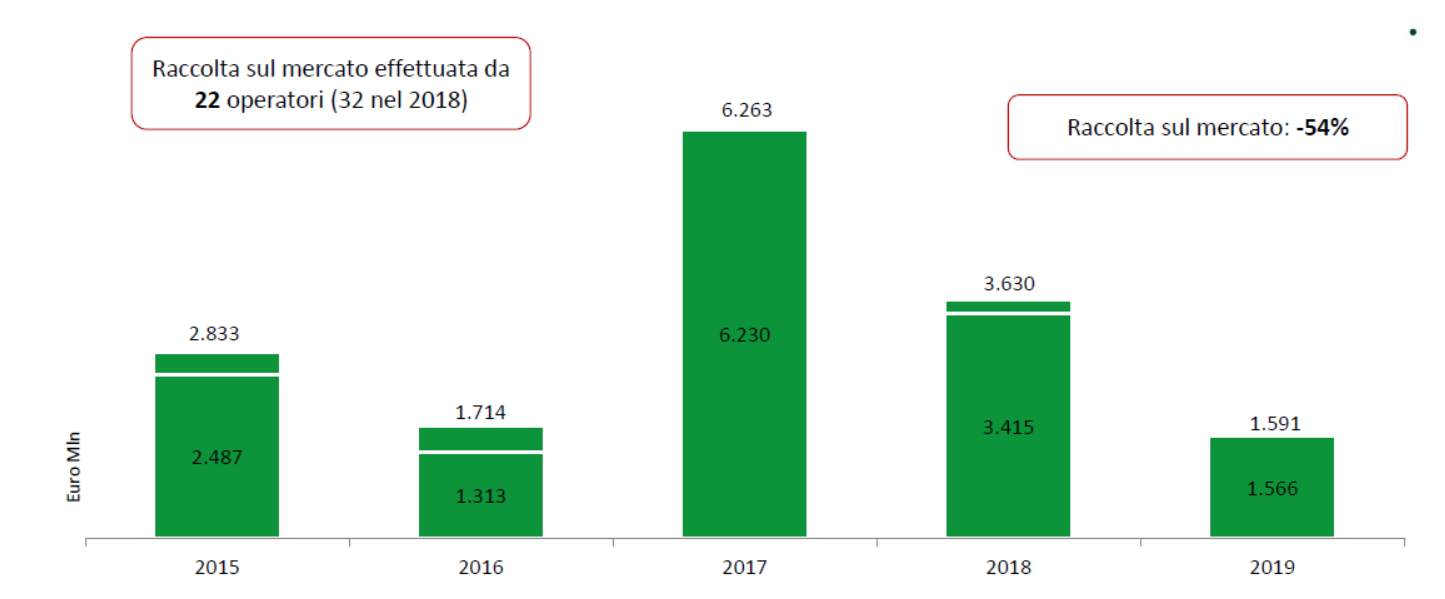

Partiamo dai dati di raccolta, che fra il 2015 ed il 2019 hanno toccato i 16 miliardi di euro: fondi messi a disposizione in particolare da Fondi Pensione, Fondi Istituzionali e individui o Family Offices, che nel 2018 hanno coperto circa il 55% del totale raccolto.

Fonte: dati AIFI e PWC

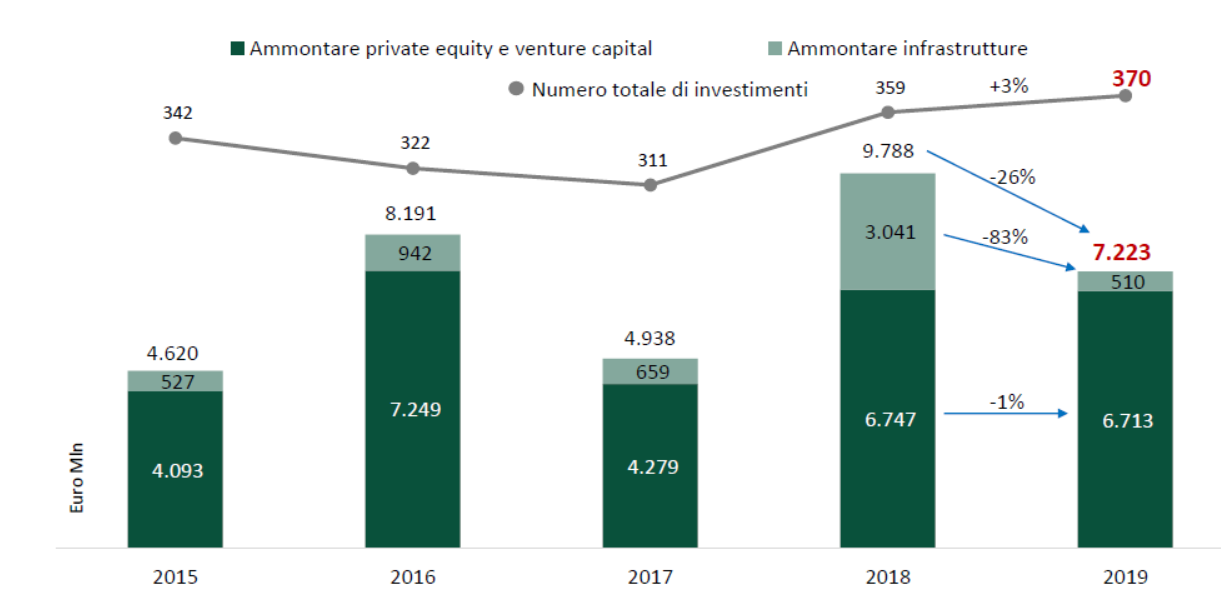

Gli investimenti sono stati pari a quasi 10 bn nel 2018 e a 7,2 nel 2019 con oltre 700 operazioni concluse, sempre secondo AIFI; anche le attività di disinvestimento sono state sostenute, con oltre 130 operazioni all’anno nel 2018 e 2019

L’analisi dei disinvestimenti avvenuti nel 2019 consente di ripercorrere un po’ le modalità di intervento di questi fondi e può essere interessante ricordarle:

a) nel 45% dei casi, si è trattato di “trade sale”, cioè della vendita a soggetti industriali: qui sostanzialmente l’investitore finanziario lascia spazio al ritorno di un investitore industriale, che magari intravede la possibilità di impostare un nuovo piano industriale ottenendo sinergie con la propria impresa, che ovviamente sono precluse all’investitore finanziario;

b) nel 20% dei casi il Fondo ha venduto ad un altro Fondo, che ha sostanzialmente sostituito il precedente, di norma andando a finanziare nuovi piani di sviluppo o un upside in termini di valore che, per qualche motivo, il primo fondo non era disponibile a seguire, o ne era impossibilitato ad esempio per tempi stabiliti dal regolamento del fondo, che prevede determinati orizzonti temporali per il disinvestimento;

c) nel 21% dei casi c’è stato un buy-back da parte dell’imprenditore che aveva inizialmente coinvolto il Private Equity; ci possono essere le più diverse ragioni affinché questo avvenga: talvolta l’imprenditore, magari superato un momento di incertezza, vuole tornare ad avere pieno controllo del business; talaltra possono esserci reazioni, diciamo, “di rigetto” proprio per le diverse modalità, sopra accennate, di gestione aziendale e per le procedure più stringenti che l’apertura del capitale impone; infine, il fondo può uscire perché sta terminando il proprio “holding period” e vi è la necessità di disinvestire (e talvolta questa modalità è regolata fin dal primo ingresso del fondo – come già detto poco fa);

d) solo nel 7% dei casi (fu il 10% nel 2018) l’uscita avviene con IPO, a dimostrazione, come nei casi di cronaca citati, di come la Borsa al momento abbia obiettivi elementi di svantaggio rispetto ad altre soluzioni.

Anche il Private Debt, come si diceva, ha assunto un ruolo di peso: spesso, come abbiamo già commentato, il sistema bancario non ha la possibilità di seguire i piani di sviluppo delle imprese e queste hanno iniziato a rivolgersi massicciamente anche a soggetti “privati”, cioè a fondi specializzati che finanziano – normalmente sottoscrivendo titoli di debito – i piani aziendali: secondo il Sole 24 Ore del 16 settembre, queste operazioni hanno fatto registrare fra i 400 ed i 500 milioni nella prima metà del 2019 e 2020, mentre AIFI conferma oltre un miliardo annui le operazioni in questo ambito.

AIFI ha anche dato uno sguardo al 2020, con particolare riferimento ovviamente all’emergenza Covid: ne è emerso che oltre il 60% del campione intende operare in termini di “add-on” (cioè di acquisizioni fatte da un’azienda già posseduta o funzionali ad una aggregazione con la stessa) e oltre il 50% di “consolidamento del mercato” a dimostrazione di un approccio prudente, ma comunque attivo. Stesso approccio per il Venture Capital, che si dedicheranno in particolare alla “rifocalizzazione della strategia” e alla “razionalizzazione dei costi”. Non stupisce infine che gli investitori professionali pensino, in larga maggioranza – 68% – che le attività più necessarie nelle aziende partecipate sarà la “negoziazione di linee di credito” e che serviranno maggiori dettagli sulla loro situazione finanziaria e di tesoreria.

****

Fra gli strumenti di “alternative finance” il Private Equity è sicuramente il più diffuso e KPMG ha stimato in circa 27 miliardi l’ammontare degli investimenti effettuati nel decennio 2010-19; pur con diverse criticità, lo sguardo degli investitori professionali è sicuramente un elemento che ogni imprenditore dovrebbe tener presente nei propri piani di sviluppo, essendo spesso un “sanity-check” molto rilevante della bontà di tali piani e della tenuta degli stessi sotto i vincoli di mercato e di carattere finanziario.

Il fatto che comunque questa industria stia prosperando (sempre secondo KPMG l’IRR lordo del 2019 è stato pari al 21,3%) è quindi senza dubbio una buona notizia per il sistema imprenditoriale del Paese, che ormai ha nei fondi di investimento nell’Equity delle imprese una presenza costante e positiva.

Twitter @dorinileonardo