categoria: Tasche vostre

Grandi rischi, grande report: ecco la bussola Smart per investire nel 2020

Lunedì è iniziata la settimana del World Economic Forum di Davos. E come da tradizione ormai consolidata Econopoly ospita la presentazione della quarta edizione del Global Risks Briefing Paper del think tank The Smart Institute. Questo strumento risulta particolarmente utile per la definizione e l’orientamento delle proprie strategie di investimento, con riferimento sia all’allocazione del proprio risparmio sia all’effettuazione di investimenti nella propria impresa.

Rinnovate spinte autarchiche che si continuano a registrare, alimentate dalla crescente polarizzazione della società, rappresentano il principale rischio globale, questo perché – fondamentalmente – le classi dirigenti ignorano i mutamenti intercorsi nell’attuale sistema economico mondiale. L’interconnessione dei rischi globali, non affrontata con il corretto approccio, porta inesorabilmente ad un “rallentamento globale sincronizzato”, così come lo ha definito Borge Brende, Presidente del World Economic Forum (WEF), all’incontro a Davos.

La crescente percezione circa l’acuirsi dei rischi socio-economici ed ambientali, condivisi da tutti i Paesi, rappresenta un forte segnale preoccupante di profonde fratture all’interno della comunità globale che non riesce a formulare un’immediata azione collettiva, prima che le conseguenze dei global risks diventino devastanti.

RISCHI GLOBALI

Il commercio globale ha da sempre rappresentato il principale motore di crescita mondiale, ogni restrizione attuata alla circolazione di beni e servizi, unitamente ad alti livelli di indebitamento delle principali economie mondiali, comporta un crescente rischio di recessione economica.

La mancanza di un’azione coordinata, soprattutto in presenza di una frattura tra le più grandi economie (USA e Cina), rappresenta la principale fonte di preoccupazione per tutti gli stakeholders. Alla luce di un rallentamento prolungato dell’economia globale, l’attuale grado di resilienza raggiunto sarà sufficiente a garantire la prosperità attesa?

Sul fronte ambientale emergono i principali elementi di rischio. Al forum di Davos si è svolto l’incontro tra il Presidente Donald Trump – che porta avanti la tesi di minimizzazione sulla questione ambientale – e di Greta Thunberg – attivista ed icona del movimento giovanile ambientalista con posizioni fortemente allarmiste.

Il tema di fondo, sottolineato anche al forum di Davos, riguarda la consapevolezza che il mondo in cui viviamo risulta caratterizzato da un livello crescente di instabilità geopolitica ulteriormente esasperata da una persistente stagnazione economica per la quale i margini di stimolo, sia monetario sia fiscale, risultano assottigliati rispetto agli anni della crisi finanziaria del 2008-2009. Senza una ritrovata stabilità sul piano economico-sociale le risorse ed i margini di azione a nostra disposizione appaiono insufficienti ad affrontare le sfide poste dai rischi globali.

Si richiede una pronta soluzione tramite un approccio multilaterale per mitigare i rischi globali e per poter costruire un adeguato grado di resilienza sia a livello geopolitico tra Paesi sia a livello di business community.

RISCHI AMBIENTALI

Superando l’approccio da tifoseria, il tema ambientale rappresenta uno dei principali punti di preoccupazione del forum di Davos e, in generale, di tutti gli operatori. La questione ambientale non è una novità, quello che è cambiato è la percezione degli individui, in particolare modo la forte sensibilità del mondo giovanile circa l’incertezza sulle condizioni climatiche e sulla consapevolezza di vivere immersi in un sistema “chimico” altamente complesso e dinamico. Le preoccupazioni sulle conseguenze di un continuo degrado dell’ambiente in cui viviamo sono alimentate dall’intensificarsi di eventi naturali estremi e dai possibili esiti futuri di un utilizzo irresponsabile delle risorse ambientali. È interessante notare come la classifica dei top 5 rischi in termini di probabilità ed impatto, presentata a Davos nell’ultimo survey del World Economic Forum (report sul Global Risks Perception), riporti – per la prima volta da 15 anni – rischi ambientali; prima totalmente assenti nei survey dal 2007 al 2010. Tale aspetto è ancora più chiaro dalla rappresentazione della panoramica dei rischi globali pubblicata dal WEF:

Fig.1 Mappatura rischi globali. Fonte: Global Risk Percepition 2020. WEF

Peraltro, le preoccupazioni che riguardano le tematiche ambientali, sebbene ampiamente prese in considerazione dai principali Paesi produttori di immissioni nocive, faticano a trovare una soluzione condivisa globalmente, come dimostrato dal fallimento degli accordi della recente conferenza COP25. Altri momenti di confronto, come quello prima ricordato di Davos, appaiono tuttavia fallimentari nel dare una risposta nella misura in cui non sono “incentivo compatibili”.

Fig. 2 Produzione mondiale attesa di energia elettrica dal 2018 al 2050 per fonte energetica (in trillioni di Kwh)

Fig. 3 Principali Paesi esportatori di carbone

In altri termini, il risultato di una maggiore attenzione all’ambiente, certamente desiderabile, non appare raggiungibile se non si creano i giusti incentivi. In tale ambito gioca un ruolo di primo piano la finanza per due ordini di ragioni. Prima di tutto perché la finanza è trasformativa, riguarda infatti il funzionamento, o meglio il carburante che fa girare gli ingranaggi del motore produttivo di un paese. Secondo, perché la finanza è altamente sensibile agli interessi di tutti gli stakeholders, essendo mezzo primario per il raggiungimento dei rispettivi fini. La risposta di parte del mondo della finanza è stata quella di promuovere negli anni, e più recentemente con particolare enfasi sul nostro paese, i principi di investimento ESG (Environmental, Social and Governance) che rappresentano un’ottimale ed efficace mitigazione e gestione del rischio a beneficio degli investitori, con attenzione alle tematiche di un investimento responsabile. Il vero rischio è rappresentato dal susseguirsi di conferenze dei “grandi della terra” o anche di momenti di confronto come quello a Davos che appaiono più come attività di “greenwashing”: qualcosa di mera facciata e con poco contenuto. Invece, la finanza è capace di agire. Naturalmente anche questo passaggio risulta delicato, è necessario evitare una mera attività di “screening negativo” (non investo in aziende che producono armi o che inquinano maggiormente, ecc..) ma piuttosto è necessario adottare un approccio proattivo. Proprio in tale direzione si stanno muovendo i principali investitori istituzionali sia esteri che italiani, innescando un processo a catena che, questo sì incentivo-compatibile, porta a considerare i principi ESG nella formulazione delle proposte di investimento e, in ultima analisi, in azione concreta e di impatto diretto sul business delle aziende.

RISCHI TECNOLOGICI

Analogamente alle tematiche ambientali, anche i rischi tecnologici, rappresentati in particolare dai rischi di cyber-attack e di violazione dei dati personali, assumono particolare rilievo, per importanza sono classificati subito dopo i rischi ambientali (si veda la Fig. 1). Anche in questo caso, storicamente, fino al 2012, tale categoria di rischi non era presente nei top 5 del survey del WEF. L’interconnessione dei sistemi informatici e la progressiva integrazione dei sistemi di intelligenza artificiale con la nostra vita quotidiana permettono certamente di raggiungere più alti livelli di produttività ma al contempo impongono un legame di dipendenza dalle tecnologie informatiche difficilmente sostituibile.

Fig. 4 Numero di utenti Facebook che sono attivi mensilmente a livello mondiale

Si pensi che, globalmente, ogni giorno circa un milione di persone va “on-line” per la prima volta; a fronte dei benefici prima accennati, emergono il rischio di un crescente “digital divide” unitamente alla mancanza di un presidio condiviso, a livello globale, di governance sulle nuove tecnologie.

RISCHI SUI SISTEMI SANITARI

Certamente il recente episodio del focolaio relativo al nuovo virus, letale per l’uomo, proveniente dalla Cina, ha riacceso i riflettori sui rischi sanitari. Tale ambito, peraltro, era già presente nelle considerazioni effettuate nel survey del WEF. In particolare, i sistemi sanitari – a livello globale – affrontano il rischio di inadeguatezza rispetto ai cambiamenti sociali, ambientali e demografici in corso.

Il rischio di nuove pandemie o anche semplicemente la diffusione di malattie meno evidenti, come le problematiche cardio-vascolari o quelle degenerativo-mentali, connesse ad una maggiore longevità delle popolazioni, potrebbero porre sotto stress i sistemi sanitari dei principali paesi, minacciando il livello di benessere raggiunto in passato.

RISCHI ECONOMICI

Sul fronte economico, secondo le risposte degli 800 membri del WEF che hanno partecipato al survey, oltre alle incertezze sul commercio globale, preoccupano principalmente i rischi di “asset bubble” ed i rischi fiscali connessi all’eccessivo peso del debito pubblico. Per contro, i rischi di deflazione o di inflazione o di shock sui mercati energetici assumono un valore contenuto, come mostrato in fig.1.

SMART BUBBLE INDEX

Come orientare le nostre scelte di investimento?

L’investimento significa allocazione di risorse (scarse) indirizzato al raggiungimento di un obiettivo, normalmente rappresentato da uno stato (migliore) di benessere sociale. Le scelte razionali di investimento sono basate sull’ottimizzazione (o meglio massimizzazione) del rapporto rischio-rendimento, altrimenti sarebbero delle pure scommesse di azzardo. A tal fine appare necessario analizzare i rischi che caratterizzano il contesto economico-sociale nel quale si opera, sia per poter avere consapevolezza dei rischi stessi sia per adottare eventuali ed opportune strategie di copertura o mitigazione dei rischi.

Il quadro generale dei rischi è stato caratterizzato da un deterioramento dei fondamentali economici, dal protrarsi di una situazione di incertezza relativamente alla questione Brexit e da un acuirsi delle tensioni commerciali tra USA e Cina che hanno aumentato il livello di rischio geopolitico.

In un difficile contesto nel quale l’outlook economico appare indebolito, i principali driver di rischio continuano ad essere rappresentati dalle incertezze sull’esito delle negoziazioni che riguardano il commercio globale e dall’impatto finale della Brexit.

I dieci principali fattori di rischio per il 2020

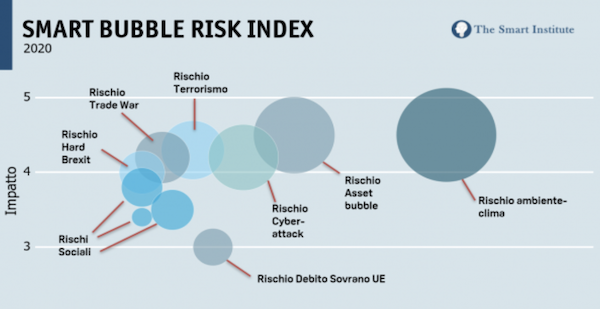

In questa sezione riportiamo le evidenze del barometro, sui rischi globali, utilizzato dalla business community per la definizione delle strategie di investimento e di allocazione del risparmio. L’indicatore, sviluppato da Smart Institute, segue la metodologia utilizzata nelle precedenti edizioni del report. In particolare, il grafico che segue rappresenta una panoramica dei 10 principali rischi globali valutati sulla base delle risultanze emerse sia dall’ultimo rapporto ESMA sia dall’ultimo survey, citato sopra, del World Economic Forum (report sul Global Risks Perception). La metodologia adottata nel presente report valuta i rischi su una scala di probabilità da 1 (poco probabile) a 7 (molto probabile) e valuta l’impatto su una scala da 1 (impatto minimo) a 5 (impatto catastrofico). La dimensione delle sfere è legata allo scoring di rischio derivante dal prodotto delle due variabili citate e rappresenta la valutazione finale sul rischio individuato. Vi è inoltre indicata, con un particolare colore, la macro-categoria di rischio di afferenza[1].

Fig. 5 Grafico dei 10 principali rischi globali. Fonte: The Smart Institute

Bubble-Risks Index

L’indicatore sintetico che esprime il profilo dei rischi globali ha registrato uno scoring complessivo di 140,91 punti (su un massimo teorico di 350) in leggero rialzo rispetto all’anno scorso in cui segnava un livello pari a 131,44 punti. La crescita dell’indicatore, complessivamente aumentato del 21%, è stata costante negli anni dal 2017. Questo risultato è direttamente correlato al fallimento del multilateralismo nel dare risposte condivise e globali alle tematiche ancora aperte. Come già riportato nel report precedente, si evidenzia come tale dinamica potrebbe comportare il fallimento del livello di cooperazione internazionale necessaria per affrontare un’altra crisi globale. Qui di seguito la rappresentazione grafica dell’andamento storico dell’indice:

Fig. 6 Andamento storico del Bubble Risk Index 2020

Di seguito riportiamo una descrizione dei principali fattori di rischio per il 2020:

RISCHIO ASSET BUBBLE

I mercati hanno mostrato un alto grado di sensibilità al susseguirsi di eventi e notizie, pensiamo ad esempio ai repentini tweet di Trump. Con riferimento ai mercati quotati sussiste un apprezzabile grado di rischio connesso alle alte valutazioni degli asset ed al “fight-to-yield”, l’ossessione per la ricerca di rendimento.

L’andamento dell’indice EuroStoxx 50, dopo una fase di repricing osservata nel 2018, ha registrato nuovi record sulla scia dell’andamento dei mercati americani, nonostante i picchi di volatilità riscontrata.

Fig. 7 Andamento indice EuroStoxx 50 per l’anno 2019. Fonte: Euro Stoxx

I livelli attuali di volatilità, misurati dall’indice VIX – che misura la volatilità implicita delle opzioni (call e put) sullo S&P 500 – indica una situazione di relativa attesa dei mercati sui diversi dossier aperti dalle guerre commerciali alle guerre in Medioriente.

Fig. 8 Andamento indice VIX 2019. Fonte: Bloomberg

Si evidenzia inoltre un costante ed elevato livello di rischio di credito rappresentato da un deterioramento della qualità del credito corporate e da una maggiore quota di debiti con rating BBB a livello europeo (si veda Fig. 9).

Fig. 9 – Fonte: ESMA

Tale fenomeno ha per conseguenza un aumento del rischio di credito sui segmenti di bassa qualità, ove si stanno concentrando le nuove emissioni di corporate, con un conseguente rischio di downgrade che potrebbe portare al rischio di “fallen angel” con impatti sul mercato derivanti dalle vendite da parte dei fondi di bond non più “investment grade”.

Il Fondo Monetario Internazionale ha continuato a rivedere verso il basso le stime di crescita mondiale, alla luce di tale contesto macroeconomico i mercati finanziari si attendono il continuo della politica monetaria accomodante.

Tuttavia, in un quadro di bassi tassi di interesse persistente nel tempo (Fig. 10), aumenta il rischio di un movimento del mercato verso comportamenti dettati dalla mera ricerca di rendimenti, scollandosi dai fondamentali, portando quindi a valutazioni non corrette dei prezzi degli asset e dunque a disallocazioni del capitale (dette anche “allocazioni inefficienti”) si veda Fig. 11.

Fig. 10 Fonte: ESMA

Fig. 11 Fonte: ESMA

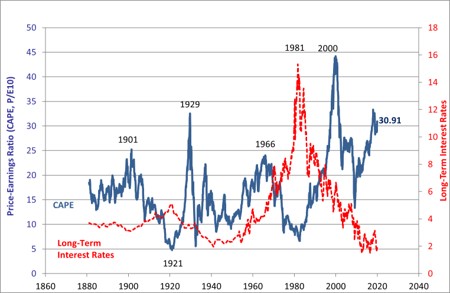

L’indicatore del Price/Earning CAPE (cyclically adjusted price/earnings ratio) sui dati pubblicati da Robert Schiller sul suo sito, relativamente alle azioni americane, l’anno scorso registrava un livello di contenimento relativo con un valore pari a 28,30; durante il 2019 è invece cresciuto fino al livello di 30,91 ancora non particolarmente preoccupante anche se rafforza il livello di rischio asset bubble.

Fig. 12 Indice Price/Earning CAPE (cyclically adjusted price/earnings ratio) Fonte: R. Schiller

RISCHIO DEBITO SOVRANO UE

Nel mercato dei bond governativi europei si osserva una compressione dei rendimenti lungo tutta la curva, tale fenomeno interessa peraltro tutti i 28 paesi europei, si tenga presente che 10 dei 28 paesi EU registravano rendimenti negativi sui propri decennali.

In particolare, il livello di liquidità è leggermente diminuito (si veda Fig. 13). La continua ricerca di rendimento spiega la diminuzione del peso dei titoli liquidi detenuti nei portafogli dei fondi di investimento negli ultimi anni, registrato dagli ultimi report dell’ESMA, con particolare riferimento ai fondi di corporate bond.

Fig. 13 Fonte: ESMA

Il rischio contagio, sempre con riferimento agli asset quotati, permane alto. La correlazione tra i rendimenti dei governativi è prossima ad 1. Tale circostanza offre due punti di attenzione. Il primo riguarda il fatto che i rendimenti stanno reagendo in maniera analoga ai medesimi principali fattori di rischio. Il secondo punto riguarda la percezione del mercato riguardo il rischio considerato contenuto di possibili futuri shock fiscali con contagio nei diversi paesi europei (si veda Fig. 14).

Fig. 14 Fonte: ESMA

Infine, l’interconnessione dei fondi di investimento con le attività bancarie più tradizionali resta in generale costante, eccetto per un aumento sui fondi monetari (si veda Fig. 15).

Fig. 15 Fonte: ESMA

RISCHIO BREXIT

Il rischio Brexit, connesso a un’uscita disordinata dell’UK, appare oggi notevolmente contenuto rispetto all’anno scorso, tuttavia permane l’incertezza dell’impatto di un “no-deal” sia sugli scambi commerciali internazionali sia sul benessere dei consumatori.

Fig. 16 Infografica Rischi e Opportunità Brexit vs EU

RISCHIO GEOPOLITICO

I due principali eventi che rappresentano i maggiori fattori di rischio a livello geopolitico sono rappresentati da una parte dalle tensioni generate dalla guerra commerciale tra USA e Cina che genera volatilità sui mercati finanziari e che potrebbe avviare un processo di escalation con dazi e politiche protezionistiche che con molta probabilità coinvolgerebbero anche gli stati europei, si pensi ad esempio a tutti i prodotti agricoli con particolare riguardo al food & beverage italiano.

Fig. 17 Variazioni nel volume dei commerci mondiali

Il secondo fronte riguarda la crisi mediorientale, l’instabilità dell’area genera su tutti gli operatori forti preoccupazioni. L’attacco ai pozzi petroliferi dell’Arabia Saudita dello scorso settembre, ad esempio, ha avuto un immediato effetto sul mercato del greggio, alla luce degli esiti evidenti sulla capacità produttiva. L’innalzamento verso l’alto dei prezzi – inoltre – genera un conseguente impatto su tutta l’attività economica globale. L’instabilità di tutta l’area, alla quale si aggiunge la recente crisi libica, risulta determinata da divisioni e fazioni religioso-culturali delle diverse popolazioni ed etnie di tutta l’area. Il mancato raggiungimento di una soluzione mediorientale condivisa, in primis all’interno dell’area, determina l’incentivo per i vari ed articolati gruppi di potere di aspirare a raggiungere sempre maggiore controllo e ricchezza sulle diverse zone di interesse da un lato, dall’altro per le grandi potenze (in primis USA e Russia) interessate di espandere la propria influenza sull’area. Tali aspetti, unitamente alla crisi del modello multilaterale di cooperazione, determina un acuirsi dei rischi geopolitici.

CONCLUSIONI

Come poter impattare su strategie e scelte aziendali? Sicuramente con una maggiore attenzione e gestione del rischio, ad esempio inserendo una figura manageriale in azienda come il Risk Manager, con attenzione all’individuazione, misurazione e gestione dei principali KRI (Key Risk Indicator) anche in relazione alle tematiche ESG. In particolare, sono principalmente due aspetti da tenere in considerazione a livello strategico:

- domandarsi se i propri prodotti fanno male al consumatore;

- domandarsi se i propri prodotti fanno male all’ambiente.

Appare necessario ampliare il nostro punto di osservazione e ragionare in maniera più ampia, considerando un nuovo paradigma chiamato “shareholder capitalism”.

Il business segue gli interessi degli stakeholders, tra questi è compresa anche la forza lavoro. Inoltre, quando un’azienda si impegna in qualche attività di interesse pubblico, dalla pulizia degli oceani all’uso razionale delle risorse naturali, sta in partica esercitando quella che viene definita “corporate global citizenship” per la quale l’azienda non sta servendo i propri stakeholders ma sta servendo essa stessa in quanto parte degli stakeholders del nostro futuro globale.

Gli aspetti fondamentali per una diffusione del “cultura del rischio”, tra questi anche i principi ESG, creano valore per le aziende.

Twitter: @pasqualemerella

[1] Rischi economici, rischi ambientali, rischi geopolitici, rischi sociali e rischi tecnologici

Risk comes from not knowing what you’re doing. [Warren Buffett]

Versione in PDF del Report: Global Risk Briefing Paper

Edizioni precedenti del Report: