categoria: Res Publica

E adesso vediamo di che pasta è fatto il Piano Juncker

Pubblichiamo un articolo di Umberto Marengo, management consultant per The European House Ambrosetti, PhD in Public Policy e International Relations all’Università di Cambridge –

ADESSO IMPLEMENTIAMO IL PIANO JUNCKER

di Umberto Marengo

Per rilanciare la crescita la Commissione Juncker vuole mobilitare 315 miliardi di Euro in investimenti in quattro anni. Poiché questo piano non crea nuove risorse, il suo successo dipenderà non tanto dalla quantità di risorse ma dalla qualità della finanza offerta. Particolarmente importante sarà la capacità della Bei e degli Stati membri di implementare gli strumenti finanziari introdotti (in particolare quelli di equity e rivolti alle PMI). Il piano è stato approvato il 25 giugno.

Il calo degli investimenti in Europa

La crisi economica ha prodotto un calo di investimenti in Europa del 15% rispetto ai livelli pre-crisi, con effetti più marcati sui paesi alla “periferia” dell’Eurozona. Nonostante il Pil europeo sia tornato l’anno scorso ai livelli del 2007, gli investimenti negli ultimi sette anni sono scesi di oltre 430 milioni di Euro in termini reali, un calo di circa il 15% (Figura 1).

Nuovi investimenti sono essenziali per la crescita. Se consideriamo che il totale dello stock degli investimenti già realizzati si è svalutato negli ultimi 7 anni a un tasso di circa il 15-17% l’anno, per ottenere tassi di crescita significativi gli investimenti non dovrebbero scendere sotto quota 20-21% del Pil.

Figura 1. Confronto investimenti realizzati (miliardi di Euro, sinistra) e rispetto ad una stima di investimenti necessari (miliardi di Euro, destra) per compensare la svalutazione del capitale fisso

La fattibilità della leva finanziaria

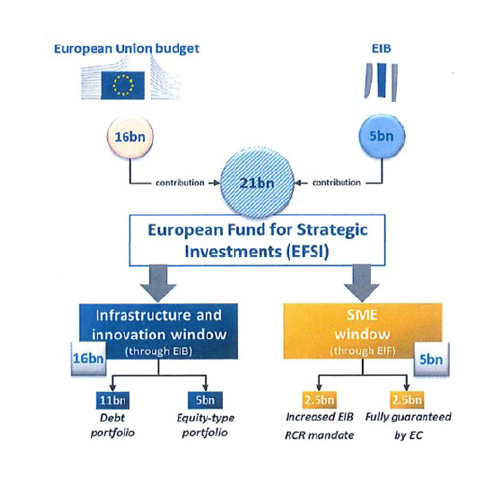

Per rilanciare la crescita la Commissione Juncker ha lanciato un Fondo Europeo Strategico per gli Investimenti (Feis) che sarà gestito dalla Banca Europea degli Investimenti (Bei). Il fondo diventerà operativo da metà settembre, anche se i primi progetti sono già stati finanziati, come nel caso di Arvedi. Sarà nominato un managing director che dovrà essere approvato dal Parlamento Europeo. Obiettivo: mobilitare 315 miliardi di Euro in tre anni. Per passare dai 21 miliardi attribuiti al Feis (di cui 16 sono garanzie) a 315 miliardi di investimenti è previsto un sistema di leve finanziare “interne” (nuove emissioni a maggior tasso di rischio per 61 miliardi) ed “esterne” (di norma il 70% degli investimenti è contribuito da terzi).

Nel complesso si tratta di una leva di 1:15 (Figura 2). La Bei non avrà probabilmente problemi a raccogliere finanziamenti sul mercato e a mobilitare risorse privati di questa portata. La Growth Initiative della Bei del 2012 ha mobilitato oltre 120 miliardi di Euro con un moltiplicatore di 1:18. Altri strumenti finanziari della Bei per il credito alle Pmi hanno raggiunto moltiplicatori di 1:20. Grazie all’abbondante liquidità dei mercati oggi la Bei si finanzia a cinque anni con tassi reali negativi.

La sfida è la qualità della finanza aggiuntiva

Il successo del Piano Juncker si misurerà quindi non tanto sulla quantità di risorse mobilitate ma sulla qualità della finanza offerta. Le risorse prese dal bilancio dell’Unione Europea non sono “fresche”. Si tratta di risorse riorientate da altri capitoli di spesa, in particolare da programmi in Ricerca & Sviluppo come Horizon 2020 che hanno un alto ritorno socioeconomico. Per essere sicuri che con questo nuovo meccanismo non vengano “perse” risorse, il Feis deve selezionare progetti non solo ad alto ritorno (e quindi più rischiosi), ma anche con un ritorno superiore ai progetti di Horizon 2020.

L’obiettivo del Piano deve essere duplice: primo, contribuire a completare il mercato unico e, secondo, finanziare/orientare l’innovazione delle imprese.

1) Da tempo si discute con scarsi risultati di rilanciare gli investimenti in settori chiave per il completamento del mercato unico. Il successo del Piano dipenderà dalla volontà degli Stati membri di creare le condizioni politiche e regolamentari che permettano la realizzazione delle infrastrutture pan-europee ancora necessarie, in particolare in tema di banda larga, digitalizzazione, interconnettori energetici, e trasporti.

2) Bisogna canalizzare le risorse finanziarie, oltre che per risolvere i fallimenti del mercato classici, verso quegli investimenti che possono trasformare il sistema produttivo.

In passato la Bei forniva quasi esclusivamente prestiti alle imprese (tipicamente di grandi dimensioni) a tassi leggermente più bassi e maturità più lunghe rispetto ai privati. Da alcuni anni, oltre ai prestiti, la Bei fa sempre maggior utilizzo di strumenti finanziari in cui condivide con l’impresa il rischio (e i guadagni) dell’investimento.

Un esempio in questo senso è il programma InnovFin (già introdotto nel periodo 2007-2013) che prevede per esempio una serie di strumenti finanziari che permettono alla Bei di finanziare imprese precedentemente non idonee sulla base del potenziale di guadagno futuro dei progetti di innovazione tecnologica presentati.

Infine, oltre a rinnovare il tipo di progetti finanziati è necessario quindi innovare gli strumenti finanziari utilizzati. La Bei e la Commissione europea si stanno da alcuni anni muovendo in questa direzione espandendo l’uso di venture capital e strumenti di risk sharing. Questi strumenti sono infatti particolarmente importanti per Pmi e mid-cap che hanno difficoltà (o sono reticenti per ragioni culturali) a finanziarsi sul mercato, ed è particolarmente importante per economie banco-centriche come l’Italia.

Figura 2. L’“addizionalità” del piano Juncker: nuove emissioni e miglioramento del merito di credito/equity di Bei e privati

Twitter @UmbeMarengo

Le opinioni sono espresse a titolo personale