categoria: Tasche vostre

Imprese e famiglie italiane nuotano in un mare di liquidità

Seppure purgata dal caro-spread “la situazione finanziaria delle famiglie italiane rimane solida”, scrive Bankitalia nel suo rapporto sulla stabilità finanziaria. Via Nazionale stima che il calo dei prezzi degli attivi finanziari, conseguenza dell’aumento dei differenziali sul bund, abbia provocato una diminuzione della ricchezza finanziaria delle famiglie di circa 85 miliardi, quindi un 2% del totale della ricchezza stimata. A ciò bisognerebbe aggiungere un altro 1,5% determinato dai cali azionari e obbligazionari che “sono elevati” per le famiglie con redditi superiori alla mediana, mentre incidono marginalmente per le famiglie con redditi più bassi. I ricchi piangono di più, insomma. E molti saranno pure contenti per questa ragione.

Al netto di tutto ciò, comunque, la ricchezza delle famiglie “rimane elevata nel confronto internazionale”. I debiti sono bassi rispetto alla media euro e concentrati nella parte delle famiglie che può permetterseli. Quindi non sarà da qui che arriveranno spinte destabilizzanti. Anche perché nel tempo sembra che gli italiani siano diventati sempre più prudenti e si siano ormai rassegnati a tenere in forma di liquidità gran parte della propria ricchezza. Per averne contezza è sufficiente osservare come si distribuisce la ricchezza finanziaria italiana e come sia cambiata nell’ultimo decennio.

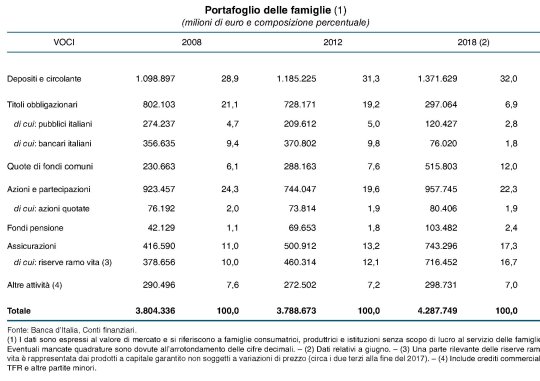

Il dato che più di tutto salta all’occhio è che fra il 2008 e il 2018 la quantità di ricchezza finanziaria tenuta in depositi e circolante, liquidità appunto, è aumentata del 3,1%, arrivando a sfiorare il 33% degli attivi complessivi. Esagerando potremmo dire che gli italiani somigliano al vecchio Paperon de’ Paperoni: preferiscono nuotare nell’oro custodito nei loro depositi piuttosto che spenderlo. Attitudine che, come vedremo, condividono anche con le aziende.

Prima però può essere utile sottolineare alcune altre caratteristiche delle preferenze di risparmio delle famiglie. La prima, che dovrebbe far riflettere chi pensa di scaricare Btp nelle tasche degli italiani, è che i titoli di stato sono sempre più residuali. Nel 2018 le famiglie ne avevano in tasca per poco più di 120 miliardi, per una quota pari al 2,8% degli totale degli asset. Dieci anni fa erano quasi il doppio. Andamento uguale e contrario a quello dei fondi comuni, la cui quota percentuale è passata dal 6,1 al 12% e dei fondi pensione, che raddoppiano dall’1,1% del totale degli asset al 2,4 e delle assicurazioni (dall’11 al 17,3%). Il comparto obbligazionario, per converso, collassa: non solo per il contributo dei titoli pubblici, ma anche per l’obbligazionario bancario, di cui gli italiani erano grandi sottoscrittori. Nel 2008 l’obbligazionario quotava il 21,1% del totale degli asset, dieci anni dopo appena il 6,9. Complessivamente, infine, si può osservare che malgrado i rigori della crisi la ricchezza complessiva è aumentata. Segno che gli italiani hanno saputo mettere a frutto le proprie riserve di risparmio.

Considerazioni simili si possono fare osservando gli andamenti delle imprese. Queste ultime, malgrado il rallentamento ciclico più recente, hanno recuperato redditività e rafforzato la propria situazione finanziaria dal 2012 in poi. Il secondo trimestre 2018 ha segnato una cesura, registrandosi un “brusco peggioramento” a causa dell’indebolirsi della congiuntura che però è stato mitigato, quanto agli effetti finanziari, “dal riequilibrio della struttura patrimoniale avvenuto negli ultimi anni e dal livello ancora contenuto dei tassi di interesse”. I valori tutto sommato ancora buoni della redditività operativa, che misurata in rapporto all’attivo è stabile intorno al 7%, ossia simile al livello pre crisi, lasciano ipotizzare che le imprese siano ben equipaggiate per navigare un mare anche più agitato di quello attuale. Fanno eccezioni le imprese di costruzioni, dove l’indicatore di redditività è ancora assai inferiore a quello del triennio 2005-07.

Ma ciò che è interessante sottolineare è che lo scarso impatto del ciclo avverso sull’equilibrio finanziario è dovuto anche al fatto che le imprese italiane, proprio come le famiglie, si sono riempite di liquidità. “Le attività liquide – scrive Bankitalia – hanno ormai superato il 20% del pil, il livello più elevato degli ultimi 20 anni”. Tanto è vero che la percentuale delle imprese che ritengono insufficienti le proprie riserve nei prossimi tre mesi, secondo la survey realizzata da Bankitalia e Il Sole 24 ore “ha raggiunto il livello più basso dal 2011”. Ciò, unito ai buoni andamenti della crescita e ai tassi di interessi molto bassi ha migliorato notevolmente gli indici di solvibilità. “L’incidenza degli oneri finanziari sul margine operativo lordo (MOL), già al livello minimo degli ultimi vent’anni, si è ulteriormente ridotta”, spiega Bankitalia.

Quindi: redditività stabile, debito sostenibile, pure se la leva finanziaria è ancora un paio di punti sopra la media dell’eurozona, scorte liquide notevoli. Le imprese sono nelle condizioni ideali per sviluppare investimenti, almeno quanto le famiglie, che hanno ampi margini anche per espandere i consumi. Famiglie e imprese hanno benzina per fare molti chilometri, insomma, ma preferiscono lasciare l’auto in garage, o quantomeno usarla di rado. Difficile capire se per prudenza o per indolenza.

Twitter @maitre_a_panZer