categoria: Tasche vostre

Report sui grandi rischi: una bussola per gli investimenti nel 2018

Il consueto summit annuale del WEF (World Economic Forum) che si sta tenendo in questi giorni a Davos rappresenta un importante momento di riflessione sia sulle strategie di investimento sia sugli impatti economici delle dinamiche geopolitiche in corso. Sulla base dall’ultimo survey del WEF (report sul Global Risks Perception 2018) pubblicato settimana scorsa e dell’ultimo rapporto ESMA (European Securities and Markets Authority), il think tank The Smart Institute ha elaborato per Econopoly la seconda edizione del Global Risks Briefing Paper.

L’analisi svolta nella precedente edizione evidenziava l’impatto dei numerosi eventi politici che hanno influenzato l’andamento e la volatilità dei mercati nell’ultimo trimestre 2016 in un quadro di incertezze politico-sociali. I rischi di un aumento delle disuguaglianze e una profonda polarizzazione sociale e politica, a livello globale, rappresentavano il principale messaggio del WEF indirizzato alla richiesta di riforme fondamentali del capitalismo di mercato con un’attenzione particolare alla promozione di una maggiore solidarietà tra i vari Paesi.

A distanza di un anno i principali indicatori macroeconomici registrano una ripresa economica in corso, tuttavia il principale punto di attenzione riguarda proprio l’approccio di risk management adottato.

Appare indubbio sostenere che l’era in cui viviamo risulta caratterizzata da un forte mutamento multidimensionale e di ampio respiro. In tale ambito assume sempre più un ruolo strategico il risk management, non più una formale funzione di controllo ex-post (modello classico) – poco incisiva peraltro – ma piuttosto un valido supporto di valutazione ed analisi del rapporto risk-rewards ex-ante (rischi ed opportunità), essendo così più incisivo e creando dunque valore in particolare a livello corporate.

La cultura del rischio fino ad oggi diffusa è volta ad individuare tecniche di mitigazione ai rischi convenzionali che possono essere relativamente facilmente isolabili e dunque gestiti con un approccio standard al risk management. Ma la vera sfida, come si evidenzia dai risultati del survey del WEF, riguarda il gap di competenza nella gestione dei rischi complessi nell’ambito di sistemi interconnessi.

In un sistema complesso, come quello del mondo reale in cui viviamo, il rischio non può più essere trattato con un approccio silos-based in quanto le potenziali perdite non sono rappresentate da un mero danno incrementale ma piuttosto da una transizione ad uno status quo sub-ottimale o, nella peggiore delle ipotesi, ad un “crollo fuori controllo”.

Figura 1 – Mappatura interconnessione dei rischi globali. Fonte: Global Risks Perception 2018, WEF

Legenda:

3 principali trend: mappa delle interconnessioni tra i rischi globali per il 2018

Dalla lettura della mappa di interconnessione tra i rischi globali, realizzata con il survery del WEF, emergono interessanti fattori di rischio ed i relativi trend in corso.

Rispetto all’anno scorso si conferma come principale rischio globale la profonda instabilità sociale. Nel report pubblicato su Econopoly dodici mesi fa, indicavamo come il quadro macroeconomico risultasse caratterizzato da una divergenza nella crescita tra i Paesi membri della UE tale da evidenziare un trend di lungo periodo con un aumento delle disuguaglianze ed una profonda polarizzazione sociale e politica che intensifica i sentimenti nazionalisti dei Paesi membri UE.

Trend 1 Changing Climate

Quest’anno la novità risiede nella percezione riguardante i trend connessi ai rischi ambientali (environmental risks) che sono cresciuti in maniera significativa sia con riferimento alla probabilità di accadimento sia in termini di impatto in un orizzonte temporale decennale. L’anno appena trascorso ha visto, tra l’altro, eventi di eccezionale impatto come uragani ed aumento delle immissioni di CO2. Perdite sulla biodiversità a livello di sistema agricolo, unitamente all’aumento dell’inquinamento dell’aria porta conseguenze in termini di maggiore pressione sulla salute dell’uomo.

La mappa in Figura 1 mostra come il “Changing Climate” sia uno dei principali trend in corso come intensità e forza delle connessioni tra i diversi global risks. Vale la pena evidenziare che nei top 5 global risks sia per probabilità sia per impatto tre caselle sono occupate dalla categoria rischi ambientali:

| 1. Eventi atmosferici estremi |

| 2. Disastri naturali |

| 3. Fallimento nelle tecniche di mitigazione ed adattamento alle mutazioni climatiche |

Mentre fino al 2010, la top 5 risks era rappresentata principalmente da rischi in natura economica senza che nessun rischio della categoria environmental risk entrasse in classifica.

Trend 2 Rising Cyber Dependency

Il secondo trend principale che quest’anno emerge dalla mappatura in Figura 1 è rappresentato dalla crescente dipendenza dall’informatica di cui i tre principali rischi sono:

| 1. Rischi di Cyberattacks |

| 2. Conseguenze avverse dell’avanzamento tecnologico |

| 3. Rischi di furto dati personali |

Fenomeni connessi alla cybersecurity, i cui rischi sono stati indicati nel report dell’anno scorso, durante il 2017 hanno registrato una forte crescita, episodi considerati straordinari sono oramai divenuti comuni. Si consideri inoltre l’impatto finanziario rilevante: fenomeni come quello di “WannaCry” (maggio 2017) con 300 mila computer infettati in 150 paesi oppure come quello di “NotPetya” che ha causato perdite complessivamente per 300 milioni di dollari.

Trend 3 Rising income and wealth disparity

L’andamento dei rischi economico-geopolitici richiede un’attenzione maggiore nell’interpretare correttamente le dinamiche in corso e nel saper anticipare le crisi dalle minacce di potenziali conflitti. Si pensi ad esempio alla delicata fase geopolitica che sta caratterizzando un nuovo assetto delle relazioni internazionali, nuovi equilibri nella Europa post-Brexit, politica nord americana di Trump e l’evidente spostamento dell’asse di interesse inglese dall’Europa all’oriente (Cina ed Arabia Saudita). Ancora, le incertezze connesse alle crescenti tensioni militari (si pensi alla Corea del Nord) che producono un effetto destabilizzante dal punto vista sociale.

Sebbene i principali indicatori economici registrino una ripresa dell’economia globale, la sfida principale riguarda le nuove minacce che emergono da livelli poco sostenibili dei prezzi degli asset, livello di indebitamento elevato (in particolar modo in Cina), livelli bassi di tassi di interesse che danno poca discrezionalità alle politiche monetarie in un contesto di una maggiore pressione protezionistica. In tale ambito i principali rischi, evidenziati dalla Figura 1 sono:

| 1. Disoccupazione o sotto-occupazione |

| 2. Asset bubble |

| 3. Crisi fiscali |

Risk reassessment

Il World Economic Forum, nel suo ultimo report, ha introdotto una novità di particolare interesse: un’ analisi di risk reassessment. Uno degli scopi del survey del WEF è proprio quello di incoraggiare individui ed organizzazioni a pensare in modo sia critico sia creativo l’individuazione delle corrette ed opportune risposte ad uno scenario di rischi in rapida evoluzione. Questo è possibile solo ampliando la portata analitica, e la comprensione, dei report, adottando un approccio di risk management che possa offrire nuove lenti attraverso le quali poter leggere la crescente complessità del mondo dei rischi globali.

L’analisi di risk reassessment ha pertanto l’obiettivo di migliorare la comprensione del grado di resilienza raggiungibile in un contesto di sistemi complessi, da una parte, e quello di prestare più attenzione ai fenomeni di “distorsione cognitiva” (cd. “cognitive bias”) dei processi di risk management utilizzati.

I dieci principali fattori di rischio per il 2018

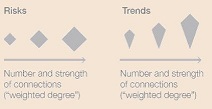

Figura 2 – Grafico dei 10 principali rischi globali. Fonte: The Smart Institute

Il grafico, analogamente a quanto presentato l’anno scorso, rappresenta una panoramica sui principali dieci rischi globali, valutati sulla base delle risultanze emerse sia dall’ultimo rapporto ESMA sia dall’ultimo survey del World Economic Forum (report sul Global Risks Perception). La metodologia adottata valuta i rischi su una scala di probabilità da 1 (poco probabile) a 7 (molto probabile) e valuta l’impatto su una scala da 1 (impatto minimo) a 5 (impatto catastrofico). La dimensione delle sfere è legata al prodotto delle due dimensioni e rappresenta la valutazione finale sul rischio individuato.

Bubble-Risks Index

L’indicatore sintetico che esprime il profilo dei rischi globali ha registrato uno scoring complessivo di 120 punti (su un massimo teorico di 350) in leggero rialzo rispetto all’anno scorso in cui segnava un livello pari a 116 punti.

Segue una descrizione dei principali fattori di rischio per il 2018:

1 Rischio asset bubble

Il rischio di sopravalutazione dei prezzi degli asset si evidenzia come il principale fonte di rischio e punto di criticità. Si consideri infatti che globalmente abbiamo assistito ad una crescita persistente negli ultimi 8 anni in cui i mercati azionari globali hanno registrato continui massimi.

Figura 3 – Andamento indice EuroStoxx 50 per l’anno 2017. Fonte: Euro Stoxx

Il potenziale repricing dei premi al rischio sugli asset quotati congiuntamente agli eventi geopolitici in corso potrebbe avere un effetto a catena sui mercati finanziari globali.

La seguente figura mostra l’andamento dell’indicatore CAPE (cyclically adjusted price/earnings ratio) sui dati pubblicati da Robert Schiller sul suo sito, relativamente alle azioni americane mostra storicamente solo due picchi, più alti dell’attuale livello, in corrispondenza delle crisi del 1929 e del 2000.

Figura 4 – Andamento storico indicatore CAPE. Fonte: online data Robert Shiller web site

Sul mercato obbligazionario americano a metà del 2017 venivano scambiati circa 9 trillion di dollari di bond con rendimenti negativi, tale anomalia discende dai programmi lanciati dalle banche centrali in risposta alle crisi ma che ha finito per creare una distorsione alla valutazione della rischiosità sottostante. Infatti, in Europa la contrazione degli spread sui titoli corporate ad alto rischio ha portato ad una convergenza di tali rendimenti con quelli dei rendimenti dei decennali americani, considerati tradizionalmente risk-free, come evidenziato nella seguente figura:

Figura 5 – Indicatore di rischio sui titoli high yield. Fonte: Bloomberg

Secondo l’ESMA il profilo di rischio valutato nel 2017 appare tuttavia stabile ma con livelli molto alti sia per i rischi di mercato sia per i rischi di credito, coerentemente con un quadro macroeconomico caratterizzato da bassi tassi di interesse ed incertezze sugli sviluppi geopolitici.

Figura 6 – Fonte: Esma Risk Dashboard N.4/2017

Livelli di prezzi elevati in un contesto di bassi rendimenti possono esporre gli investitori a perdite dovute ad un re-pricing dei premi al rischio, congiuntamente alle aspettative di un contenimento della fase di espansione monetaria.

Figura 7 – Fonte: Esma Risk Dashboard N.4/2017

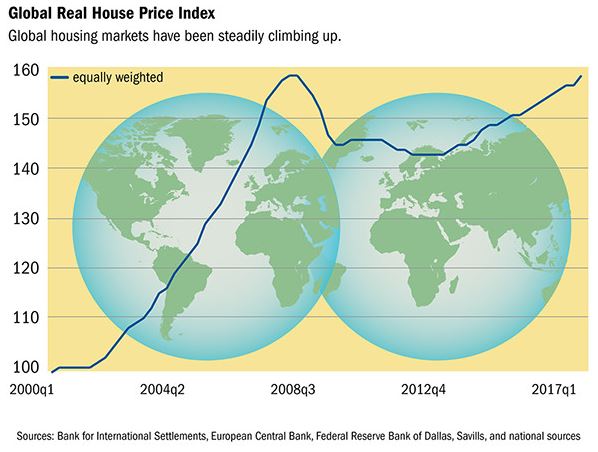

Infine, il rischio asset bubble impatta anche sugli asset reali. Secondo il Fondo Monetario Internazionale l’indice dei prezzi globali delle case è tornato vicino al livello di picco di pre-crisi, come evidenziato dalla seguente figura:

Figura 8 – Fonte: Fondo Monetario Internazionale

2 Rischio protezionismo

Le forti spinte protezionistiche sono alimentate dal crescente sentimento nazionalista e da una politica protezionistica, si pensi ad esempio all’impostazione dell’amministrazione americana. Ricordiamo che, come registrato nel survey del WEF, il centro della mappa dei rischi (si veda Figura 1) è rappresentato dal rischio di profonda instabilità sociale annoverato nella categoria dei rischi sociali che risulta fortemente connesso ai rischi geopolitici, in particolare trainato da due tipologie di trend in corso: cambiamenti di potere e cambiamenti negli equilibri sulla governance internazionale.

L’esasperazione del populismo ed una politica dell’identità (tendenza a formare alleanze politiche esclusive, allontanandosi dalla tradizionale politica dei partiti di ampia portata) possono amplificare i rischi di disordini di carattere economico e sociale, capovolgendo principi economici e pratiche condivise con particolare attenzione ai commerci internazionali.

3 Rischio terrorismo

Il rischio terrorismo rimane certamente uno dei principali rischi connessi agli estremismi religiosi cha hanno dato forma all’ISIS e rappresenta una seria minaccia per la crescita globale. Il terrorismo internazionale potrebbe avere ripercussioni significative sui consumi interni per i paesi europei. Tuttavia, in maniera un po’ sorprendente, tale rischio sembra non essere catturato dal survey del WEF nei top 5 rischi per probabilità ed impatto, a meno di essere compreso nel rischio in termini di impatto dell’uso di armi di distruzione di massa.

4 Rischio debito sovrano UE

Dal punto di vista del rischio credito, l’EMSA presenta un outlook in miglioramento riflesso da bassi credit spread e da miglioramenti sui livelli di rating di alcuni bond governativi europei. Per questi ultimi, i premi al rischio sulle scadenze decennali hanno registrato una diminuzione grazie anche ad una politica monetaria accomodante, come evidenziato nella Figura 9:

Figura 9 – Fonte: Esma Risk Dashboard N.4/2017

I rendimenti dei bond governativi dell’area Euro hanno segnato una leggera ripresa coerentemente con il quadro positivo macroeconomico caratterizzato da una ripresa nel terzo trimestre 2017 cui si prevede possa continuare. Nel medio periodo, un aumento dei tassi implica un fattore di rischio critico per i paesi ad alto debito pubblico come il nostro.

5 Rischio indebitamento settore non-finanziario

Alti livelli di indebitamento, in particolare nel settore non finanziario, pongono un freno alla crescita dei consumi e contraggono la domanda di investimenti.

Il debito globale del settore non finanziario, secondo l’IMF, nel 2016 è stato di circa 135 trilioni di dollari, in crescita rispetto al livello registrato nel 2007 pari ad 80 trilioni di dollari. L’indicatore di rischio da guardare è il livello di debt-to-equity ratio che, secondo S&P Global, è circa duplicato dal 2010 per 1500 aziende quotate, ora risulta ben sopra il livello di pre-crisi.

Nei mercati emergenti invece, l’indebitamento è sempre stato relativamente basso e stabile ma dopo la crisi è cresciuto notevolmente, soprattutto in Cina e questo rappresenta un importante elemento di rischio in relazione a possibili crisi da aggiustamento.

6 Rischio Hard Brexit

La tematica relativa a Brexit non si è ancora conclusa. Secondo ESMA rimane il principale rischio politico per l’Europa. Il rischio maggiore risulta infatti determinato dalle incertezze che non permettono di prezzare adeguatamente gli sviluppi delle trattative in corso tra la EU27 e la UK. L’outlook per il 2018 risulta dunque in aumento in quanto fortemente connesso agli aspetti evidenziati a livello di rischio geopolitico.

7 Rischio tenuta sistema finanziario

Il livello di rischio contagio secondo quanto registrato da ESMA permane alto, guidato potenzialmente da una crescita del livello di interconnessione tra differenti segmenti dei mercati finanziari, amplificato dal basso livello sui tassi di interesse ed associato ad un maggiore incentivo ad aumentare l’esposizione al rischio.

Durante il 2017, come evidenziato nel report dell’anno scorso, il livello di correlazione tra i rendimenti del Bund tedesco e quello degli altri decennali europei risulta elevato e fonte di preoccupazione per l’ESMA. Si veda Figura 10:

Figura 10 – Fonte: Esma Risk Dashboard N.4/2017

Il principale rischio risiede nelle strategie “search-for-yield” come risposta al contesto di bassi rendimenti. Un indicatore di questa dinamica è dato dall’industria dell’asset management che ha visto un aumento netto delle masse gestite su tutte le asset class. Si evidenzia dunque un concreto rischio di una eccessiva esposizione verso portafogli a rischio e una errata allocazione delle risorse con potenziali conseguenze di perdite e di una crescente volatilità nel medio periodo.

8 Rischio Cybersecurity

La crescente dipendenza all’informatizzazione dei processi produttivi e dell’approccio al consumatore in termini di accesso e trattamento dei dati personali rappresenta una importante fonte di esposizione al rischio di cyber-security.

In tale ambito, l’outlook di ESMA registra un livello di preoccupazione crescente, specialmente alla luce dei cyber-attack subiti da grandi istituzioni bancarie negli ultimi due anni.

9 Rischio Geopolitico

Come evidenziato dal WEF anche l’ESMA evidenzia il rischio degli sviluppi geopolitici come importante elemento che potrebbe impattare sui mercati finanziari internazionali e sul grado di cooperazione tra i vari stati.

In particolare le aspettative dei mercati finanziari sulla volatilità dei corsi azionari hanno registrato un balzo ad inizio agosto 2017 e fine settembre 2017 in risposta ad eventi di carattere politico, mentre storicamente permangono a livelli contenuti.

10 Rischio paesi emergenti

Come riportato sopra, la ricerca di maggiori rendimenti da parte degli investitori ha portato ad un incremento dell’allocazione dei portafogli ai mercati emergenti. A livello globale, i fondi Emerging Markets hanno registrato un picco di investimenti netti pari a € 4 billion nella prima settimana di Agosto, raggiungendo un livello cumulato dei flussi netti in ingresso di € 75 billion nel 2017. Si tenga infine presente che i Paesi emergenti risultano particolarmente esposti alle evoluzioni del mercato delle materie prime e commodities in generale.

Livello di rischio per gli investitori

La valutazione complessiva del livello dei rischio per gli investitori, secondo l’ultimo report dell’ESMA, permane anche per quest’anno ad un livello di rischio medio.

Risulta interessante notare che l’ESMA registri un aumento del livello di rischio sulle asset class tradizionali: bond ed equity; mentre su quelle alternative registra una diminuzione del profilo di rischio, con riferimento all’indicatore sintetico di rischio-rendimento (SRRI, indicatore che esprime il grado di rischio di un fondo in una scala da 1 – rischio molto basso a 7 – rischio molto alto) rappresentato dal seguente grafico:

Figura 11 – Fonte: Esma Risk Dashboard N.4/2017

Nota metodologica:

Global Risk: è definito come un evento o condizione incerta che se si verifica può causare un impatto negativo significante per diversi Paesi o industrie in un orizzonte di 10 anni.

Trend: un trend viene definito come un andamento di lungo termine in fase di evoluzione e pertanto può contribuire ad amplificare gli effetti dei global risks e/o alterarne le relazioni tra di essi.

Versione del report in PDF: Global Risks Briefing Paper

Risk comes from not knowing what you’re doing. [Warren Buffett]

Twitter @pasqualemerella