categoria: Res Publica

Gettito o non gettito: il dilemma della tassazione delle sigarette

Post di Giovanni Carnazza[1] (ricercatore senior in Scienza delle Finanze presso l’Università di Pisa, membro del Centro di Ricerca di Economia e Finanza Pubblica, CEFIP) e Federico Vitiello (studente magistrale in Analisi dei dati per l’Economia presso l’Università di Modena) –

Esiste davvero il concetto di tassa di scopo?

Sgombriamo subito il campo da una falsa credenza: non esiste in economia il concetto di tassa di scopo. Il fatto che la fornitura di determinati beni e servizi vada oltre il mero interesse personale, definendo un più esteso interesse pubblico, e che i relativi vantaggi possano profilarsi come indivisibili rende possibile distinguere in maniera netta le diverse entrate pubbliche. Da questo punto di vista, il pagamento di una tassa presuppone sempre la ricezione di una controprestazione diretta da parte dello Stato (si pensi, ad esempio, al caso delle tasse universitarie).

In tal senso, parlare di scopo nel caso di una tassa diventa pleonastico in quanto il suddetto scopo è implicito nel pagamento della tassa stessa. Al contrario, l’imposta, qualificandosi come un prelievo coattivo volto a finanziare la fiscalità generale e che non ha una corrispondenza diretta con la prestazione di un servizio, può qualificarsi come imposta di scopo nel momento in cui l’imposizione di quell’imposta è volta al finanziamento di uno specifico servizio pubblico.

La proposta: 5 euro per pacchetto di sigarette

In queste settimane, sta prendendo sempre più piede la proposta di una tassa di scopo di 5 euro per pacchetto di sigarette. Tale proposta è stata inizialmente avanzata dall’Associazione italiana di oncologia medica (Aiom) per poi essere recepita anche da buona parte del mondo politico al punto che la vicepresidente del Senato, Maria Domenica Castellone, ha annunciato che presenterà un emendamento in questa direzione nella prossima legge di bilancio.

Secondo l’Aiom, una tale manovra incrementerà il gettito fino a 13,8 miliardi da destinare interamente al finanziamento del Servizio Sanitario Nazionale (SSN) (link). Nonostante l’intento positivo di scoraggiare il consumo di tabacco attraverso un aumento del prezzo (la manovra di policy per eccellenza quando si parla di riduzione del fenomeno del tabagismo), questo disegno è sbagliato non soltanto da un punto di vista definitorio ma anche sul piano degli effetti economici conseguenti all’introduzione di un tale tipo di imposta. Vediamo allora i motivi.

Imposta di scopo sulle sigarette: più danni che benefici?

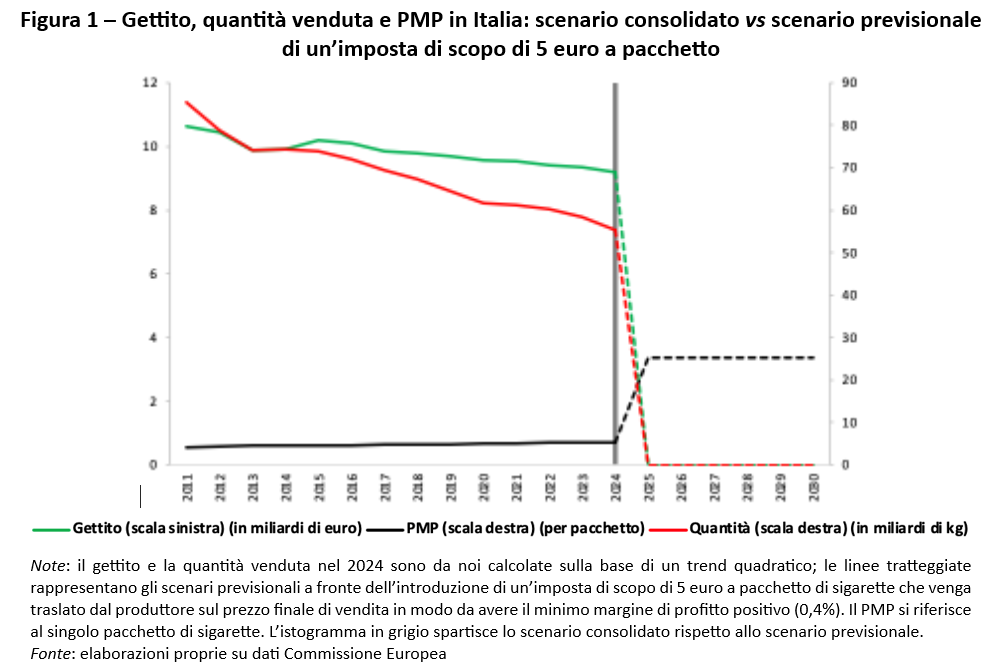

In un recente articolo (link), abbiamo mostrato le conseguenze in termini di variazione del prezzo finale di vendita a seguito dell’introduzione dell’ipotetica imposta di scopo di 5 euro a pacchetto: da un Prezzo Medio Ponderato (PMP) pari a 5,26 euro a pacchetto si passerebbe, come minimo, a circa 25,26 euro in modo che il produttore non operi in perdita (si noti che, attualmente, il margine di profitto è pari all’11,3% – Tabella 1). A questo nuovo prezzo di vendita il profitto risulterebbe pari allo 0,4% sul prezzo finale, mentre, per tornare ad operare ai margini attuali, il produttore dovrebbe applicare un prezzo pari a circa 50,26 euro a pacchetto.

Senza perdersi nei tecnicismi, spiegati nel suddetto articolo, che determinano un simile risultato, dovrebbe essere intuitivo comprendere le conseguenze di una tale manovra, ossia il fallimento vero e proprio del mercato del sigarette. Le motivazioni sono duplici e non esclusive: o l’impresa non riesce ad ottenere un margine di profitto sufficiente ad operare nel mercato o la domanda dei consumatori crolla al punto da non richiedere l’esistenza di un tale mercato (il che aprirebbe spazio a potenziali scambi non regolamentati). A questo punto, tanto varrebbe bandire direttamente il mercato delle sigarette: il risultato sarebbe esattamente lo stesso.

Aumento del gettito di 13,8 miliardi? Ipotesi irrealizzazbile

Ma qual è il danno più evidente rispetto alle dinamiche ora evidenziate? La perdita totale di gettito sia nel caso in cui l’impresa continui ad operare nel mercato con un minimo margine di profitto (0,4%) sia nel caso in cui il mercato fallisca del tutto. La stima di un aumento del gettito di 13,8 miliardi da parte dell’Aiom è corretta ma si basa su un’ipotesi completamente irrealizzabile, ossia che la domanda non reagisca rispetto ad un aumento del prezzo. Da un punto di vista empirico, anche ipotizzando una elasticità significativamente contenuta, un incremento del prezzo di vendita di circa il 380% (da 5,26 a 25,26 euro) comporterebbe l’azzeramento della quantità domandata e, di conseguenza, del gettito (Figura 1).

In che direzione è andato il Governo?

La tassazione delle sigarette prevede un sistema molto complesso regolato a livello sovranazionale dalla direttiva europea n. 64/2011; tale cornice, tuttavia, permette un certo margine di manovra nel definire la composizione del prelievo tra componente specifica, gravante sulla quantità fisica del prodotto, e quella ad valorem, applicata in percentuale sul prezzo finale di vendita.[2] Da questo punto di vista, l’Italia si contraddistingue, insieme a pochissimi altri paesi, per un forte sbilanciamento della componente ad valorem rispetto alla componente specifica, che pesa attualmente – fatto 100 il totale delle due componenti – meno del 20%. Tale sbilanciamento mette in luce la volontà di massimizzare il gettito fiscale, propria dell’applicazione di un’imposta ad valorem, rispetto all’obiettivo sanitario di internalizzare l’esternalità negativa (privata e sociale) conseguente al consumo di tabacco, perseguito, al contrario, dalla fissazione di un’accisa specifica.

Tentativi timidi e modesti

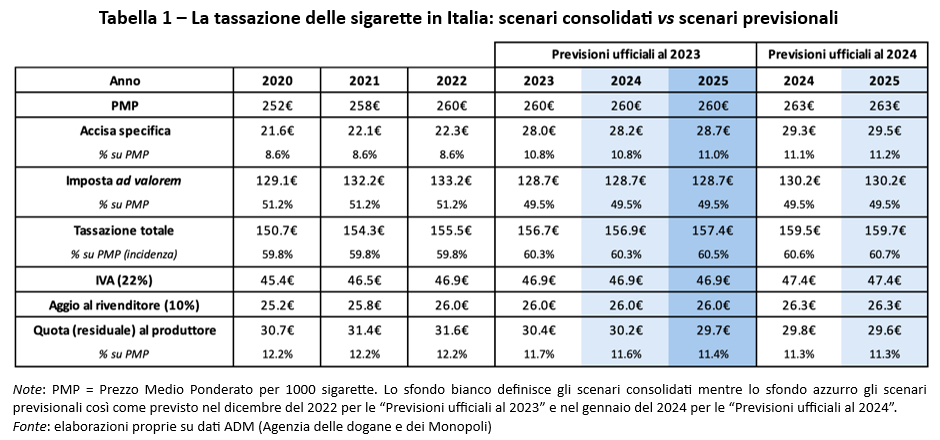

Fatte queste premesse, l’accisa specifica ha conosciuto lievi e insufficienti aumenti dal 2020 al 2022, mentre il 2023, come già segnalato (link), ha segnato un’inversione di rotta importante, prevedendo l’incremento di 5,7 euro per 1.000 sigarette (28 euro per 1.000 sigarette che equivalgono convenzionalmente a 1 chilo di tabacco). Nonostante questo aumento vada nella giusta direzione, il rapporto tra le due componenti rimane altamente sbilanciato e, in particolar modo, è da segnalare lo scarso impegno programmatico dell’attuale Governo: nel dicembre del 2022, si prevedeva un percorso che avrebbe portato nel 2025 l’accisa specifica a 28,7 euro, mentre nel gennaio dell’anno corrente, dopo un incremento effettivo di 1,3 euro per il 2024, un aumento per l’anno successivo di soli 0,2 euro (Tabella 1, cliccare per ingrandire). I tentativi di riequilibrio tra le due componenti e di maggior incidenza sul prezzo finale di vendita della tassazione appaiono, dunque, ancora timidi e modesti.

Verso il riequilibrio: una proposta di policy

Da quanto scritto fino a questo momento dovrebbe risultare chiaro un punto: la riforma del sistema di tassazione delle sigarette deve necessariamente passare attraverso due diversi aspetti, vale a dire una conoscenza approfondita delle dinamiche che la caratterizzano e un progressivo riequilibrio del peso della componente specifica e ad valorem sul totale della tassazione in modo da avvicinare l’Italia alle raccomandazioni internazionali e alla media europea. La correzione dell’esternalità negativa determinata dal tabagismo si basa, infatti, per definizione, sull’aumento del peso della componente specifica rispetto alla componente ad valorem ed è a questo che dovrebbe puntare ciascun Governo in termini programmatici.

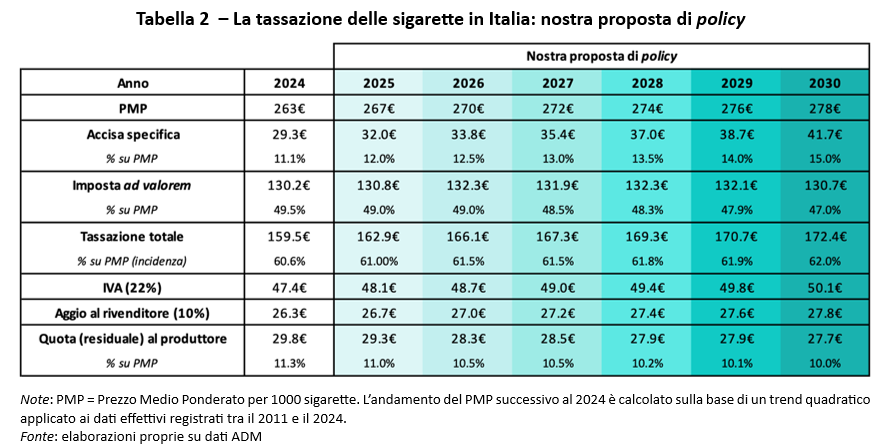

Sigarette e imposta di scopo: una simulazione

In questo contesto, abbiamo simulato un percorso di aumento dell’accisa specifica e di riduzione dell’imposta ad valorem in modo da soddisfare una serie di requisiti fondamentali: in primo luogo, un aumento dell’incidenza dell’accisa specifica sul PMP e sul totale della tassazione; in secondo luogo, una diminuzione dell’incidenza dell’imposta ad valorem sul PMP e sul totale della tassazione; infine, un incremento della tassazione complessiva che eroda i margini di profitto delle imprese senza spingerle ad operare in perdita o a valori eccessivamente penalizzanti (Tabella 2, cliccare per ingrandire). In tal modo, il peso della componente specifica e della componente ad valorem sul totale della tassazione passerebbe dal 18,4% e 81,6% del 2024 al 24,2% e 75,8% del 2030, un rapporto ancora lontano dalla media europea (nel 2024, le due componenti pesano in media rispettivamente per circa il 60% e il 40% sul totale) ma in un percorso di riequilibrio virtuoso.

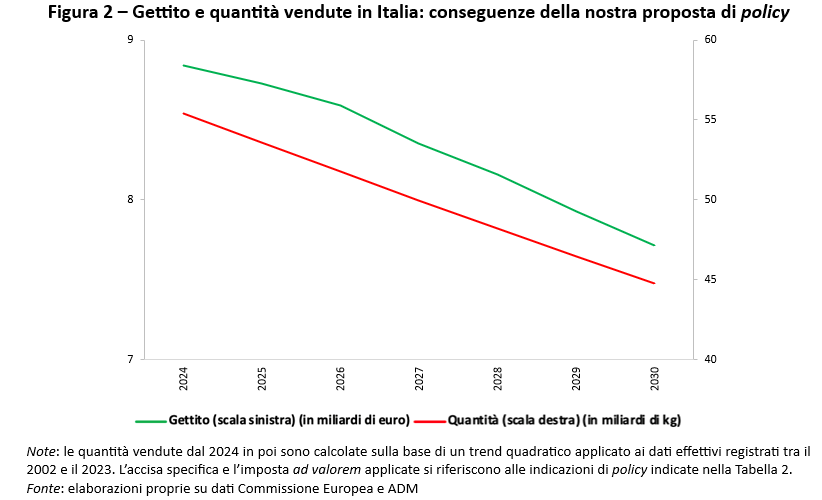

Nonostante l’aumento della tassazione totale, il gettito è, tuttavia, destinato inevitabilmente a ridursi data la complessiva tendenza in diminuzione delle quantità vendute di sigarette in Italia (Figura 1 e Figura 2). Da questo punto di vista, si passerebbe da un gettito di circa 9 miliardi incassato nel 2023 a un gettito di poco superiore ai 7,5 miliardi nel 2030. D’altro canto, il monopolio fiscale vigente su tale mercato dovrebbe essere volto alla minimizzazione del danno privato e sociale del tabagismo e non alla massimizzazione del gettito. Siamo pronti ad intraprendere questa sfida?

[1] Disclaimer: Tra il settembre del 2019 e l’agosto del 2022, Giovanni Carnazza è stato titolare di un assegno di ricerca presso il Dipartimento di Economia dell’Università degli Studi Roma Tre su temi riguardanti la tassazione del tabacco, per il quale il Dipartimento sopra citato ha stretto una convenzione con la Philip Morris. Allo stato attuale, l’Autore non ha alcun rapporto (diretto o indiretto) con l’azienda in questione e non ha alcun conflitto di interessi in essere.

[2] Per maggiori approfondimenti, si veda Carnazza, G. e Liberati, P. (2020). Tabacco, sigarette elettroniche e tabacco riscaldato: sistemi di tassazione a confronto, Rivista di Diritto Finanziario e Scienza delle Finanze, LXXIX, 1, 3-31 (link).