categoria: Vicolo corto

Insurtech, le alleanze servono ma occorrono anche capitali

Post di Simone Ranucci Brandimarte, Presidente e fondatore di Italian Insurtech Association e Yolo Group –

Negli ultimi anni, il settore insurtech ha vissuto una significativa trasformazione, passando da una visione di competizione diretta con le compagnie assicurative a un modello basato sulla collaborazione. Questo cambiamento riflette un mutamento fondamentale nel ruolo delle startup insurtech (e non solo), che non nascono più per coprire lacune da player tradizionali, offrendo soluzioni a volte più smart e consumer friendly, ma sempre più per offrire soluzioni innovative attraverso partnership strategiche con quelli che prima erano percepiti come competitor.

Il panorama iniziale: la disruption

Inizialmente, le startup insurtech sono emerse come forze disruptive, puntando a innovare un settore che tradizionalmente si muoveva con lentezza nell’adozione di nuove tecnologie. Il modello di business era basato sull’offerta di prodotti e servizi innovativi in aree che le compagnie assicurative tradizionali non erano riuscite a modernizzare. Le startup cercavano di conquistare segmenti di mercato trascurati, spesso attraverso l’uso di tecnologie innovative come l’intelligenza artificiale, il machine learning e la blockchain. Questa fase di “disruption” è stata caratterizzata da un forte spirito competitivo, con le startup che cercavano di sottrarre quote di mercato alle compagnie assicurative.

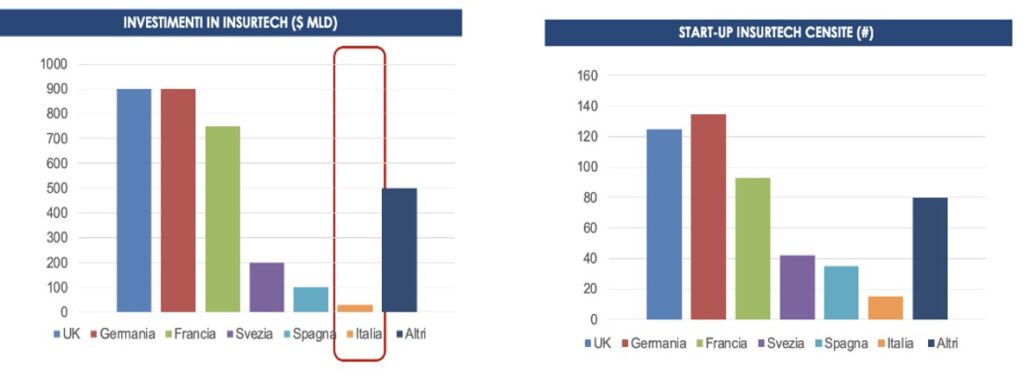

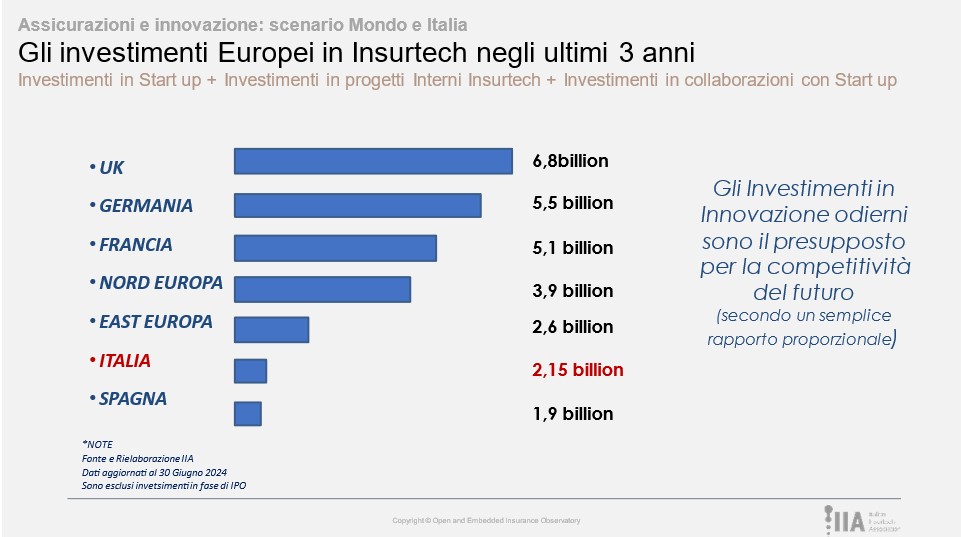

Tuttavia, questa strategia ha iniziato a mostrare i suoi limiti. Molte startup hanno incontrato difficoltà nel raccogliere capitali e nel sostenere una crescita indipendente. Come sottolineato più volte dalla nostra associazione, Italian Insurtech Association, il settore insurtech ha registrato una marcata difficoltà nell’attrarre investimenti, soprattutto da parte di player tecnologici e dei fondi di venture capital. I dati dell’Osservatorio Fintech & Insurtech del Politecnico di Milano del 2023 evidenziano che il capitale raccolto dalle startup insurtech italiane è calato dell’81% rispetto al 2022, e solo il 7% di esse ha ottenuto finanziamenti superiori a 100 mila euro. Questa situazione non è riservata alla sola Italia. Anche in altri Paesi europei, come la Germania e il Regno Unito, le startup insurtech hanno affrontato sfide simili. Secondo un rapporto di PwC, gli investimenti insurtech in Europa sono diminuiti del 45% nel 2023 rispetto all’anno precedente, con una significativa riduzione dei mega-round di finanziamento. Tuttavia in Italia persiste la difficoltà di sviluppare un ecosistema di startup di valore, a discapito della competitività del Paese.

L’emergere di un nuovo paradigma: la collaborazione

Tale contesto di difficoltà ha portato a un cambio di rotta. Oggi, le startup insurtech stanno sempre più abbracciando un modello di collaborazione con le compagnie assicurative tradizionali. Se in passato le startup si presentavano come rivali, oggi cercano di integrarsi con le compagnie, offrendo soluzioni che possano essere sfruttate da queste ultime per migliorare i loro processi e prodotti.

Questo nuovo modello di collaborazione porta vantaggi per entrambe le parti. Le startup, altamente specializzate e snelle, beneficiano della forza di mercato delle grandi compagnie assicurative, che offrono loro accesso a una base clienti più ampia e a risorse economiche più stabili. Le compagnie, d’altra parte, ottengono servizi innovativi già pronti da implementare, riducendo i tempi di sviluppo e migliorando la loro competitività in un mercato sempre più digitalizzato.

A testimoniare questa nuova tendenza vi è il fatto che le grandi compagnie rappresentano ormai circa l’80% degli investimenti nel settore insurtech in Italia, un dato che evidenzia la centralizzazione di questo fenomeno all’interno delle strutture tradizionali. In questo modo le imprese assicurativi possono velocizzare i loro processi di digitalizzazione, piuttosto infatti che sviluppare internamente tecnologie avanzate, molte preferiscono stringere partnership o acquisire startup che abbiano già sviluppato soluzioni innovative.

I vantaggi per le compagnie sono lampanti, in quanto queste partnership consentono loro di accedere rapidamente a nuove tecnologie e di migliorare l’esperienza dei clienti senza dover affrontare i costi e i rischi di un’innovazione interna. Pensiamo all’investimento di Generali su Bolttech, o alla collaborazione tra Sara Assicurazioni e The Floow.

Sfide e prospettive future

Sebbene il trend di questa collaborazione sembri destinato a consolidarsi ulteriormente, questo tendenza deriva anche dalla difficoltà oggettiva da parte delle startup di reperire finanziamenti e sviluppare una crescita in grado di farle competere con altri player del settore. A causa della recente politica monetaria gli investimenti, soprattutto da parte dei Venture Capital hanno subito rallentamenti. Questo è un peccato, specialmente in un momento in cui i consumatori e le aziende dimostrano di apprezzare sempre più i servizi digitali legati al mondo assicurativo, sia in fase di sottoscrizione che nella gestione dell’assicurazione stessa, con una forte predisposizione verso l’embedded insurance.

La collaborazione è importante ma è altrettanto importante non perdere in termini di competitività.