categoria: Tasche vostre

Cosa vuol dire il taglio dei tassi per i tuoi investimenti?

Post di Federico Fagiani, consulente finanziario e autore del blog Investire con intelligenza –

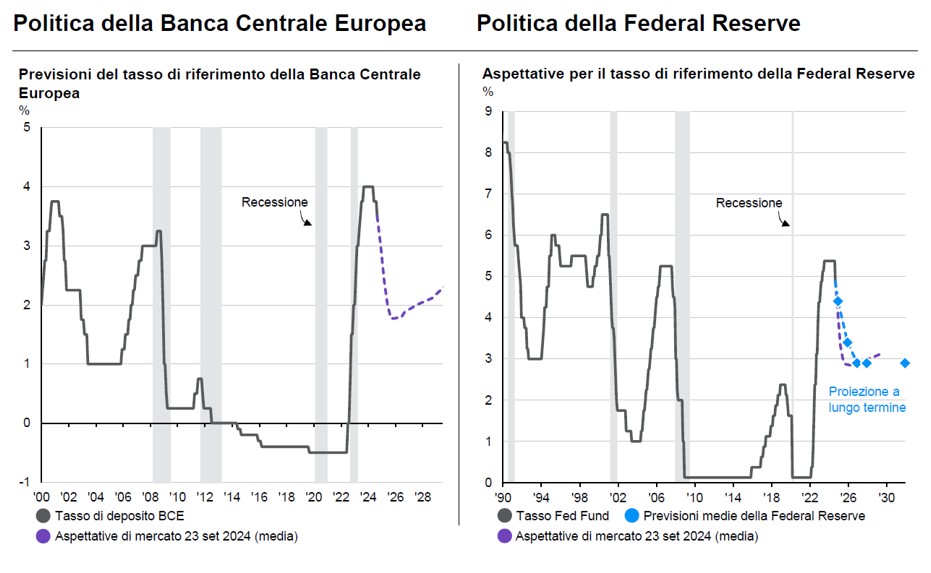

La Banca Centrale Europea (BCE) a luglio e poi la Federal Reserve americana (FED) il 18 settembre hanno dato il via al tanto atteso ciclo di riduzione dei tassi d’interesse.

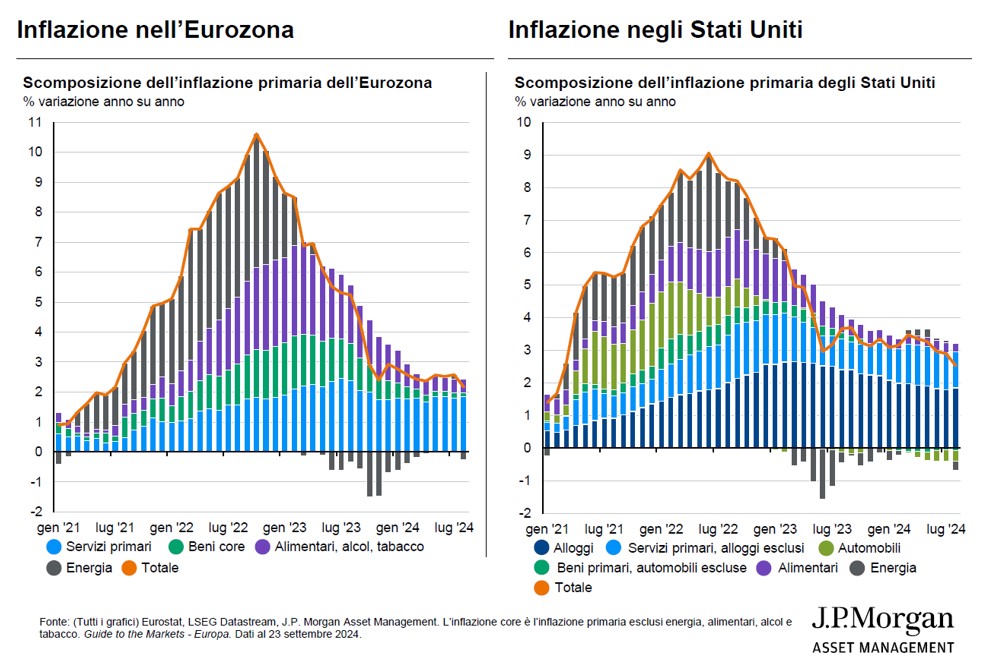

A poco più di due anni dall’inizio del ciclo di restrizione monetaria che BCE e FED hanno avviato nel 2022 per rincorrere e raffreddare un’impennata dei prezzi che doveva essere temporanea, la battaglia contro l’inflazione sembra vinta.

Su entrambe le sponde dell’Atlantico la crescita dei prezzi pare essere tornata sotto controllo e da punte del 9-10% sta scendendo verso l’obiettivo a lungo termine di entrambe le banche centrali: il 2%.

Per evitare che condizioni finanziarie troppo restrittive possano strangolare la crescita economica, è tempo di abbassare i tassi d’interesse per rendere più facile ed economico finanziarsi per famiglie ed imprese.

FONTE: JP Morgan Guide to the Markets Europa, dati al 23 settembre 2024

Le Banche centrali inseguono

Come già successo nel 2022, sia BCE che FED sono “behind the curve”, ovvero stanno inseguendo i dati economici (che già di per sé parlano del passato): inflazione e occupazione in primis

- – negli Stati Uniti l’inflazione è al 2,6%, mentre i tassi al 4,75%

- – in Europa i prezzi crescono del 2,2%, mentre i tassi sono al 3,5%

A differenza del 2022, oggi i mercati e la maggioranza di economisti ed analisti si attendono un “soft landing” e non una recessione (anche se non mancano le opinioni contrarie).

Come al solito, e come ha dimostrato ancora una volta l’esperienza del 2022, quello che si aspettano mercati, economisti, analisti, così come il vicino di casa o la lettura delle foglie di té, conta poco.

Ma la domanda che molti si pongono è:

Cosa vuol dire il taglio dei tassi per i miei investimenti?

Vediamolo insieme per le tre principali attività finanziarie: liquidità, obbligazioni e azioni.

Taglio dei tassi e Liquidità

Qui intendiamo la liquidità non come i soldi lasciati in conto corrente (che secondo i dati di Banca d’Italia oggi hanno una remunerazione media dello 0,53% annuo), ma come l’investimento in obbligazioni governative a brevissimo termine.

In questo caso l’impatto della riduzione dei tassi è estremamente lineare e non lascia molto spazio alle interpretazioni: la riduzione dei tassi porta a minori rendimenti, oggi e in futuro.

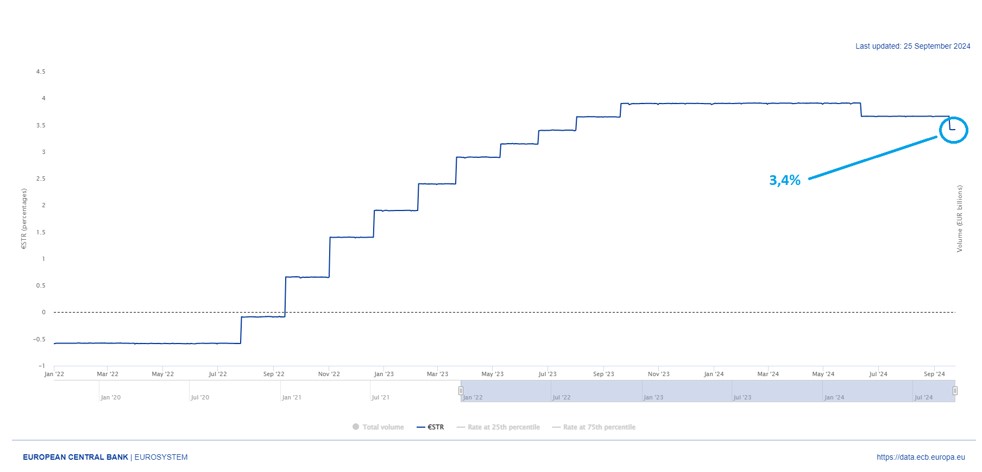

Per noi europei, il dato da guardare è l’Euro Short-Term Rate (€str o ESTR), ovvero il costo del denaro giornaliero nell’area Euro, a cui sono agganciati i principali ETF monetari, e che oggi si attesta sul 3,4%.

FONTE: Banca Centrale Europea

Le obbligazioni a breve termine dei paesi dell’eurozona offrono rendimenti inferiori.

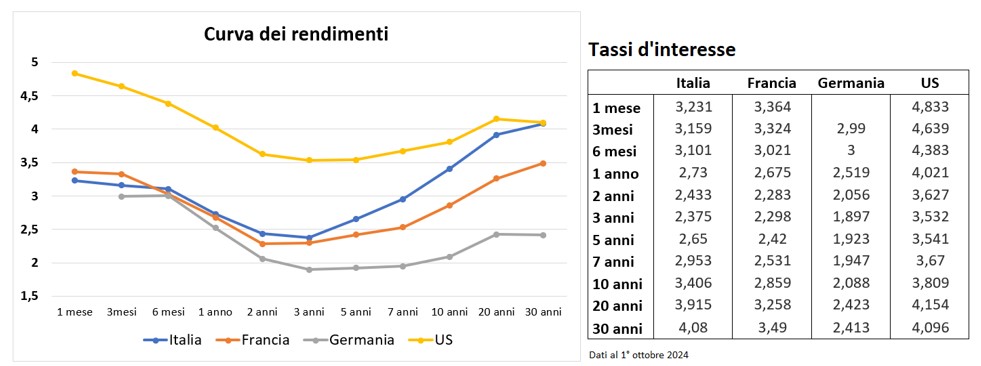

Per i titoli ad 1 anno, si va dal 2,52% della Germania al 2,67% della Francia al 2,73% dell’Italia (dati al 1° ottobre).

A fronte di minori rendimenti, offrono però la garanzia del rendimento per un anno.

So cosa ti stai dicendo: “ma come, il rendimento giornaliero è il 3,4%, mentre quello ad un anno è solo del 2,7%?!?”

È proprio così, e per spiegare il perché, passiamo alla prossima attività: le obbligazioni.

Taglio dei tassi e Obbligazioni

Le obbligazioni sono titoli di debito emessi da stati (obbligazioni governative) o aziende (obbligazioni corporate).

La curva dei rendimenti dei titoli di stato dei principali paesi sviluppati sono “invertite”.

Dato che prestare denaro a lungo termine è più rischioso che farlo a breve termine, le obbligazioni con scadenze brevi offrono, di norma, rendimenti inferiori rispetto a quelle a lunga scadenza.

In questo modo, la curva dei rendimenti ha un andamento crescente:

durate maggiori = maggiori rendimenti.

Quando la curva dei rendimenti è invertita, invece, i tassi a breve termine sono più alti rispetto a quelli a lungo termine.

Ciò indica un’aspettativa dei mercati per un ribasso futuro dei tassi: oggi ti offro il 3% a sei mesi e il 2,5% a due anni perché mi aspetto che fra sei mesi o un anno i tassi saranno inferiori.

FONTE: elaborazione su dati investing.com al 1° ottobre 2024

La diminuzione dei tassi pone l’investitore di fronte ad un dilemma:

“prendo il tasso più alto oggi, oppure fisso un tasso più basso, ma per un periodo di tempo più lungo?”

A mio avviso, nell’ambito di una pianificazione finanziaria, si tratta di un “non problema”, ma ci tornerò in seguito.

La riduzione dei tassi ha un altro effetto sulle obbligazioni: da un lato deprime i rendimenti futuri, ma dall’altro fa crescere i prezzi (oggi).

E più lunga è la durata residua dell’obbligazione, maggiore sarà questo effetto.

Attenzione al sentito dire

Per tutti quelli che stanno pensando: “Se i tassi sono destinati a scendere, investire in obbligazioni a lunga scadenza fornirà elevati rendimenti”, voglio suggerire due riflessioni:

- – se ti aspetti che le banche centrali abbasseranno i tassi perché ne ha parlato il telegiornale, lo hai sentito al bar o te lo ha detto tuo “cuggino”, probabilmente si tratta di un’aspettativa diffusa. Se è così, i rendimenti delle obbligazioni hanno già “prezzato” questo movimento e sono già scesi.Un fattore spesso sottovalutato, ma estremamente importante quando si decide di investire in obbligazioni è che le banche centrali determinano i rendimenti a breve termine, ma sono i mercati (gli investitori), e le loro aspettative sul futuro andamento di tassi, crescita e inflazione, che muovono i rendimenti a lungo termine

- – le obbligazioni a lunga scadenza possono fornire rendimenti più elevati rispetto a quelle a breve scadenza, grazie ad una maggiore leva finanziaria (data dalla durata più lunga), perché espongono a maggiori rischi.

In finanza nessuno regala niente, “non esistono pasti gratis”: a maggior rendimento atteso corrisponde un maggior rischio. Fine.

Dunque, cosa succederà alle obbligazioni con la riduzione dei tassi?

I loro rendimenti futuri saranno inferiori.

Taglio dei tassi e Azioni

Ti avverto, se ti aspetti che nelle prossime righe ti rivelerò se i mercati azionari saliranno o scenderanno da qui a un anno, rimarrai deluso.

Da qui ad un anno il mercato azionario potrebbe salire o potrebbe scendere. Ma non sarà a causa della riduzione dei tassi.

Il mercato azionario farà quello che fa sempre: “oscilla, tentenna, traballa, mentre sale nel tempo” (cit. prof. Ruggero Bertelli).

Nel breve periodo il suo andamento dipenderà principalmente dalle aspettative degli investitori sull’andamento dell’occupazione, dell’economia, dell’inflazione, il cosiddetto “sentiment di mercato”, mentre nel lungo periodo la crescita del mercato azionario sarà determinata in gran parte dalla crescita degli utili aziendali.

Previsioni o astrologia?

Non volendo fare previsioni sul futuro, dato che, come suggeriva il grande economista John Kenneth Galbraith, “l’unica funzione delle previsioni economiche è di far sembrare rispettabile l’astrologia”, non resta che guardare al passato. Bisogna però farlo nell’ottica di comprendere meglio ciò che è successo per prepararsi a quello che il futuro potrebbe portare e non pensando che il passato si ripeterà.

La storia ci dice che spesso le banche centrali riducono i tassi per prevenire o combattere una recessione.

I tagli dei tassi non significano l’arrivo di una recessione.

A volte le banche centrali tagliano i tassi a causa di una crisi finanziaria o di un rallentamento dell’economia, ma il taglio dei tassi di per sé non avviene solo durante un rallentamento economico e non ne è la causa.

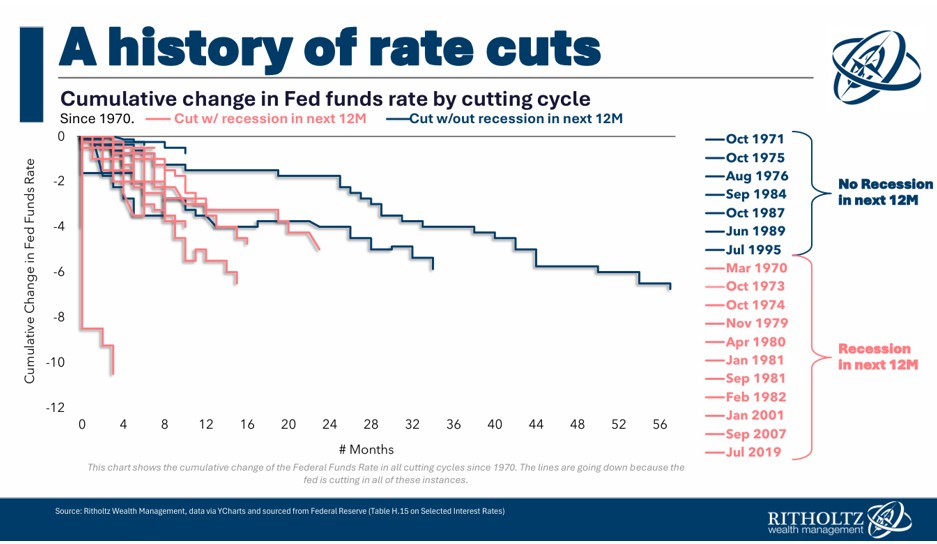

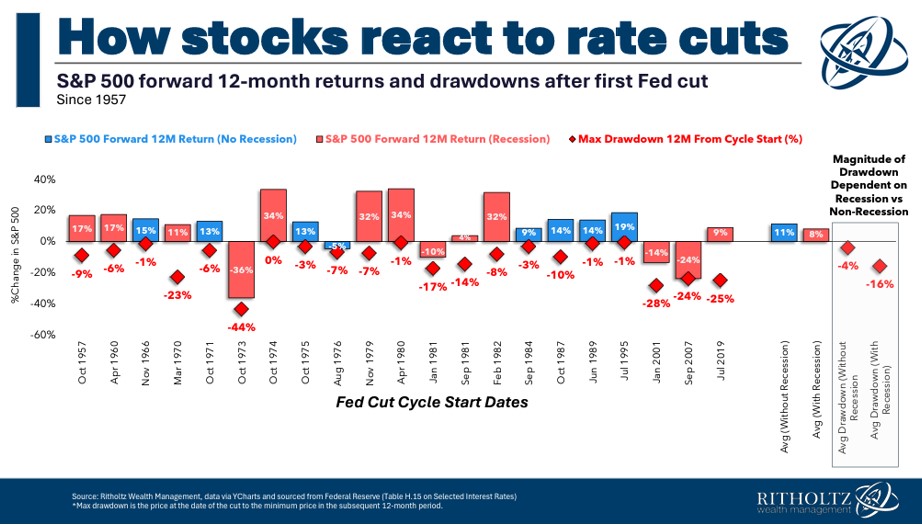

Nell’immagine che segue, vedi tutti i cicli di riduzione dei tassi della FED dal 1970 ad oggi. In rosa i cicli che sono stati seguiti entro 12 mesi da una recessione, mentre in blu quelli a cui non ha fatto seguito una recessione.

Di seguito, invece, puoi osservare il rendimento dell’S&P 500a un anno dal primo taglio dei tassi. In rosa nei casi in cui si è verificata una recessione e in blu quelli in cui non si è verificata. Il rombo rosso rappresenta il massimo calo verificatosi nei 12 mesi successivi al taglio.

FONTE: Callie Cox – Ritholtz Wealth Management

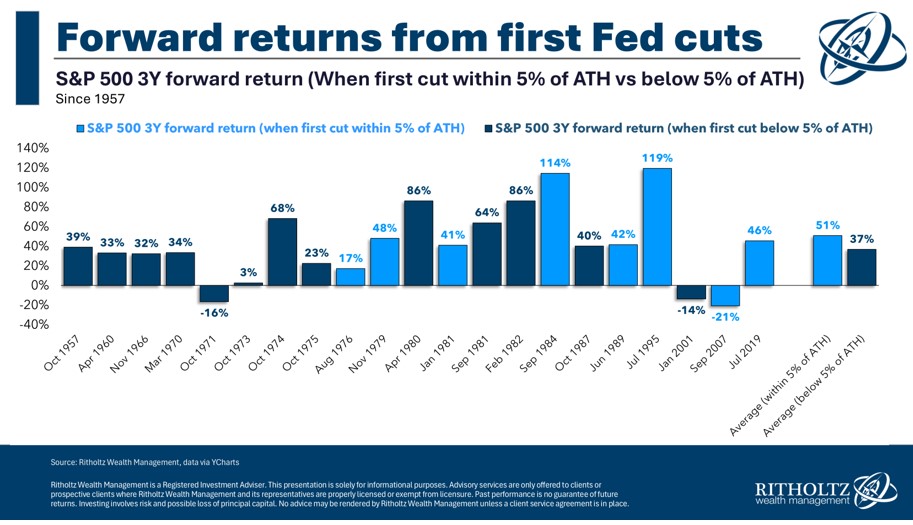

Infine, il rendimento dell’S&P 500 a tre anni dal primo taglio dei tassi.

In azzurro i casi in cui il taglio è avvenuto quando il mercato azionario era vicino ai massimi e in blu i casi in cui non lo era.

FONTE: Ben Carlson A Wealth of Common Sense –

FONTE: Ben Carlson A Wealth of Common Sense

Che cosa ci dicono i dati?

Il mercato azionario ha reagito in modo differente a ciascun ciclo di taglio dei tassi.

- – Quando la Fed taglia i tassi al di fuori di una recessione, le azioni tendono a fare meglio con una minore variabilità.

Nei cicli di taglio dei tassi “senza recessione”, l’S&P 500 è cresciuto in media dell’11% nei 12 mesi successivi al primo taglio dei tassi.

L’intervallo dei rendimenti a 12 mesi variava dal -5% al +19%.

- – Quando la Fed taglia i tassi durante una recessione, la performance azionaria è peggiore (in media) e più irregolare.

Nei cicli di taglio dei tassi “con recessione”, l’S&P 500 è cresciuto in media del 8% nei 12 mesi successivi al primo taglio dei tassi.

I rendimenti a 12 mesi variano dal -36% al +34%

- – I rendimenti dell’S&P 500 a tre anni dall’inizio di un ciclo di tagli è quasi sempre ampiamente positivo, in particolare nei casi in cui, come oggi, il primo taglio sia avvenuto vicino ai massimi del mercato azionario.

Cosa ci dicono questi dati sul futuro?

Assolutamente nulla.

Sul passato, invece, ci dicono che, l’andamento futuro del mercato azionario non è determinato dal taglio dei tassi, ma piuttosto dall’andamento dell’economia e che, in buona parte dei casi, i rendimenti a 12 mesi sono positivi e quelli a 36 mesi sono quasi sempre positivi.

Conclusione

Quindi, durante un ciclo di taglio dei tassi è meglio investire in liquidità, obbligazioni a breve, media, lunga scadenza o in azioni?

Mi spiace, anche in questo caso sono costretto a deluderti.

Il fatto di investire in un’attività piuttosto che nell’altra, esattamente come la scelta tra obbligazioni a breve, media o lunga scadenza, non dovrebbe dipendere tanto dalle condizioni economiche e finanziarie, quanto dai tuoi obiettivi d’investimento, dal tuo orizzonte temporale e dalla tua tolleranza al rischio: cosa devono fare per te questi soldi? In quanto tempo? Cosa sei disposto a sopportare per arrivare a destinazione?

Certo, le condizioni economiche e finanziarie hanno un peso rilevante sui rendimenti e investire in obbligazioni a lunga scadenza in un periodo di tassi a zero con un’inflazione fuori controllo non è un’ottima idea.

Ma la scelta delle attività in cui investire non va fatta in base a cosa pensi che succederà da qui a sei mesi, ma in base a cosa vuoi che quei soldi ti permettano di fare, domani e fra 20 anni.

In un piano finanziario che abbia senso e in un portafoglio diversificato tutte e tre le attività, liquidità, obbligazioni ed azioni, hanno un posto ed un valore: ad ognuna il suo.