categoria: Neos Lex

Green QE: verso un’economia sostenibile nonostante la guerra

Post di Aina Turillazzi per Neos, think magazine di studenti universitari –

Politica valutata: Allentamento quantitativo (in inglese, quantitative easing (QE)) per ridurre il flusso di emissioni e lo stock di transizione del carbonio atmosferico.

Una delle più grandi sfide del XXI secolo è quella di contrastare l’aumento della temperatura globale, in gran parte determinata da un incremento esponenziale delle emissioni di gas serra, come conseguenza dell’espansione della produzione mondiale, avvenuta a partire dalla rivoluzione industriale. Con l’ambizioso obiettivo di contenere la crescita della temperatura media globale al di sotto dei 2ºC gradi rispetto ai livelli pre-industriali, e di limitare tale incremento a 1.5 °C, l’Accordo di Parigi è stato ratificato da quasi tutti i paesi del mondo (ad eccezione di Iran, Eritrea, Libia, e Yemen). Per raggiungere gli intenti dell’accordo, l’Unione Europea (UE) si è prefissata di ottenere emissioni nette di gas serra pari a zero entro il 2050; a riguardo, Alessandro Ferrari (Università di Zurigo) e Valerio Nispi Landi (Banca d’Italia) nel working paper ‘Toward a green economy: the role of central bank’s asset purchases’ hanno avviato un’analisi degli acquisti di asset verdi da parte della banca centrale per ridurre il flusso di emissioni e lo stock di transizione del carbonio atmosferico, nominando questa azione di politica monetaria ‘Green QE’.

Obiettivo: Lo scopo di questo documento è motivare i governi a progettare politiche ambientali efficaci, in quanto questi – a detta degli autori del paper – dispongono di tutti gli strumenti necessari per affrontare la sfida climatica.

Ferrari e Nispi Landi applicano nelle loro ricerche un modello DSGE (‘Dynamic stochastic general equilibrium modeling’, Modellazione stocastica dinamica dell’equilibrio generale), calibrato sull’area euro e che riguarda due tipologie di settori produttivi: un settore verde, di cui fanno parte le industrie che non inquinano; un settore marrone, al quale appartiene la produzione che genera emissioni di CO2, alimentando lo stock di carbonio atmosferico. Le aziende facenti parte della sezione marrone sono soggette a una tassa per unità di emissioni, che si riduce nel caso in cui queste ultime diminuiscono; per giunta, sarà necessario per queste imprese farsi carico dei costi legati all’impatto negativo che la loro produzione ha a livello ambientale (in inglese, abatement costs).

Impatto: È importante precisare che il paper è stato pubblicato a febbraio 2022, prima dell’inizio del conflitto Russia-Ucraina. Il Green QE, dunque, diventa una proposta ancora più interessante per raggiungere l’indipendenza energetica dalla Russia. Una politica monetaria espansiva come il QE mira ad aumentare l’offerta di moneta e incoraggiare prestiti e investimenti. L’acquisto di questi titoli aggiunge nuovo denaro all’economia e serve inoltre ad abbassare i tassi di interesse offrendo titoli a reddito fisso. La diminuzione dei tassi di interesse aumenta le dinamiche inflazionarie, già a massimi storici, da una parte; dall’altra, il Green QE porta l’attenzione verso il settore verde ed aumenta lo sviluppo economico a breve periodo. Questa situazione presenta un trade-off da non sottovalutare, in quanto la Banca Centrale Europea (BCE), per contrastare l’incremento dell’inflazione, vuole perseguire una politica monetaria restrittiva ed aumentare così i tassi di interesse.

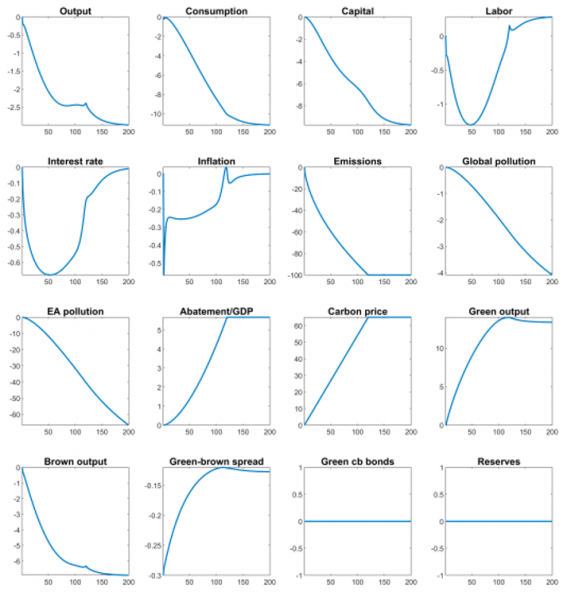

Come precedentemente esposto, il modello DSGE studia, basandosi su variabili macroeconomiche, gli effetti della transizione verso un’economia carbon neutral e indaga il ruolo degli acquisti di asset da parte della banca centrale durante tale evoluzione; seguono due esperimenti che danno ulteriori delucidazioni sul caso.

1. La transizione verso un’economia senza emissioni. Il governo fissa una tassa sulle emissioni che aumenta nel tempo per 30 anni, in linea con gli obiettivi ambientali della Commissione Europea, affinché le aziende marroni arrivino ad abbattere completamente le emissioni. Aumentando i costi di produzione per il settore marrone lungo la transizione, diventa conveniente per le risorse traslare dal settore marrone al settore verde, in cui i consumi diminuiranno di circa il 10%, rispetto a uno scenario senza tasse di emissione.

2. Oltre alla politica di tassazione del governo riguardo le emissioni, gli autori del paper studiano tre diversi tipi di Green QE, che vengono modellati in aggiunta agli acquisti da parte della banca centrale, mirati solo ai green bond. L’espansione del bilancio è finanziata mediante l’emissione di riserve.

Come dichiarato nel secondo punto, il paper presenta tre tipologie di Green QE, che si differenziano per la tempistica degli acquisti e la persistenza della politica: i) graduale e permanente; ii) incisivo e permanente, per cui la banca centrale si impegna a mantenere per sempre nel proprio bilancio una dotazione aggiuntiva di green bond; iii) anticipata e transitoria, ossia la banca centrale consente allo stock di green bond detenuti di diminuire dopo alcuni anni. L’analisi suggerisce che i benefici dell’intervento della banca centrale sono più significativi se si manifestano nella fase iniziale della transizione (casi ii e iii), momento in cui il legame tra emissione e produzione di marrone non è ancora indebolito dalla spesa di abbattimento. L’effetto dell’inquinamento è invece molto più contenuto quando il Green QE aumenta gradualmente (caso i), perché il grosso degli acquisti avviene al termine della transizione, allorché l’elevata spesa di abbattimento indebolisce il legame tra emissioni e produzione marrone. Tuttavia, da un punto di vista quantitativo, l’effetto sullo stock di inquinamento, sia globale che europeo, è modesto in ogni scenario.

L’attenzione prestata dalle famiglie alle ripercussioni ambientali dei loro investimenti fa parte del modello stesso, assumendo che traggono utilità dell’investimento in obbligazioni verdi e subiscono disutilità dell’investimento in obbligazioni marroni. Vengono identificati alcuni parametri importanti per l’efficacia del Green QE:

1. Quanto più alta è la curva della funzione di utilità obbligazionaria, tanto più il Green QE è efficace, poiché in questo caso le famiglie cambiano di meno la loro composizione patrimoniale.

2. Quando i beni verdi e marroni sono complementari, la pratica del Green QE aumenta le emissioni: in questo caso, la conseguente espansione della produzione verde implica una maggiore domanda di beni marroni, la produzione di beni marroni aumenta e di conseguenza aumentano le emissioni.

3. L’efficacia del Green QE è convessa nella dimensione degli acquisti dei beni. Infine, un green premium stazionario più basso riduce la rilevanza della funzione di utilità del bond, il che rende meno efficace il Green QE rispetto alle obbligazioni non-verdi con caratteristiche altrimenti simili.

Figura 1. Transizione ad un’economia verde. Fonte: Ferrari e Nispi Landi (2022).

A differenza di altri studi nel settore, Ferrari e Nispi Landi analizzano il ruolo del Green QE durante la transizione verso un’economia carbon neutral. Lo fanno in due modi: in primo luogo, simulano l’impatto di una carbon tax per raggiungere la carbon neutrality entro il 2050. Di seguito, esplorano il possibile ruolo delle politiche monetarie attive della banca centrale per favorire la transizione. Le conclusioni di questo studio sostengono che il Green QE aiuti a ridurre le emissioni, ma che l’impatto sullo stock di inquinamento globale ed europeo è limitato. Entro questi limiti, l’analisi suggerisce che i benefici derivanti dagli interventi della banca centrale sono più significativi se avvengono nella fase iniziale della transizione, mentre la loro efficacia diminuisce con l’adozione della politica di bilancio ambientale: un QE temporaneo attuato nella fase iniziale della transizione è più efficace di un acquisto permanente ma graduale. Inoltre, l’elasticità di sostituzione tra beni verdi e marroni è un parametro cruciale per l’efficacia del QE verde: quando vengono identificati i parametri per l’efficacia del Green QE lungo la transizione, ed i beni sono complementari (punto 2) e l’elasticità è superiore a uno, il Green QE potrebbe persino aumentare le emissioni. Tali idee per una riprogettazione monetaria guidata dallo stato a prima vista sembrano radicali, ma sono sempre più realizzabili. È necessario promuovere una maggiore implicazione dei governi nella progettazione di politiche ambientali efficaci, tendendo a favorire le iniziative che difendono la transizione verso un’economia carbon neutral.

L’invasione dell’Ucraina dalla Russia ha peggiorato ulteriormente la preesistente crisi climatica europea. Il Green QE rappresenta un trade-off importante, poiché la guerra, la pandemia e l’interruzione delle catene di approvvigionamento dalla Cina fanno sì che l’inflazione aumenti esponenzialmente e le aspettative di crescita economica si riducano, dando luogo così ad un alto rischio di stagflazione. Per concludere, il Green QE potrebbe rappresentare una grande opportunità per l’UE ed i suoi obiettivi di svincolamento dalla Russia, e dar luogo così ad un forte ecosistema green ed europeo, oltre ad inclinare il bilancio della banca centrale verso il settore verde, ed eventualmente aumentare le dimensioni del bilancio. Resta comunque il bivio importante tra politica monetaria espansiva e restrittiva che sarà molto interessante da seguire nei prossimi mesi.