categoria: Tasche vostre

Dopo la grande abbuffata il debito sovrano diventa indigesto

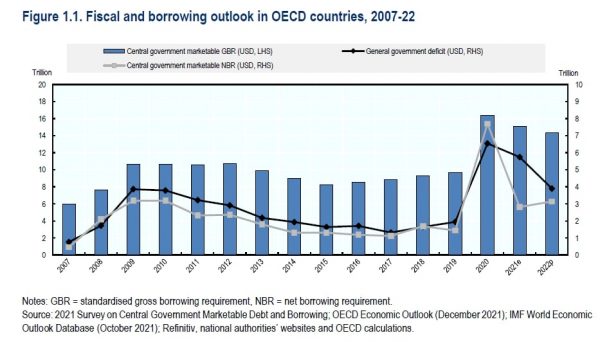

L’aumento dei fabbisogni ha ovviamente impattato sullo stock di debito negoziabile dei governi Ocse, che è aumentato di circa 10 trilioni negli anni della pandemia, arrivando a 50 trilioni, ed è previsto arrivi a 53 trilioni nel 2022. In sostanza un aumento del 33% dalla fine del 2019, “più della crescita totale del debito nel decennio precedente a questa crisi”, osserva l’Istituto.

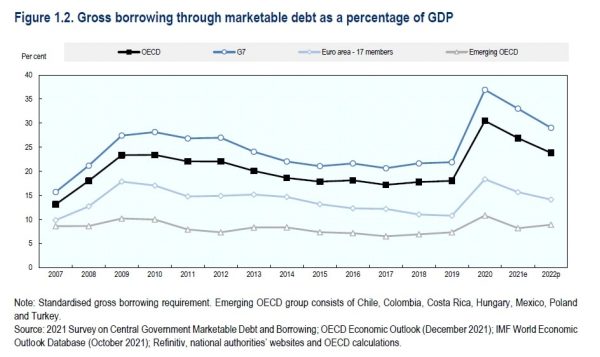

Osservata in percentuale del Pil, la crescita è stata di 16 punti. Il rapporto, quindi, è arrivato al 90% nel 2020. Si attende un declino all’88% entro quest’anno, ma siamo ancora lontani dai livelli pre-crisi.

Ci sono anche due buone notizie: le emissioni sovrane si prevedono in calo e il costo del servizio del debito rimane ancora contenuto, pure se è aumentato. Secondo i calcoli Ocse, circa il 70% dei bond a tasso fisso emessi nel 2021 hanno un rendimento inferiore all’1%. Erano l’80% nel 2020, ma molti di meno (il 37%) nel 2019, prima quindi che le banche centrali agissero.

Significa in pratica che le decisioni di politica monetaria hanno consentito, nel corso della crisi, di raddoppiare la percentuali di titoli di stato a rendimento sotto l’1%. E questa è una buona misura per farsi un’idea dell’impatto rilevante che ha avuto la politica monetaria.

Al tempo stesso, ci comunica anche l’informazione “contraria”: ossia che l’inversione della politica monetaria rischia di far salire notevolmente il costo del debito per molti paesi, che non potranno più contare né sui tassi azzerati, né sugli acquisti del debito da parte delle banche centrali.

I governi lo sanno bene. E infatti stanno lavorando per allungare le scadenza, che sono già tornate al livello pre-pandemico, quando la durata media delle obbligazioni governative era di 7,6 anni. Questo allevia il problema, ma certamente non solo risolve. Ogni anno bisognerà rinnovare quote importanti di debito pubblico, come sappiamo bene noi italiani, e questo può generare notevoli rischi di rifinanziamento.

L’aumento dei fabbisogni ha ovviamente impattato sullo stock di debito negoziabile dei governi Ocse, che è aumentato di circa 10 trilioni negli anni della pandemia, arrivando a 50 trilioni, ed è previsto arrivi a 53 trilioni nel 2022. In sostanza un aumento del 33% dalla fine del 2019, “più della crescita totale del debito nel decennio precedente a questa crisi”, osserva l’Istituto.

Osservata in percentuale del Pil, la crescita è stata di 16 punti. Il rapporto, quindi, è arrivato al 90% nel 2020. Si attende un declino all’88% entro quest’anno, ma siamo ancora lontani dai livelli pre-crisi.

Ci sono anche due buone notizie: le emissioni sovrane si prevedono in calo e il costo del servizio del debito rimane ancora contenuto, pure se è aumentato. Secondo i calcoli Ocse, circa il 70% dei bond a tasso fisso emessi nel 2021 hanno un rendimento inferiore all’1%. Erano l’80% nel 2020, ma molti di meno (il 37%) nel 2019, prima quindi che le banche centrali agissero.

Significa in pratica che le decisioni di politica monetaria hanno consentito, nel corso della crisi, di raddoppiare la percentuali di titoli di stato a rendimento sotto l’1%. E questa è una buona misura per farsi un’idea dell’impatto rilevante che ha avuto la politica monetaria.

Al tempo stesso, ci comunica anche l’informazione “contraria”: ossia che l’inversione della politica monetaria rischia di far salire notevolmente il costo del debito per molti paesi, che non potranno più contare né sui tassi azzerati, né sugli acquisti del debito da parte delle banche centrali.

I governi lo sanno bene. E infatti stanno lavorando per allungare le scadenza, che sono già tornate al livello pre-pandemico, quando la durata media delle obbligazioni governative era di 7,6 anni. Questo allevia il problema, ma certamente non solo risolve. Ogni anno bisognerà rinnovare quote importanti di debito pubblico, come sappiamo bene noi italiani, e questo può generare notevoli rischi di rifinanziamento.

Ocse calcola che circa il 40% di questi debiti dovrà essere rifinanziato nei prossimi tre anni. Per questo suggerisce ai gestori dei debiti governativi di “rafforzare le relazioni con gli investitori”, sperimentando anche nuove formule di prestito.

Questo ovviamente nella migliore delle ipotesi. Ossia che non si verifichino peggioramenti sanitari, che le pressioni inflazionistiche si allentino e che magari la guerra non peggiori le cose più di quanto non abbia già fatto. Che, considerando la malasorte che sembra caratterizzi i nostri anni Venti, suggerisce di praticare notevoli scongiuri.

Twitter @maitre_a_panZer

Ocse calcola che circa il 40% di questi debiti dovrà essere rifinanziato nei prossimi tre anni. Per questo suggerisce ai gestori dei debiti governativi di “rafforzare le relazioni con gli investitori”, sperimentando anche nuove formule di prestito.

Questo ovviamente nella migliore delle ipotesi. Ossia che non si verifichino peggioramenti sanitari, che le pressioni inflazionistiche si allentino e che magari la guerra non peggiori le cose più di quanto non abbia già fatto. Che, considerando la malasorte che sembra caratterizzi i nostri anni Venti, suggerisce di praticare notevoli scongiuri.

Twitter @maitre_a_panZer