categoria: Draghi e gnomi

Con tassi bassi a lungo le banche rischiano di non essere più banche

Che la salute delle banche sia un pensiero fisso degli osservatori è più che comprensibile, essendo gli istituti di credito di nuovo nell’occhio del ciclone a causa del Covid. La risacca della pandemia, una volta che si sarà ritirata l’onda dell’emergenza, rischia di esibire un panorama bancario popolato da intermediari che hanno dato fondo alle riserve costruite nell’ultimo decennio, durante il quale tanto è stato fatto per rafforzare il capitale bancario, pure se al costo di aumentare l’esposizione di altri intermediari, a cominciare dagli investitori istituzionali.

Perciò nulla di strano che anche il Fmi abbia dedicato un capitolo della Global financial stability review all’argomento della redditività bancaria, sotto pressione almeno da quando le banche centrali hanno iniziato a portare a zero i tassi, e dalle prospettive sempre più incerte, visto che le stime condotte dagli economisti del Fondo conducono alla conclusione che i profitti rimangono troppo bassi per garantire la robustezza degli istituti. La politica dei tassi a zero, insomma, non fa sorgere solo interrogativi per il futuro dell’attività bancaria lato retail, ma proprio sulla sostenibilità di lungo termine del business bancario in sé, che esibisce in aggregato la tendenza ad avere margini di redditività inferiori al costo dell’equity.

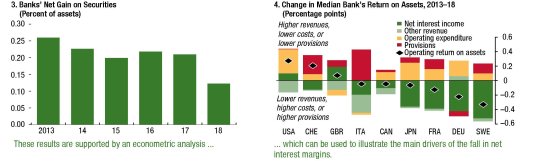

Il grafico sopra illustra molto bene lo stato dell’arte. Nel campione di economie osservate dal Fmi, che vengono distinte in tre gruppi, le uniche banche che hanno goduto di una certa ripresa della profittabilità misurata con il ROE sono quelle del gruppo Nord Atlantico, in particolare quelle canadesi e statunitensi dove, non a caso, “i tassi di interessi sono stati più elevati”.

Al contrario non ci sono stati miglioramenti per le banche dell’eurozona, che ormai viaggiano a un livello di redditività più che dimezzato rispetto al periodo anteriore al 2008, e se la passano appena poco meglio le banche del terzo gruppo di paesi. Il Giappone, in particolare, dove i profitti bancari sono stati bassi a lungo con un trend decrescente che ha sostanzialmente assecondato l’approfondirsi dei tassi di interesse.

Il risultato è che i profitti non riescono neanche a remunerare il costo del capitale e questo ha l’effetto di una zavorra sulla capacità delle banche di raccogliere nuovi fondi, oltre a sollevare parecchi interrogativi sulla resilienza degli istituti – e la crisi Covid sarà un’ottima cartina di tornasole – di fronte a shock improvvisi.

Se questo è lo scenario, si capisce perché il Fmi veda banche sostanzialmente costrette a inseguire i profitti perduti percorrendo il sentiero stretto di ulteriori riduzioni di costi operativi o provando a far crescere i ricavi puntando sulle commissioni.

Questo nel breve periodo. Mentre nel medio esiste una possibilità assai concreta che gli istituti tentino di aumentare la redditività esponendosi a maggiori rischi, “piantando i semi di futuri problemi”.

Da qui l’appello alle autorità a realizzare delle politiche che aiutino le banche a preservare la stabilità finanziaria, tenendo conto di un ecosistema dove si prevede dureranno a lungo i tassi bassi. E i profitti di conseguenza.

In effetti le simulazioni svolte dal Fmi non sono incoraggianti. “La maggior parte delle banche – sottolinea il Fmi – avrà una riduzione del ROE fino al 2025”. Ciò a partire da una redditività che lo stesso Fondo ricorda essere “già a un livello basso”. Le banche che operano già in un ambiente di tassi moderati “tendono a beneficiare meno dalla ripresa economica che verrà, perché i costi e i margini netti sono già molto bassi e i tassi non ci si attende che aumentino molto”.

Quanto all’eurozona, “la simulazione prevede una riduzione dei costi e un piccolo aumento del margine non collegato agli interessi che consentirà a una parte delle banche di aumentare i profitti rispetto al 2018”. Ma in ogni caso, il ROE, nel 2025, rimarrà sotto il livello attuale per molte banche nella regione. Ma neanche le banche Usa, “sono immuni alle pressioni sui profitti “in larga parte dipendenti dalla compressione dei margini netti sugli interessi”.

In sostanza per le banche un livello adeguato di tassi di interesse è come ossigeno. Pensare che gli istituti possano sostenere per sempre tassi azzerati o addirittura negativi significa credere che queste entità possano cambiare la loro natura. Se le banche diventassero “anaerobiche”, non vorrebbe dire che sono finalmente riuscite a perseguire una nuova evoluzione. Ma soltanto che non sono più banche.