categoria: Tasche vostre

L’inopinata stretta sulle auto aziendali è una ammuina fiscale

Si fa strada l’ipotesi che venga incrementata la tassazione sulle auto aziendali, come stanno raccontando tutti i principali organi di informazione. Ma di cosa si tratta nello specifico?

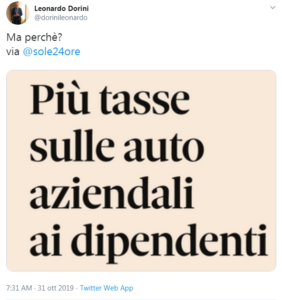

Per stimolare un dibattito ho pubblicato questo tweet, da cui sono emersi diversi spunti.

Ci sono stati infatti molti interventi, che sono ovviamente a disposizione di chi voglia compulsarli.

Vediamo però prima di tutto di inquadrare meglio in fenomeno, sul quale naturalmente vige il beneficio del dubbio fino a a ulteriori delucidazioni e a eventuali modifiche nei passaggi parlamentari.

Il caso di specie è quello della assegnazione di vetture aziendali ai dipendenti con uso promiscuo delle stesse, dove cioè l’assegnazione non è limitata alle finalità strettamente aziendali (trasferte e spostamenti di lavoro), ma anche ad altri scopi, a partire dal tragitto casa-lavoro, per arrivare a finalità di natura strettamente personale (quindi spostamenti totalmente privati).

Sul primo punto, lo spostamento casa-lavoro, in molti contratti nazionali sono previste indennità apposite (l’indennità, appunto, “casa-lavoro”); in alternativa, soprattutto quando il dipendente si sposta spesso, si rivela utile e proficua la assegnazione di auto aziendale ad uso promiscuo, che copre tutte le esigenze: aziendali, del tragitto casa-lavoro e infine personali del lavoratore.

Questo benefit viene tassato sulla base di un importo figurativo, esposto in busta paga solo a fini di tassazione, pari alla tariffa ACI della vettura per una percorrenza convenzionale di 15.000 km annui; detto importo viene attualmente ridotto al 30%, mentre la norma prevede, dal prossimo anno, che venga tassato pienamente, portando quindi all’incirca al triplicarsi della soglia di tassazione. Nella serata di giovedì 31 ottobre il Ministero dell’Economia ha fatto sapere che ci sarebbe stato un parziale, ma solo parziale, ripensamento:

Secondo il Sole 24 Ore l’aggravio dovrebbe essere da circa 600 a oltre 1900 euro annui sullo stipendio netto nel caso di un benefit rappresentato da una Alfa Giulietta; oltre a conseguenze indirette per quanto attiene alle soglie di reddito per altri fini (come ai fini del bonus Renzi, ad esempio).

C’è ragione di ritenere, inoltre, che la misura in esame, se confermata, porti alla frequente necessità per le aziende di incrementare la remunerazione ai loro dipendenti, qualora vogliano mantenere invariato il loro netto spendibile, e, quindi, ad incrementare il costo del lavoro; allo stesso risultato si perviene anche causa aumento della contribuzione sulla più elevata soglia di remunerazione, sia pure figurativa.

Quali considerazioni fare?

Una prima è di carattere generale: si è fatto tanto parlare di riduzione del cuneo fiscale (misura che è rimasta nella legge di bilancio, ma diluita sulla seconda metà del 2020) e poi si va a incidere comunque, ma in senso opposto, sul costo del lavoro, in una sorta di ammuina fiscale che prende con una mano e dà con l’altra.

Altre considerazioni interessanti sono emerse dalla scambio di opinioni svoltosi in relazione alla domanda del tweet: “Ma perché?”.

Una tesi piuttosto diffusa è riassumibile nella seguente: i destinatari di benefit dell’auto sono ad alto reddito, hanno molti vantaggi da questo benefit, ed è giusto che paghino di più; tesi ovviamente legittima, che però, nella mia esperienza, si scontra spesso col fatto che in certe realtà (ad esempio in molti distretti caratterizzati da medie aziende) l’auto aziendale è benefit riservato anche a lavoratori dai redditi medi e quindi la platea toccata da questa norma non è quella dei “privilegiati” (sempre che quadri e dirigenti possano davvero ritenersi “privilegiati”).

Un’altra interessante opinione riscontrata riguarda la questione “green”: disincentivare le auto aziendali come mezzo per incentivare l’utilizzo di mezzi pubblici; è un tema molto vasto, e personalmente lo troverei anche rilevante, ma ritengo anche che non sia questo il provvedimento ideale per raggiungere questi scopi.

Molti “beneficiari”, infine, si sono ribellati: sono coloro che magari si spostano molto per lavoro, e per i quali l’incremento di tassazione andrà a colpire, idealmente, una quota (molto piccola) di chilometraggio “personale” che non riguarda missioni di lavoro (anche se la norma esclude espressamente rappresentanti ed agenti di commercio): per questi contribuenti vale un ragionamento generale, mai troppo spesso ricordato, che ha a che vedere con le continue modifiche delle normative e li porterebbe a forti penalizzazioni apparentemente immotivate.

Il sistema fiscale italiano è spesso caratterizzato da una giungla di norme, regimi, situazioni: anche questa norma va a modificare una situazione che si era stabilizzata, dopo interventi pesanti nel 2006 e nel 2012, aumentando l’incertezza; così come è stato per l’introduzione, lo scorso anno, di un regime di “mini Flat-tax”, che quest’anno sarà modificato, con correlativi arbitraggi fra i possessori di partita IVA.

Insomma, che siate dipendenti o partite IVA, ricordate: non c’è pace per il contribuente italiano!

Twitter @dorinileonardo