categoria: Tasche vostre

Investimenti, è possibile avere rendimenti migliori dei gestori finanziari?

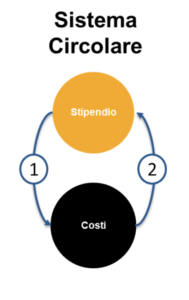

Investire i propri risparmi può essere un processo enigmatico e a volte spaventoso. Il sogno di tutti è la libertà finanziaria. Passiamo la nostra vita nella speranza di raggiungerla. Nel frattempo, viviamo per il weekend e solitamente odiamo il lunedì. Negli Stati Uniti lo chiamano Monday blues. Lavoriamo per il denaro, il nostro unico e vero datore di lavoro. Viviamo in una sorta di sistema circolare, dove i nostri costi crescono più velocemente delle entrate. Per tenere testa alle nostre spese, negoziamo continuamente aumenti o cerchiamo nuovi impieghi su Linkedin. Se poi siamo bravi e fortunati, troviamo un nuovo impiego, che per un po’ ci dà pace mentale. Ma dura ben poco, perché in men che non si dica abbiamo già speso l’aumento sulle rate della macchina nuova. Cosi i costi aumentano e noi torniamo su Linkedin (o peggio usiamo la carta di credito).

Questo, in pratica, è il concetto di sistema circolare che a molti può sembrare complicato. Alcuni pensano che sia un concetto comprensibile solo a coloro che lavorano in finanza. In realtà, anche tantissime persone che lavorano nel mondo della finanza ne sono all’oscuro o peggio lo ignorano. I più giovani invece, lo vedono come un problema futuro esclamando “poi vediamo”.

Visto dall’esterno, questo mondo può apparire complicato e poco chiaro. I motivi del perché accade ciò sono vari. Innanzitutto un mondo opaco fa il gioco degli operatori finanziari. Altrimenti chi le pagherebbe le commissioni? Vi è poi l’eccesso di informazioni. Per un investitore comune, può sembrare un controsenso, troppe informazioni confondono.

Leggiamo periodicamente di dazi tra Cina e USA, aumento o diminuzione dei tassi d’interessi da parte della banche centrali. La verità è che l’investitore medio non sa cosa farne di tutta questa informazione. E quando si incontra un concetto sconosciuto, generalmente, la mente umana cerca il percorso di minor resistenza e, per risparmio energetico, ci si affida a coloro che sembrano saperne professionalmente di più.

Altri invece si affidano ai ciarlatani, quelli che vendono il sogno del Day Trading. Per un investitore medio, il “Day Trading” e “il fare beneficenza” hanno in comune una cosa sola: i soldi sono persi. Per lo meno la beneficienza aiuta il sociale.

Quindi come si esce da questo sistema circolare? E soprattutto come può un investitore medio aumentare il proprio patrimonio? Gli inglesi hanno un detto: There is no free lunch (Non ci sono pasti gratuiti). Ci vuole tempo, pazienza e un po’ di disciplina. Per cominciare è fondamentale invertire il sistema circolare e rendere il denaro nostro dipendente. Bisogna creare una investing machine che riceve i nostri risparmi e ce li rimanda con gli interessi. Investire non deve essere un concetto solo legato all’alta finanza. Chiunque può e deve usufruire del sistema finanziario.

E ora do la risposta alla domanda che ho posto nel titolo. Sì, è possibile avere rendimenti migliori della maggior parte dei gestori finanziari creando un processo di investimento semplice e diversificato. Come ama ricordare il più grande investitore della storia, Warren Buffett: “Non c’è bisogno di essere uno scienziato missilistico. Investire non è un gioco dove il ragazzo con 160 di QI batte il tizio con 130”.

Che significa investire?

Prima d’imbarcarci verso la nostra strategia d’investimento, dobbiamo capire due concetti fondamentali: cosa vuol dire investire? Ma soprattutto come investiamo? Cosa vuol dire investire? Detto molto semplicemente è quando un investitore scambia i propri risparmi per un asset o un portafogli di asset che a) gli generano cashflow, b) aumentano di valore, c) entrambi. Investire è calcolare l’opportunity cost di mantenere i propri risparmi su un conto corrente invece che in un asset finanziario che ha il potenziale di aumentare di valore. Per capirci meglio, se la mia banca mi da 2% annuali nel mio conto corrente e le azioni di Mamma e Papà PLC mi danno il 6%, il mio opportunity cost è del 4% annuale. Tra i due c’è un livello di rischio diverso, ovviamente.

Come investiamo?

L’investitore medio tramite una piattaforma online ha a disposizione diverse opzioni semplici e liquide. Quando un asset è liquido significa che può essere convertito in contante quotidianamente a mercato aperto. In pratica, le azioni di Apple sono molto liquide, quelle di un azienda medio/piccola un po’ di meno. Gli asset vengono divisi in asset class. Queste sono le più importanti e accessibili a tutti:

Equities o azioni – un titolo che rappresenta una quota della proprietà di una società

Fixed Income – obbligazioni sono titoli di debito emessi da società o enti pubblici. Pagano un tasso di interesse fisso

Cash – il nostro denaro, e rappresenta il livello più basso di ritorno

Commodities – Materie prime come oro, grano, petrolio e derivati, energia rinnovabile

Real Estate o immobiliare – tramite ETF o aziende immobiliari quotate è possibile investire nell’immobiliare

Ci sono poi classi di asset alternative e meno liquide come l’Angel Investing e il Venture Capital che necessitano di più tempo e soprattutto esperienza.

Semplifica e poi risemplifica

“La vita è molto semplice, ma noi insistiamo col renderla complicata.”

Confucio

Nell’investire, molti si complicano la vita. Per creare una strategia d’investimento che possa avere dei buoni rendimenti, il primo obiettivo dell’investitore medio, dovrebbe essere quello di creare un sistema semplice, facile da implementare e da gestire a lungo termine. Bisogna creare un sistema che metta il nostro denaro al lavoro giorno e notte. Il modo più semplice per implementare una strategia d’investimento passiva è tramite Index o ETF. Tramite un portfolio di Index potreste battere il 62% dei gestori finanziari che cercano di battere gli indici di riferimento (Morningstar 2017). In generale, dopo le spese da pagare ai gestori finanziari, raramente un gestore riesce a battere l’indice, soprattutto se parliamo di un periodo di 10 anni.

Interesse Composto

“L’ottava meraviglia del mondo è l’interesse composto. Chi lo capisce, lo guadagna. Chi non lo coglie, lo paga”

Albert Einstein

Il concetto di interesse composto è fondamentale. Se si capisce questo concetto si vince metà della guerra. È un concetto semplice ma molto trascurato. Mettiamolo subito in pratica. Abbiamo tre investitori, Luca, Maria e Sara. Hanno tutti e tre 25.000 euro che possono investire e lasciare in un conto di brokeraggio fino a 65 anni di età. Hanno tutti e tre deciso di investire in un portafoglio che gli rende il 7% annuale. L’ unica differenza tra i tre è l’età iniziale.

I numeri parlano da sé. Se poi Luca riuscisse ad investire un extra di 100 euro al mese, arriverebbe a 65 anni con un patrimonio di circa 1 milione. Con gli stessi input, i risparmi lasciati in conto corrente al 2% hanno il seguente ritorno:

Diversificare

“Quello che serve a un investitore è un portafogli bilanciato e strutturato, uno che possa far bene in qualsiasi circostanza”

Ray Dalio

La definizione “diversificare” è abbastanza semplice e comprensibile a tutti. Proviamo a metterla in pratica. Diciamo che ho interesse ad investire nell’industria del petrolio. Mi faccio un giro su Morningstar e scopro che British Petroleum (BP) è un buon investimento all’attuale prezzo di mercato. A questo punto ho due opzioni: comprare le azioni di BP, oppure investire in un indice che segue il settore Oil & Gas. Visto che BP è una delle aziende più grandi e diversificate del settore, decido di comprarla. Ora mettiamo questo investimento in un contesto storico. Siamo nel 2010, e per cause ingegneristiche, nel Golfo del Messico si verifica un disastro ambientale senza precedenti. Una delle piattaforme BP (Macondo Prospect) esplode. A questo punto a parte la catastrofe ambientale, vi è una catastrofe aziendale. Il prezzo di BP perde più della metà del suo valore e gli investitori corrono impazziti come un branco di galline. Che succede al nostro investimento? Avete indovinato, una catastrofe. Il nostro investimento iniziale quasi evapora.

Ora analizziamo la seconda opzione, quella dell’indice Oil&Gas. Se sceglievamo un indice che segue l’andamento di tutte le aziende petrolifere, il disastro BP avrebbe comunque condizionato l’indice, ma la caduta del suo prezzo sarebbe stata più circoscritta in quanto la discesa del valore delle altre aziende nell’indice non sarebbe stata cosi importante. Nota nel grafico, che se l’investitore avesse lasciato il suo investimento in BP, dopo dieci anni il prezzo si sarebbe quasi ristabilito pre Macondo.

L’obiettivo della diversificazione è quindi quello di ridurre il rischio del portafoglio il più possibile in modo da arrivare al nostro obbiettivo finanziario nel modo più efficiente possibile. L’esempio classico (ma non del tutto perfetto) è quello di creare un mix 60%/40% tra indici che seguono equity (quindi più rischiosi e che danno più ritorno nel lungo termine) e altri che seguono fixed income (meno rischiosi). Una volta fatto ciò, l’unica cosa che ci resta fare e ribilanciare periodicamente il nostro portafogli.

Nonostante la mia esperienza lavorativa sia partita nella finanza, ho passato i primi anni della carriera in un sistema circolare dove i miei costi erano fuori controllo ed ero sempre alla ricerca di un aumento. La verità è che non importa quanto guadagni. Il successo nell’ambito della finanza personale parte prima di tutto dall’abilità dell’individuo di ridurre le spese per poi investirle. Semplificando la propria strategia tramite indici, e poi diversificando possiamo ridurre il rischio del nostro portafogli avendo grandi possibilità di performare meglio nei ritorni sull’investimento rispetto ai grandi gestori finanziari. La libertà finanziaria passa attraverso disciplina e pazienza e va implementata il più presto possibile per ottenere i vantaggi dell’interesse composto. Mia moglie, che lascia interesse composto e diversificazione a me, l’anno scorso per il compleanno mi ha comprato una placca con delle parole sagge:

“Oggi qualcuno è seduto all’ombra perché tanto tempo fa un altro ha piantato un albero.”

Warren Buffett

Twitter @Theimmigrant84