categoria: Draghi e gnomi

Spread, il costo degli interessi. Ecco l’eredità lasciata dal 2018

La fine dell’anno è spesso tempo di bilanci. Si tirano le fila di quello che è avvenuto nell’anno e si valuta il modo con il quale gli anni futuri evolveranno. Tra gli avvenimenti finanziari salienti di quest’anno non può non esserci ai primi posti il ritorno alle cronache dello spread, della differenza di rendimento tra i titoli decennali italiani e quelli tedeschi. Se n’è parlato diffusamente in questi mesi e sono state fornite stime più o meno approfondite di come abbia potuto incidere. Pochi giorni fa, utilizzando i dati recentemente diffusi dal Ministero dell’Economia e delle Finanze, ho stimato approssimativamente in 1,5 miliardi la maggiore spesa per interessi che lo Stato dovrà sostenere in un anno, a causa del rialzo dei tassi d’interesse.

La stima prendeva in considerazione il rendimento medio del debito emesso nel 2018 (la media ponderata dei tassi d’interesse delle varie tipologie di titoli di Stato sottoscritti nel 2018) e lo comparava con l’analogo tasso calcolato per l’anno 2017. In pratica, se nel 2018 lo Stato avesse emesso titoli obbligazionari allo stesso tasso medio del 2017, avrebbe risparmiato in un anno 1,5 miliardi di euro, circa lo 0,1% del Pil.

Ma questa stima può esser corretta e migliorata tenendo conto di due principali suggerimenti che mi sono stati dati per appurare l’effetto complessivo del rialzo dello spread. Un primo suggerimento si riferisce alla necessità di considerare che il rialzo dei tassi d’interesse non ha interessato tutto il 2018. Complice la gestione un po’ movimentata del processo di formazione del Governo e la “credibilità” no-euro più volte riaffermata dalla Lega, il rischio di convertibilità si è ripresentato solo dal mese di maggio in poi, amplificandosi dopo che lo scontro con la commissione europea sembrava rientrare nella strategia del cosiddetto piano B. Un secondo suggerimento riguarda l’orizzonte temporale da prendere in considerazione, visto che gli effetti di maggiore spesa per interessi non si esauriscono in un anno, ma riguarderanno anche gli anni a venire.

Tenendo conto di questi suggerimenti possiamo utilizzare i dati del MEF per l’anno 2018 per calcolare l’extra-rendimento (rispetto a quello mediamente pagato fino ad aprile) riconosciuto al mercato dal nostro Stato solo da maggio in poi, e poi estendere il calcolo dei maggiori interessi che dovranno esser pagati fino alla scadenza di ogni singola emissione.

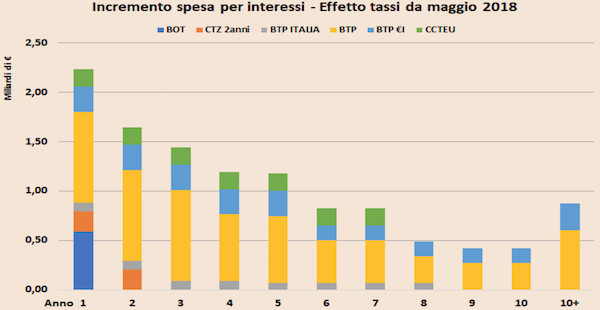

Il risultato che si ottiene è descritto nel seguente grafico.

Incremento per anno della spesa per interessi dello Stato sulle emissioni da maggio 2018. Incremento calcolato rispetto alle condizioni medie registrate fino ad aprile 2018. Elaborazione su dati MEF – Ministero dell’Economia e delle Finanze

La maggiore spesa per interessi, rispetto a quella che avremmo avuto se i tassi medi fossero stati analoghi a quelli dei primi quattro mesi dell’anno, sarà superiore ai 2 miliardi di euro nel primo anno. Nei primi 5 anni il conto arriva quasi a 8 miliardi e quando saranno scadute tutte le emissioni collocate da maggio a dicembre lo Stato avrà pagato 11,5 miliardi di euro in più. Undici miliardi e mezzo di maggiore spesa pubblica che, come tutta la spesa per oneri finanziari, avrà un impatto nullo sulla crescita; deficit che non serve ad altro se non a remunerare maggiormente chi ha sottoscritto questi titoli.

È chiaro che il ragionamento fin qui fatto è diverso da quello generalmente utilizzato da chi fa notare che il costo medio del debito, il tasso che mediamente viene pagato su tutto il debito pubblico, non aumenterà anche nel 2018, perché i titoli di Stato di nuova emissione avranno un rendimento medio sostanzialmente uguale a quello dei titoli che sono scaduti.

Ma giova ricordare che questo risultato è stato ottenuto anche grazie alle emissioni dei primi 4 mesi dell’anno, effettuate a tassi d’interesse più bassi. Inoltre, nel 2018, si è ridotta, per la prima volta dal 2014, la vita media del debito, che passa a 6,73 anni dai 6,90 del 2017 e dei primi 4 mesi del 2018. Un debito con una vita media più bassa è più sensibile alle variazioni del tasso d’interesse.

Quindi, anche se è vero che lo Stato continuerà, nel complesso, a pagare gli stessi tassi che pagava sulle emissioni in scadenza, si è rinunciato, per incapacità politica o per semplice dilettantismo, ad usufruire di condizioni di finanziamento estremamente favorevoli. Ad esempio, lo Stato ha rinunciato ormai da mesi a farsi pagare un interesse per indebitarsi fino a 2 anni. Una rinuncia che è un costo. Il costo di dover pagare interessi piuttosto che riceverli, e tirando le somme di fine anno, questo costo opportunità inciderà per 11,5 miliardi.

La speranza è che con l’arrivo del nuovo anno, attenuandosi il rischio di convertibilità e lo spread, lo Stato possa ritornare verso condizioni di finanziamento più favorevoli che liberino risorse per altri, più utili, impieghi.

Buon 2019 a tutti.

Twitter @francelenzi