categoria: Tasche vostre

Patrimoniale sì o no, capiamo meglio (numeri alla mano)

In un recente articolo su Econopoly ci siamo occupati di capire quali potrebbero essere i vantaggi di una imposta patrimoniale in Italia: se fosse introdotta mantenendo costante il peso fiscale complessivo (per esempio, riducendo allo stesso tempo le imposte sul lavoro), potrebbe essere un’occasione per rimodulare il carico fiscale, aumentando però l’equità del sistema e liberando risorse a favore della crescita e del benessere dei cittadini. “Grande è la confusione sotto il cielo”, però, quando si parla di patrimoniale nel nostro Paese: è bene qui sgomberare il campo da eventuali dubbi in materia, partendo da una definizione di imposta patrimoniale e da una rassegna dei principali tributi di questa tipologia in Italia e all’estero.

Qualche definizione

Innanzitutto, per imposta patrimoniale intendiamo un prelievo di tipo ricorrente, con cadenza annuale. Vi sono infatti dei prelievi di natura patrimoniale che però hanno luogo soltanto una tantum, spesso dettati dalla necessità di reperire risorse finanziarie in breve tempo: l’esempio più celebre è certamente il prelievo forzoso sui conti correnti deciso dal Governo Amato nel 1992. Misure di questa natura creano incertezza per i cittadini, con il rischio di altri prelievi inattesi che rende più costoso ed incerto il risparmio. Per questo motivo la nostra attenzione sarà invece su forme di intervento sistematico.

In secondo luogo, come sempre quando si parla di tasse, è fondamentale fare chiarezza sulla base imponibile, ovvero il reddito o il patrimonio lordo a cui si applicano le imposte. I patrimoni, così come i redditi, possono essere di diverse tipologie e di conseguenza possono configurarsi diversi tipi di imposte a base patrimoniale. Le principali, secondo la classificazione dell’Ocse (che ha recentemente pubblicato un rapporto molto dettagliato in merito), sono le seguenti:

- Imposte ricorrenti sugli immobili;

- Imposte ricorrenti sulla ricchezza netta (degli individui o delle società);

- Imposte sull’eredità e sulle donazioni;

- Imposte sulle transazioni finanziarie;

In questa serie di articoli consideriamo principalmente la tassazione sugli immobili e sulla ricchezza netta, mentre per le transazioni finanziarie bisognerebbe fare un discorso in parte diverso (ma collegato). Di tassazione dell’eredità abbiamo invece parlato in questo articolo: è un’imposta con un grande carico simbolico, interessante da studiare, ma in termini di gettito totale poco rilevante.

Il confronto con i Paesi Ocse

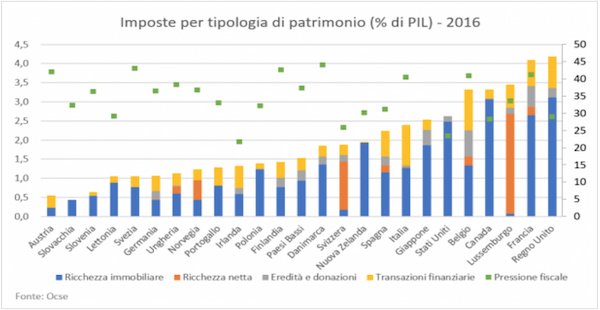

Guardando ai dati, non tutti i paesi dell’Ocse presentano lo stesso livello di tassazione globale sul patrimonio e, soprattutto, non tutti gli stati utilizzano lo stesso mix tra le imposte elencate sopra.

Come mostra il grafico, alcuni paesi attingono relativamente poche risorse da imposte di tipo patrimoniale: l’Austria in questo senso può essere un caso estremo, con il suo 1,3%, e all’opposto altri paesi, come la Francia e il Regno Unito, recuperano risorse dalle imposte patrimoniali, nell’ordine di quattro punti di Pil. Mettendo a confronto i vari Paesi risulta in generale evidente che le imposte sul patrimonio netto – apparentemente lo strumento più semplice e intuitivo di tassazione della ricchezza – sono utilizzate molto meno rispetto ad altri strumenti, quali ad esempio le tasse sui beni immobili. Queste ultime sono oggi applicate da tutti i paesi Ocse e costituiscono spesso la maggiore fonte di entrate fiscali fra i vari tipi di imposte sulla ricchezza. Non è un caso: il patrimonio immobile, lo dice la parola, è più semplice da tassare poiché non è soggetto al rischio di “fuga”, un problema assai più rilevante qualora si voglia invece tassare il patrimonio netto.

Per quanto riguarda l’Italia, due sono i dati interessanti da notare. Primo, il nostro paese attinge meno degli altri dalla tassazione dell’eredità e del patrimonio netto, mentre la tassazione sulla ricchezza immobiliare è intorno alla media e quella sulle transazioni relativamente alta. Secondo, con una imposizione totale sui patrimoni del 2,4% del Pil il nostro paese si trova in una posizione poco sopra la media, nonostante la nostra pressione fiscale sia tra le più alte, al fine di finanziare una spesa e un debito pubblico superiori alla maggioranza dei paesi. Paghiamo quindi molte tasse, ma relativamente poche sul patrimonio, in particolare per quanto riguarda ricchezza netta e eredità. Questo, nonostante il patrimonio netto medio sia in Italia oltre 5 volte e mezzo il reddito prodotto ogni anno, un dato tra i più elevati dei paesi Ocse, superiore per esempio a paesi come la Germania.

Questo differente equilibrio nella composizione del prelievo fiscale risulta più evidente guardando al peso delle imposte sul patrimonio sul totale delle entrate: l’Italia con il suo 5,6% si trova sì intorno alla media ma ben sotto il livello di altri Paesi europei come Francia, Belgio e Spagna.

Patrimoni e patrimoniali in Italia

Per cominciare, è utile descrivere il contesto in cui le imposte patrimoniali si trovano a essere, ovvero la natura della ricchezza degli italiani e la sua concentrazione. I dati della Banca d’Italia permettono delle stime che segnalano come circa metà della ricchezza totale in Italia sarebbe nelle mani del 10% più ricco. Questo dato, bisogna dire, è inferiore alle stime per molti altri Paesi, come per esempio gli Stati Uniti (73%) e la Cina (66%), ma la ricchezza è distribuita nel nostro paese in maniera più uniforme e meno concentrata anche rispetto a Germania e Austria. Alcuni rapporti inoltre, come gli studi del Wid, di Oxfam o altri report disponibili sembrano suggerire tuttavia che la fetta di ricchezza nelle mani del 1% più ricco potrebbe essere particolarmente significativa. Sempre secondo Bankitalia, circa 2/3 della ricchezza è costituita da beni immobili: una proporzione maggiore rispetto a Francia, Germania e Spagna.

Su questa situazione di discreta concentrazione, quale è il ruolo del sistema fiscale? Seguendo una recente analisi della Cgia di Mestre attualmente gli italiani pagano circa 45,4 miliardi all’anno di imposte a carattere patrimoniale. Nel 2016 la situazione si presentava come segue:

| Tipologia del tributo | Gettito annuale in milioni di euro |

| Imposta di bollo | 6.872 |

| Imposta di registro e sostitutiva | 5.191 |

| Imposta ipotecaria | 1.612 |

| Diritti catastali | 659 |

| ICI/IMU/TASI | 21.245 |

| Bollo auto | 6.625 |

| Canone Radio TV | 2.112 |

| Imposta su imbarcazioni e aeromobili | 3 |

| Imposta su transazioni finanziarie | 400 |

| Imposta patrimonio netto imprese | 2 |

| Imposta sulle successioni e donazioni | 736 |

| Totale | 45.457 |

Come accennato sopra, a farla da padrone sono le imposte a base immobiliare, che compongono quasi la metà del gettito. In termini di equità, queste imposte hanno un effetto difficile da stimare. Da un lato, sono progressive in base a numero e categoria di casa, con le prime case non di lusso completamente esentate dalla manovra finanziaria del governo Renzi. Dall’altro, la proprietà della casa è diffusa anche nella fascia medio-bassa della popolazione, e il patrimonio immobiliare costituisce una frazione importante per molte famiglie anche non particolarmente ricche. A seguire in termini di gettito troviamo l’imposta di bollo, il bollo auto e l’imposta di registro e sostitutiva. Queste imposte sono tendenzialmente “piatte” (non progressive), con un effetto quindi svantaggioso per la maggior parte delle famiglie italiane per cui i patrimoni tassati (le auto, ad esempio) possono costituire una parte importante della ricchezza. Nel nostro paese, quindi, il ruolo della tassazione nell’”appiattire” la distribuzione della ricchezza è abbastanza limitato.

Non tutti i patrimoni crescono per nuocere

Per essere chiari, il punto non è esortare una generica lotta ai patrimoni, ma proporre un dibattito sulla rimodulazione del carico fiscale. L’accumulazione di capitale, i risparmi privati e gli investimenti nel nostro Paese sono certamente una parte essenziale della nostra economia. Affrontando il problema delle diseguaglianze, bisogna tenere a mente che la ricchezza genera investimenti in attività produttive ed un livello di tassazione proibitivo può avere un effetto negativo sul livello degli investimenti stessi e del risparmio, che costituiscono due variabili fondamentali per il buon funzionamento dell’economia. Oggi, la pressione fiscale sui patrimoni è relativamente bassa e concentrata su poche e determinate categorie, contrariamente alla pesante tassazione che riserviamo al lavoro, per esempio: una rimodulazione accorta potrebbe quindi andare nel senso di una maggiore efficienza, oltre che di una maggiore equità.

Twitter @Tortugaecon